![Estrategia en cortos con sistema agorero: los detalles de esta operación Estrategia en cortos con sistema agorero: los detalles de esta operación]()

Estrategia en cortos con sistema agorero: los detalles de esta operación

Durante esta semana se han producido las circunstancias que nos llevan a pensar que el mercado tiene riesgo y posibilidades de caerse.

![La historia de "DOW 36.000" La historia de "DOW 36.000"]()

La historia de "DOW 36.000"

Lo que está sucediendo estos días en los mercados no es nada normal. Enseguida veremos la subida parabólica de los índices pero antes quiero mostrarle un libro

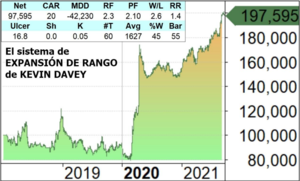

![Probar sistemas de trading en real: Ejemplo expansión de rango de Kevin Davey Probar sistemas de trading en real: Ejemplo expansión de rango de Kevin Davey]()

Probar sistemas de trading en real: Ejemplo expansión de rango de Kevin Davey

Pues casi de forma matemática el futuro mini del SP500 ha llegado a su línea de tendencia de mínimos haciendo un pullback perfecto tal y como esperábamos.

![¿Cómo comprar cuando cae? La barrera absorbente ¿Cómo comprar cuando cae? La barrera absorbente]()

¿Cómo comprar cuando cae? La barrera absorbente

Debajo vemos el indicador de Jeff Augen que muestra una barra gris para ayer al cierre de solamente 1.26 desviaciones estándar; es decir, hubo un rebote intradiario de 1.27 desviaciones estándar.

![El Trading en la vida real El Trading en la vida real]()

El Trading en la vida real

Análisis de la rentabilidad del sistema Tenaz a 6 meses y sus resultados.

![¿Cómo sobreoptimizar un sistema de trading? ¿Cómo sobreoptimizar un sistema de trading?]()

¿Cómo sobreoptimizar un sistema de trading?

En el último informe vimos el indicador TD SEQUENTIAL de Tom DeMark y se programó un sistema de trading para operarlo.

![Cadenas de Markov (II): herramientas de diseño Cadenas de Markov (II): herramientas de diseño]()

Cadenas de Markov (II): herramientas de diseño

En el informe anterior vimos que las cadenas de Markov son muy útiles para encontrar ineficiencias en el mercado, incluso presenté una estrategia simple, pero a la vez rentable, localizada mediante esta metodología.

![Cadenas de Markov: Cortesía de Jim Simons Cadenas de Markov: Cortesía de Jim Simons]()

Cadenas de Markov: Cortesía de Jim Simons

Es posible que haya oído hablar de Jim Simons (debajo), un matemático que trabajó descifrando códigos para la agencia nacional de seguridad americana durante la guerra de Vietnam aparte de contribuir a la teoría de cuerdas y a muchas otras áreas de la física.

![El sistema de Perry Kaufman El sistema de Perry Kaufman]()

El sistema de Perry Kaufman

Este año en Robotrader tuvimos a Perry Kaufman, que impartió una presentación online. Kaufman es trader y autor de uno de los libros más completos sobre sistemas de trading, una biblia de más de 1000 páginas que ya va por la sexta edición.

![Estrategia con opciones para Facebook y Twitter Estrategia con opciones para Facebook y Twitter]()

Estrategia con opciones para Facebook y Twitter

Hoy vamos a dejar la teoría aparte para mostrar dos ejemplos de estrategias con opciones que a mi modo de verlo tienen todo el sentido del mundo.

![Un sistema para acciones Un sistema para acciones]()

Este documento describe la solución propuesta por Onda4.com para operar acciones del mercado americano: el sistema AUDAZ. Este sistema está basado en el concepto de asignación flexible de activos o FAA pero incluye algunas modificaciones.

![Resultados del sistema Tenaz 2020 Resultados del sistema Tenaz 2020]()

Resultados del sistema Tenaz 2020

El sistema TENAZ ha tenido una rentabilidad del 60% en el año 2020. No obstante, en Onda4 empezamos a operarlo en real el 1 de febrero así que las estadísticas que vamos a ver en este informe se corresponden al periodo comprendido entre 1 de febrero y 31 de diciembre de 2020.

![El Sistema del Millón El Sistema del Millón]()

En las últimas semanas he profundizado en el tema de los scanner de mercado para acciones. Y al final he desarrollado un sistema de trading que quiero contarle hoy.

![¿Por qué fallan los sistemas de trading? ¿Por qué fallan los sistemas de trading?]()

¿Por qué fallan los sistemas de trading?

La entropía es un concepto físico pero también de las tecnologías de la información. Con frecuencia se asocia con el grado de desorden de un sistema.

![La Ley de Benford: ¿Está manipulado el mercado? La Ley de Benford: ¿Está manipulado el mercado?]()

La Ley de Benford: ¿Está manipulado el mercado?

Esta semana he visto en Netflix el documental “SuperConectados” y en particular el episodio “Dígitos” que explica en detalle la ley de Benford.