El otro día os comentaba que habia desarrollado un indicador que buscaba decirte en que proporcion debias estar invertido en renta variable o bien, en que cantidad debias estar expuesto en una determinada dirección, ya sea alcista, lateral o bajista. Hoy os traigo un backtest del indicador desde junio del 2008 hasta el 15 de mayo del 2012.

Bueno, pues empezamos desde el 1 de junio de 2008 hasta el 1 de junio de 2009:

- 1 jun: 4 bajista -1 Dic: 1 alcista

- 15 jun: 0 neutral -15 Dic: 2 alcista

- 1 Jul: 0 bajista - 1 Ene: 3 neutral

- 15 Jul: 0 Miedo - 15 Ene: 2 bajista

- 1 Ago: 3 alcista - 1 Feb: 2 bajista

- 15 Ago: 3 alcista - 15 Feb: 2 bajista

-1 Sep: 3 bajista - 1 Mar: 0 bajista

- 15 Sep: 0 bajista - 15 Mar: 3 alcista

- 1 Oct: 0 Miedo - 1 Abr: 4 alcista

- 15 Oct: 0 bajista - 15 Abr: 4 neutral

- 1 Nov: 0 alcista - 1 May: 4 neutral

- 15 Nov: 0 neutral - 15 May: 5 bajista

Comentarios 2008-2009:

Duante la mayoria del 2008 estamos bajistas acompañando la tendencia bajista que habia. Solamente estabamos alcistas minimamente en el mes de agosto y desde diciembre ahsta marzo de 2009 estabamos un poco más alcistas. Luego a partir del 15 de marzo cambiamos a un mercado alcista con perspectiva neutral o alcista, que nos hace posicionarnos largos. Como punto negativo, el punto de miedo del 1 de octubre no es una buena compra. Vemos que después del momento de miedo siguen produciendose una caida, por lo que habriamos gastado una bala comprando en ese momento, pero no nos afectaria demasiado ya que la tendencia seguia siendo 0 con perspectiva bajista. Nuestros deltas continuarian en negativo. En el 2009 a medida que se desarrolla el inicio de la tendencia alcista, estamos alcistas.

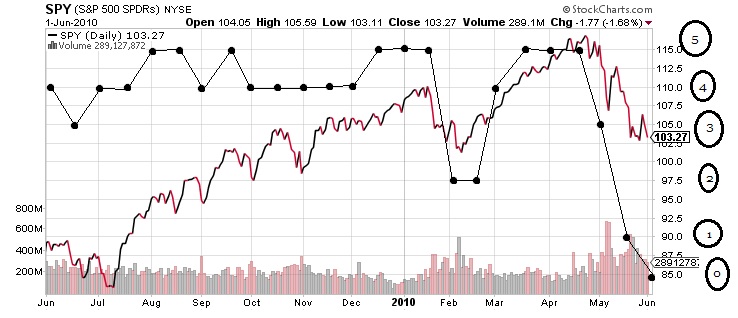

Desde el 1 de Junio de 2009 hasta el 1 de Junio de 2010:

- 1 jun: 4 alcista -1 Dic: 4 alcista

- 15 jun: 3 bajista -15 Dic: 5 alcista

- 1 Jul: 4 alcista - 1 Ene: 5 alcista

- 15 Jul: 4 neutral - 15 Ene: 5 bajista

- 1 Ago: 5 alcista - 1 Feb: 2 bajista

- 15 Ago: 5 bajista - 15 Feb: 2 alcista

-1 Sep: 4 bajista - 1 Mar: 4 alcista

- 15 Sep: 5 bajista - 15 Mar: 5 alcista

- 1 Oct: 4 bajista - 1 Abr: 5 bajista

- 15 Oct: 4 neutral - 15 Abr: 5 bajista

- 1 Nov: 4 bajista - 1 May: 3 bajista

- 15 Nov: 4 alcista - 15 May: 1 bajista

Comentarios 2009-2010:

No hay mucho que decir, hay una tendencia fuerte alcista que nos beneficiamos de ella y en los retrocesos disminuimos los deltas de nuestra cartera para que no nos dañen esos retrocesos. No hay momentos de pánico, por lo que no hay compras a contratendencia ( la compra a contratendencia es en Junio de 2010, pero lo pongo en la siguiente gráfica). Funciona todo el año muy bien el indicador.

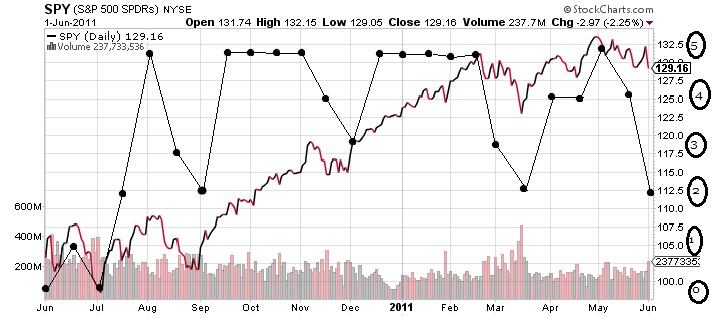

Desde el 1 de Junio de 2010 hasta el 1 de junio de 2011:

- 1 jun: 0 miedo -1 Dic: 3 bajista

- 15 jun: 1 alcista -15 Dic: 5 alcista

- 1 Jul: 0 neutral - 1 Ene: 5 alcista

- 15 Jul: 2 alcista - 15 Ene: 5 alcista

- 1 Ago: 5 alcista - 1 Feb: 5 bajista

- 15 Ago: 3 alcista - 15 Feb: 5 bajista

-1 Sep: 2 bajista - 1 Mar: 3 bajista

- 15 Sep: 5 bajista - 15 Mar: 2 bajista

- 1 Oct: 5 alcista - 1 Abr: 4 alcista

- 15 Oct: 5 neutral - 15 Abr: 4 bajista

- 1 Nov: 5 bajista - 1 May: 5 neutral

- 15 Nov: 4 neutral - 15 May: 4 bajista

Comentarios 2010-2011:

Empezamos con una compra contratendencial que sale muy bien. Hay luego 2 periodos claramente alcistas donde estamos invertidos al 100% y hay también varios periodos de retrocesos en la tendencia principal donde bajamos a un nivel 3 o 2 para protegernos de esas bajadas y en caso de ser más fuertes, beneficiarnos de una posible tendencia bajista.

La próxima gráfica es la que os enseñé en el otro artículo: Desarrollado un nuevo indicador y ahí explico como fué el periodo 2011 - 2012.

CONCLUSIONES:

Viendo como se ha comportado durante el periodo 2008-2012, puedo decir que el indicador es bastante fiable para darnos una idea de en que proporción deberiamos estar invertidos y la tendencia que podemos incurrir en la próxima semana. Lo que falla un poco son las compras antitendenciales, pero ya se que hacer para mejorarlas y no las he puesto en el backtest porque el backtest es anterior al descubrimiento de esta forma de cazar los suelos. Visto varios periodos a parte de los mencionados aquí y vistos sus resultados, puedo añadir este indicador a mi arsenal de herramientas porque sus resultados son realmente buenos.

¿Que os parece a vosotros? ¿Hay algo que no entendais?

Un saludo