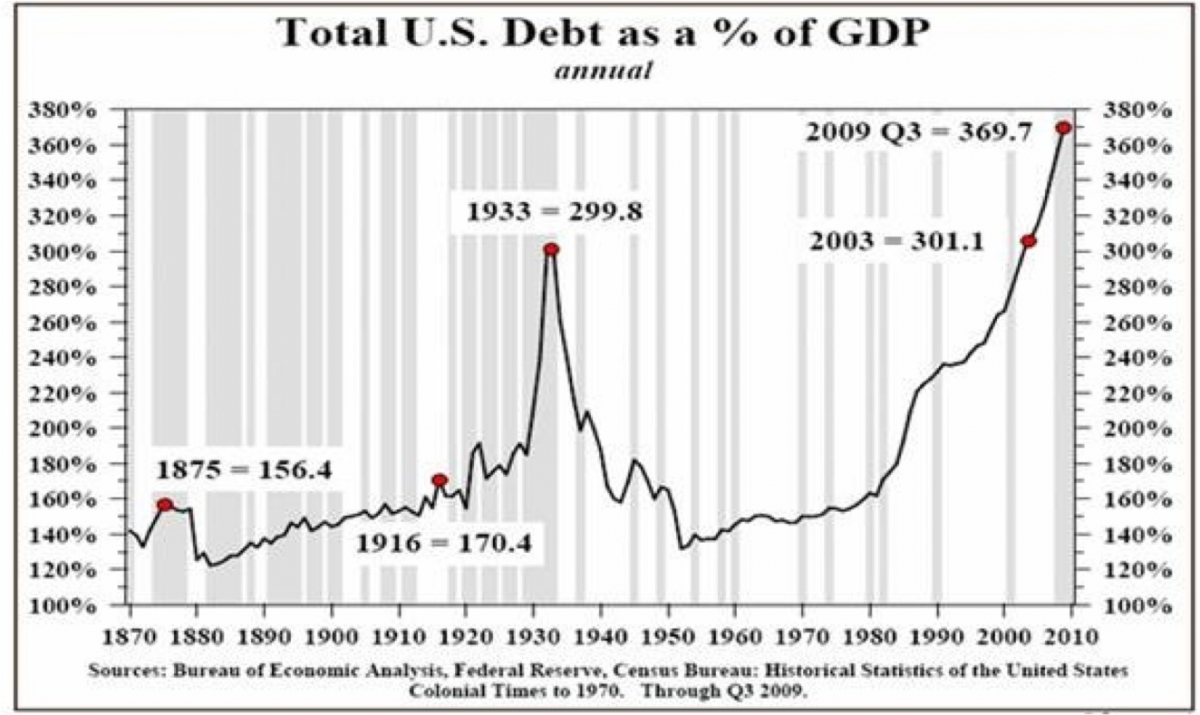

Que el endeudamiento público y privado del mundo desarrollado es descomunal y astronómico es algo que ya sólo los ingenuos y los políticos pueden dudar. Pero parece que algunos se han acostumbrado a convivir con más ceros de deuda de los que son capaces de leer, y se obvia algo que resulta espeluznante a pesar de si simpleza: A mayor deuda, menor solvencia. En el siguiente gráfico podemos ver el endeudamiento total histórico respecto al PIB norteamericano.

Que las empresas y Estados vecinos estén también endeudados hasta el cuello nos hace tener una falsa sensación de solvencia. Un espejismo que desaparecerá a bofetones de realidad en cuanto la desconfianza se vuelva a deteriorar un poco. No hará falta que volvamos a ver la desconfianza que reinó en el segundo semestre de 2008 ni un corralito argentino en la periferia europea, no. Esta vez bastará sólo con una retracción de la confianza para que la precaria situación desencadene volatilidades extremas en las primas de riesgo, y por tanto en las valoraciones de la deuda de corporaciones y países desarrollados en general, que a su vez desencadenarán insolvencias aún más inestabilizadoras. Ya lo advertimos hace casi un año "Cuidado con la Renta Fija", esencialmente desarrollada, porque su abuso acumulado y el QE1 y 2 como cuasi exclusiva demanda, pueden detonar un comportamiento de sus cotizaciones (y de la solvencia en cadena de sus tenedores) jamás visto.

Que las empresas y Estados vecinos estén también endeudados hasta el cuello nos hace tener una falsa sensación de solvencia. Un espejismo que desaparecerá a bofetones de realidad en cuanto la desconfianza se vuelva a deteriorar un poco. No hará falta que volvamos a ver la desconfianza que reinó en el segundo semestre de 2008 ni un corralito argentino en la periferia europea, no. Esta vez bastará sólo con una retracción de la confianza para que la precaria situación desencadene volatilidades extremas en las primas de riesgo, y por tanto en las valoraciones de la deuda de corporaciones y países desarrollados en general, que a su vez desencadenarán insolvencias aún más inestabilizadoras. Ya lo advertimos hace casi un año "Cuidado con la Renta Fija", esencialmente desarrollada, porque su abuso acumulado y el QE1 y 2 como cuasi exclusiva demanda, pueden detonar un comportamiento de sus cotizaciones (y de la solvencia en cadena de sus tenedores) jamás visto.

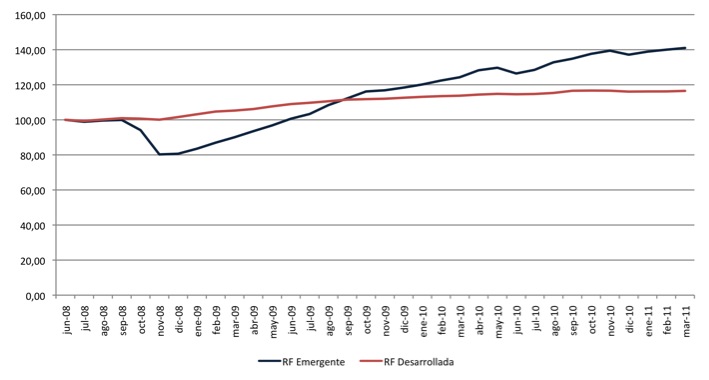

En cambio la renta fija de Estados y empresas de países emergentes tiene un futuro mucho menos negro. El crecimiento de sus economías y su endeudamiento escaso (sobre todo en comparación con el del mundo desarrollado) hace que, mediante una buena y meticulosa selección de deudores, podamos seguir confiando en rendimientos atractivos en renta fija. No obstante la volatilidad va a estar presente en los próximos años sí o sí, ya que la renta fija desarrollada se convulsionará de forma creciente y la emergente siempre ha sido más volátil por sus circunstancias intrínsecas, como vemos en este gráfico que compara ambas antes y después del crash de 2008.  Estamos pues ante un escenario en el que la tradicional "caja fuerte" de nuestra cartera, la renta fija de países y empresas desarrolladas, de escasa volatilidad, gran solvencia y regulares y moderados retornos, ha desaparecido aunque muchos todavía no se hayan percatado. Por esa inconsciencia del riesgo real existente, muchos inversores siguen comprando de forma confiada depósitos, deuda subordinada, productos garantizados o bonos de empresas o Estados endeudados hasta las cejas, que sufrirán lo indecible al primer apretón en las refinanciaciones o estrechez del mercado de crédito. Es decir, en cuanto la confianza se vuelva a deteriorar, ya que sólo ella y las medidas desesperadas de unos políticos también en la cuerda floja, mantienen el actual frágil equilibrio entre colosos de la deuda y la insolvencia manifiesta.

Estamos pues ante un escenario en el que la tradicional "caja fuerte" de nuestra cartera, la renta fija de países y empresas desarrolladas, de escasa volatilidad, gran solvencia y regulares y moderados retornos, ha desaparecido aunque muchos todavía no se hayan percatado. Por esa inconsciencia del riesgo real existente, muchos inversores siguen comprando de forma confiada depósitos, deuda subordinada, productos garantizados o bonos de empresas o Estados endeudados hasta las cejas, que sufrirán lo indecible al primer apretón en las refinanciaciones o estrechez del mercado de crédito. Es decir, en cuanto la confianza se vuelva a deteriorar, ya que sólo ella y las medidas desesperadas de unos políticos también en la cuerda floja, mantienen el actual frágil equilibrio entre colosos de la deuda y la insolvencia manifiesta.

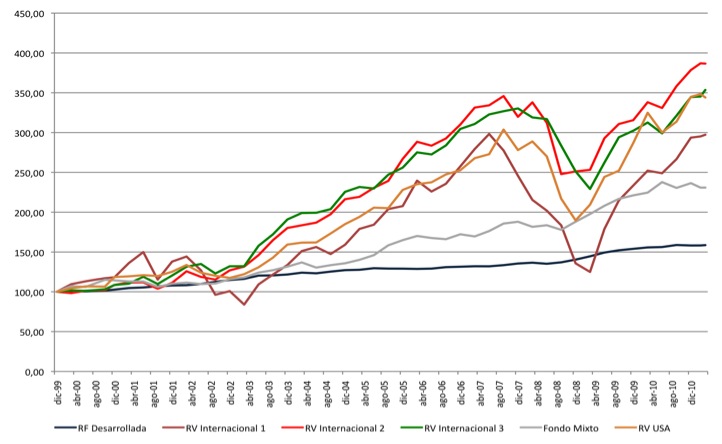

La pregunta del millón es dónde está ahora esa caja fuerte donde blindar el dinero que no debe sufrir pérdidas ni volatilidades. Lamentablemente, lo más parecido que vamos a encontrar en el presente y futuro próximo es una buena selección de renta fija emergente. Pero si aceptamos que la ausencia de volatilidad es un lujo del pasado que no va a volver en muchos años y lo que verdaderamente nos preocupa no es el rendimiento a 31 de diciembre sino la progresión de nuestro dinero a lo largo de media, una o más décadas, una buena selección de gestores de renta variable que sean capaces de superar al mercado de forma consistente y sostenida, va a preservar nuestro dinero de la mejor manera. Así lo dice la história ante eventos críticos sistémicos como por ejemplo el default de Argentina, como veréis en este gráfico.

Observad lo que les ocurrió en la pasada década a los bonistas argentinos (línea azul y escala derecha) en comparación con los rendimientos de los inversores en bolsa (índice Merval en linea roja y escala izquierda). Como bien dijo Paramés en su reciente conferencia anual, ante crisis excepcionales la mejor forma de preservar el dinero es invertirlo en excelentes activos próximos a la economía real. Y no hay náda más próximo a ella que las acciones de empresas excelentes con negocios globales, compradas a bajo precio. En una conferencia que impartimos recientemente en FEMEVAL, (podéis descargaros el pdf de nuestra conferencia aquí) en la que hablábamos de estos riesgo de la rf desarrollada, un asistente intervino en la tanda de preguntas para que le confirmásemos si, para su tranquilidad, los depósitos bancarios y los productos garantizados por la banca quedaban al márgen de ese riesgo de insolvencia de la renta fija. Es curioso ver cómo los inversores de a pie siguen confiando ciegamente en sus bancos, creyendo que van a caminar sobre las aguas de la insolvencia de la renta fija como el mismísimo Jesucristo. Pero lamentablemente NO. Los IPFs y demás garantizados bancarios tienen incluso menor solvencia que la media general de la deuda corporativa desarrollada, digan lo que digan sus (cada vez más depauperados) ratings, que son meras calificaciones que se han demostrado corruptas e incompetentes. Sí, ya sé, es cierto que el Estado viene siendo mucho más proteccionista hacia la banca que hacia otras empresas privadas. Es decir, que mientras que no va a mover ni un dedo para evitar el default de la deuda corporativa, sí que tratará de mantener el sistema financiero a flote, ya que Estado y sistema financiero nacional van en el mismo barco a la deriva. Sin embargo, no debemos olvidar que hemos caído tan bajo que se hace cuando menos difícil descernir si el Estado puede salvar a la banca o al revés, o ni lo uno ni lo otro sino todo lo contrario. Por lo tanto, ante la fallida de las garantías bancarias (IPFs y demás productos garantizados) ya no sirve el comodín de que la solvencia de papá Estado va a venir al rescate más allá del fondo de garantía de depósitos, que no es más que un parche ridículo y anecdótico ante el tsunami de insolvencia latente. Y ya no sirve el comodín público simplemente porque el Estado es tan insolvente e hiperendeudado como el que más, y la patata caliente la tiene ya hace algunos años el BCE y sus homólogos norteamericano, inglés, japonés. etc. Esos son los únicos organismos potencialmente capaces de crear "solvencia" pública aparente a base de billetes. Y francamente, es preferible prestar el dinero a otro deudor más solvente, o en el peor de los casos a otro cuya insolvencia no deba ser rescatada por un banco central como el BCE, que tiene tantos y tantos fuegos multinacionales que apagar en toda la periferia de la UE.

En el anterior gráfico vemos el comportamiento de una brillante gestión de activos próximos a la econimía real, versus una renta fija esencialmente desarrollada. Veamos que en una década como la del gráfico de arriba, con dos crash o pinchazos de burbuja como la tecnológica 2000/1 y de crédito 2008 (algo muy excepcional en menos de 10 años) y con una década plácida para la renta fija y excepcionalmente buena en los últimos 2 años, las comparaciones son odiosas. Por lo tanto si contemplamos una década futura menos sincopada para la renta variable y más insolvente para la renta fija, la conclusión es abrumadora aunque novedosa e incierta como nunca, ya que contradice el aset allocation tradicional de la mayoría de mortales. La preservación, la caja fuerte donde blindar nuestro dinero, el queso o como le queramos llamar, ha cambiado de lugar y de forma. Es lo que tiene el New Normal.

Hoy es Bill Gross el que huye de la deuda soberana norteamericana por el peligro que conlleva que esté sostenida casi íntegramente por la propia FED, pero mañana puede ser la enésima y definitiva convulsión de las insolvencias europeas. Y en medio de esa crisis creditícia, las corporaciones multinacionales sobreendeudadas pueden sufrir muchísimo para refinanciar su maquinaria. Y es de esperar que no todas lo consigan, generando a su vez una mayor contracción de la desconfianza. No olvidemos que, a diferencia de la liquidez, la confianza no se puede sumunistrar mediante facilidades cuantitativas, especialmente en el sector privado. Ahí es donde el cuello de botella generado por el deterioro de la confianza en un ecosistema hiperendeudado, demostrará que la renta fija desarrollada ya no es fija, y ni siquiera es renta. Es tiempo de mirar hacia la única renta fija aún solvente, la del mundo emergente, pero sobre todo hacia los activos próximos a la economía real, en renta variable global. Y hay que posicionarse en ellos de forma brillante, ya que es la única garantía de éxito a medio y largo plazo. Pero para ello ya no nos valen las viejas brújulas tradicionales, sino un guía competente que sea capaz de llevarnos a buen fin mediante una nueva y correcta interpretación del campo de minas que tenemos ante nosotros. Hoy más que nunca, nuestro dinero debe estar en las mejores manos, porque nos adentramos en territorio apache. Un escenario desconocido donde la mediocridad ya no supondrá un menor rendimiento sino un fatal desenlace a medio plazo, debido al escaso márgen de maniobra que permite confundir riesgo con volatilidad o seguridad con insolvencia.

Gráficos: Cluster Family Office

También os puede interesar:

Preservación del Patrimonio en el New Normal (2)

Preservación del Patrimonio en el New Normal (1)

Bill Gross: "Nosotros vendemos ahora"

Cómo volver a la vieja normalidad

La economía mundial y la teoría del caos

Feliz Navidad y Próspero Caos Nuevo

Orientarse en el Caos (1)

Más información en http://twitter.com/ClusterFO

También puedes unirte a nuestra red social en Facebook y a nuestra red profesional en Linkedin