-Nivel Dummie 2-

Sumario

-Agradecimiento.

-Invertir en el Nasdaq

-Pequeño diccionario de análisis fundamental USA para Dummies

-La regla del día.

Agradecimiento.

Primero de todo quiero agradecer públicamente la ayuda de Noctis, uno de los participantes de Rankia, en la elaboración de este post.

Estudie contabilidad hace casi 20 años, unas pocas clases durante un curso, y aprobé, pero copiando como un demente feroz de la gordita que se sentaba delante mio en el examen final. Así que sumando esto y que no soy precisamente un nativo anglosajón, tenía un poco de miedo que este post se escapase ligeramente de las manos.

A fin de evitar esto le pedí ayuda a Noctis para un par de apartados de mi post que no me acababan de quedar del todo claros. Noctis no solo me los aclaro ampliamente, sino que en un alarde de generosidad reviso el borrador de este post, 10 páginas, poca broma.

Invertir en el Nasdaq.

Tengo la teoría que en Españistan no aprovechamos las oportunidades que el mundo inversor nos ofrece por nuestro pobre conocimiento general de la lengua de la perfida Albión. Mejor comprar POP, que entiendes su pagina web y lo que escriben de ella en el País o en Expansión, que HIFS, de la que no entiendes ni papa y todo suena “mu” raro. No mires el gráfico de estas dos, ni las compares, por favor.

En el mercado continuo español cotizan unas 160 empresas, de ellas de realmente rompedoras o que lo hayan sido, aparte de ITX o tal vez GRF, me atrevería a decir que no tenemos ni una. En el Nasdaq cotizan 3.600 empresas. ¿Alguna realmente rompedora? Ni idea, estoy en ello.

Pero me gusta el Nasdaq, me gusta su web (la versión yanquie, la española es un drama), y me gusta tener muchas empresas dónde elegir. A veces pienso que soy como una maruja de esas que se paran en los tenderetes de las gitanas del mercado, husmeando entre centenares de bragas grandes y de mil colores, buscando la mejor braga, con el encaje más sexy, y al mejor precio.

También me gusta el espíritu empresarial de los Estados Unidos de América. Me gusta su culto a la personalidad emprendedora. Me gusta que admiren a los que tienen pasta en vez de envidiarles y desear que mueran de accidente de tráfico o de sífilis, como en otros países que me sé. Me gustan sus valores capitalistas y liberales y me encanta su optimismo vital. Y sí, también creo que entre 3.600 empresas es más facil que haya una de realmente rompedora que no entre 160. La nueva Google, la próxima Apple, el siguiente Facebook, están ahí fuera, en los USA, solo hay que encontrarlas antes que lo hagan los institucionales, con sus grandes y sudorosas manos.

Por estos motivos voy a dedicar este post a traducir los apartados contables que aparecen en la pagina web de Nasdaq.com, ya que seguramente son los que más dificultad entrañan para el inversor medio con dificultades con el inglés.

El objetivo, es tener una mini guía inglés/castellano que nos permita tener una idea sencilla y básica de lo que hay “dentro” de cada uno de estos apartados, para utilizar de una forma más fluida esta web, y porque no, navegar airosamente entre cualquier balance contable escrito en la lengua de Skeakespeare.

Este post, siguiendo la línea “Dummie” de mi blog pretende ser una APROXIMACIÓN amena a la realidad, no un manual exhaustivo y detallado del Plan General Contable de los USA, que por otro lado ni existe (tienen lo que se llama US-GAAP (United States Generally Accepted Accounting Principles*).

La verdad os hará libres.

Jesús - Juan 8:31-

El conocimiento os hará grandes.

Monday - 11º post del blog-

Pequeño diccionario de análisis fundamental USA para Dummies.

¿Dónde?

Aquí: Nasdaq.com

En el espacio en blanco ponemos el nombre de la compañía a investigar, return y nos sale esto.

Concretamente traducire los sub-apartados de Income Statment de Fundamentals, debajo de Stock Analysis, y encima de Holdings.

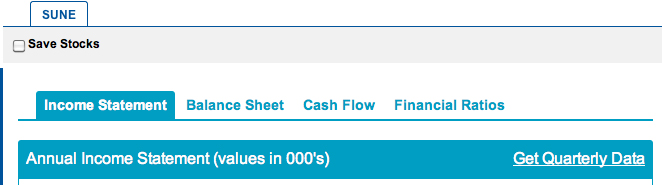

Dentro de Income Statment encontramos estos cuatro sub-apartados: Income Statement, el Balance Sheet, el Cash Flow y los Finantial Ratios, que son en los que me voy a centrar.

Income Statment: Cuenta de resultados.

La Cuenta de Resultados recoge los ingresos y los gastos de un periodo de tiempo concreto. La diferencia será el beneficio o la pérdida de ese periodo.

Total revenue: Ingresos totales de las ventas. La fórmula viene a ser multiplicar el precio de lo que venden, por las unidades vendidas.

Cost of revenue: El coste de las ventas. Cuanto ha costado producir y enviar ese bien o servicio que la empresa genera.

Gross Profit: Beneficio bruto. Esto son las ventas menos los costes de lo que hemos vendido (fabricarlo, venderlo, etc...)

Operating Expenses. Gastos operativos. Por ejemplo los salarios de los trabajadores estarían aquí.

Research and Development: El famoso I+D, investigación y desarrollo.

Sales, General and Admin: Ventas y administración. Son los gastos de publicitar, vender y enviar los productos y servicios de la compañía.

Non-recurring items: Articulos no recurrentes, que vienen a ser cosas como artículos inusuales o poco frecuentes, operaciones discontinuas, partidas extraordinarias y ajustes de períodos anteriores que no se habían realizado. La Investopedia pone el ejemplo de perdidas por un terremoto, así que imagínate...

Other Operating Items: Inversiones y actividades financieras, incluyen los intereses, los dividendos y los beneficios o perdidas de inversiones realizadas en otras compañías, acciones, etc.

Add'l Income /Expense items: Cuota adicional de ingresos/gastos. Se refiere a los ingresos y gastos accesorios, complementarios y conexos a los principales de carácter no financiero de naturaleza regular y corriente. Frase para pensar un rato.

Como ejemplo de Add'l Income/Expense items, pondríamos tener ingresos por arrendamientos, ingresos de propiedad industrial cedida en explotación, Ingresos por comisiones, por servicios al personal, etc... y algún ejemplo de gastos serían perdidas procedentes del inmovilizado, amortización de obligaciones, etc.

Earnings Before Interest and Tax (EBIT): Son los beneficios antes de intereses e impuestos. Por lo tanto aquí se ignoran los impuestos y los intereses de créditos.

Interest Expense: Gastos de intereses. Les han dejado pasta, basicamente, y aquí meten lo que se paga de intereses por esa pasta que les han dejado.

Earnings Before Tax (EBT): Beneficios antes de impuestos. Casi casi casi, solo queda pagar impuestos. Ratio útil para comparar rendimientos en diferentes entornos fiscales. P.ex: Las gloriosas Islas Caiman, el afortunado País Vasco o la socialista Francia.

Income tax: Ingresos por impuestos. Devoluciones, etc.

Minority Interest: Interes minorista. Este apartado es rarito. Cuando una empresa es propietaria de más del 50% de otra sociedad, las normas contables estadounidenses dicen que la empresa matriz tiene que consolidar sus libros. En otras palabras, la sociedad matriz refleja el 100% de los activos y pasivos y el 100% de rendimiento financiero (ingresos, costes, beneficios, etc.) de la filial con participación mayoritaria en sus propios estados financieros.

Saltad este apartado y pasad de el, es incomprensible para un no nacido en Vulcano.

Equity Earnings/Loss unconsolidated: Beneficios o perdidas provenientes de acciones que la compañía posee de otras empresas.

Net Income: Ingresos netos. Los ingresos netos son los ingresos brutos menos los impuestos. Clarito, como a mi me gusta.

Net Income Applicable to Common Shareholders: El ingreso neto aplicable a los accionistas comunes. Aquí va el ingreso neto menos los dividendos pagados a los accionistas preferentes. De aquí se saca el EPS (beneficio por acción), dividiendo esta cantidad por el número de acciones.

Balance Sheet: Balance contable.

Relaciona el conjunto de bienes, derechos y obligaciones que tiene en un momento dado una empresa. Lo que la empresa tiene, y lo que la empresa debe. Representa el patrimonio de la empresa.

Current Assets: Activos a corto plazo.

Cash and Cash equivalentes: Dinero liquido o activos que pueden ser convertidos en liquido inmediatamente.

Short-term investments: Inversiones (normalmente bonos o acciones) que pueden liquidadas en menos de un año.

Net Receivables: Cuentas a cobrar. Es la cantidad de dinero que los clientes le deben a la compañía y que esta espera cobrar menos la pasta que saben que no van a cobrar. Por ejemplo cuando el cliente ha muerto de sobredosis sin un duro y sin seguro de vida, entonces lo que debía se resta de lo que debe un cliente solvente y sin problemas con las drogas y que se presupone que pagará y el resultado aparece aquí.

Inventory: Materias primas, bienes en proceso de fabricación o bienes ya listos para vender. Todo lo que puede ser liquidado y convertido en “cash” en un “pim pam”.

Other Current Assets: Activos no monetarios, por ejemplo facturas a cobrar y anticipos a proveedores.

Total current Assets: El total de los activos que son líquidos a menos de un año. Osea, que se pueden cobrar en menos de 12 meses.

Long-Term Assets: Activos a largo plazo, de más de un año.

Long-Term Investments: Igual que el anterior pero con inversiones, hay que tener en cuenta que tal vez estas inversiones nunca vayan a ser líquidas.

Fixed Assets: Propiedad física de la empresa que se utiliza en la producción de sus ingresos y que no se espera que sea consumida o convertida en cash antes de un año. Como ejemplos tendríamos edificios, terrenos, maquinaria pesada, etc.

Goodwill: Activos intangibles, como Dios, la Virgen y la inteligencia de Rajoy. Por eso el Good al principio, que significa Dios, y el will, al final, que significa voluntad o futuro. Me lo acabo de sacar de la manga pero..¿a que mola como explicación?

Como ejemplos de “Goodwill” tendríamos el valor de una marca, una patente, una tecnología, una larga lista de clientes, etc. Es un concepto relativamente subjetivo.

Intangible assets: Apartado muy similar al anterior. Intangibles. La diferencia radica en que el Goodwill no puede ser separado de la compañía, en cambio esto si.

Ejemplo; una patente de Coca-Cola sobre un edulcorante versus la pròpia marca. Coca-Cola, la marca, no se puede separar de la empresa, pues el producto sin la marca no tiene sentido. En cambio Coca-Cola puede vender una patente sobre un edulcorante y esto deja a la compañia absolutamente igual. O, por poner otro ejemplo, el cerebro de Rajoy, que puede ser separado de su cuerpo sin problemas, pues claramente no afecta al resultado sus acciones.

Other Assets: Otros activos. Equipos obsoletos, adelantos a empleados, etc.

Deferred Asset Charges: Un pago/s por adelantado que haya realizado la empresa, por ejemplo un alquiler de una nave industrial, y que aún no se ha restado del activo.

Total Assets: El total de los activos.

Current Liabilities: Aquí van las deudas y obligaciones con vencimiento a menos de un año.

Accounts Payable: Deudas a pagar de proveedores de productos y servicios que la compañia compro a crédito.

Short-Term Debt /Current Portion of Long-Term Debt: Prestamos bancarios a corto plazo, o los intereses a pagar a corto plazo de deudas de largo plazo. Si este apartado es mayor que la parte de “Cash and Cash equivalents”, cuidado, tal vez la empresa no pueda pagar sus deudas a corto plazo, y eso la aboca a la quiebra.

Other corrent Liabilities: Otras deudas de corto plazo. Hay que mirar el formulario 10-k y ver que nos cuentan si no se tiene claro que carai han metido aquí dentro. Esta línea es valida para cualquiera de los apartados que estamos comentando. El 10-k tendría que ser lectura obligada antes de invertir en cualquier maldita empresa de los Estados Unidos de America, pues allí te detallan los enredos que han montado en su contabilidad.

Total current Liabilities: El total de las deudas a corto plazo.

Long-Term Debt: Deuda a largo plazo, osea, a pagar en más de un año. Los bonos emitidos por la empresa y los prestamos bancarios serían unos de los pasivos más frecuentes en este apartado.

Other Liabilities: Un cajón de sastre para las deudas a largo plazo. Si dudas, 10-k, recuerda.

Deferred Liability Charges: Impuestos diferidos, obligaciones a plazo, pagos por adelantado de clientes a los que el bien aún no ha sido entregado, etc.

Misc. Stocks: Miscellaneous Income o Ingresos diversos. Este apartado se debe a la ley 1099-misc de IRS. En este formulario se debe indicar todos los bienes y servicios que la empresa provee a un cliente en el caso de que la empresa fuese un contratista independiente. El IRS se refiere a esto como “compensación de trabajador no empleado”. En la mayoría de los casos, los clientes están obligados a emitir el formulario 1099-MISC cuando pagan 600$ o más cada año.

Minority Interest: Lo hemos definido unos parágrafos más arriba, en el “Income Statment”.

Total Liabilities: El total de los pasivos (corto más largo plazo).

Stock Holders Equitiy: En este apartado encontramos el patrimonio neto de los accionistas. Esta es la parte del balance que representa el capital recibido de los inversores a cambio de las acciones.

Common Stocks: Viene a ser capital ordinario. Se trata de fondos propios de la empresa en forma de acciones.

En contabilidad hay dos tipos de capital: Capital ordinario y Capital Privilegiado. La parte del capital constituida por este tipo de acciones se considera capital ordinario. La diferencia entre estos dos tipos de capital es que en el capital privilegiado se registra la parte del capital constituida por acciones que tienen reforzados algunos derechos, como: Dividendo preferente o superior al de las acciones ordinarias, preferencia en el reembolso de los importes desembolsados en caso de liquidación de la sociedad...etc.

Capital Surplus: Superávit de capital. Es cuando las acciones (da igual si son ordinarias o preferentes) se emiten y se cobran con un valor mucho más elevado del precio nominal de estas. Este capital sobrante no puede distribuirse, esta limitado a unas cuantas cosas, por ejemplo: Amortizar gastos, pagar la comisión de la emisión de las acciones, hacer una ampliación de capital liberada de acciones totalmente liberadas.

Ejemplo: Emiten acciones a 10 pavos, pero realmente valen 7 pavos. Esos 3 pavos de diferencia van en esta cuenta.

Retained Earnings: Son parte de los beneficios que no se han repartido como dividendos y que la compañia guarda para, o bien reinvertirlos en su actividad, en I+D o pagar deuda.

Treasury Stock: Aqui esta el valor de las acciones propias que la compañia retiene, ya sean estas las que se “crearon”durante la IPO o las que la propia compañía ha recomprado. Las acciones se mantiene para tener la posibilidad de adquirir “cash” adicional en caso de necesidad, vendiéndolas o sencillamente para mantener una posición de superioridad en caso de opas hostiles. Las acciones retenidas por la propia empresa no pagan dividendos.

Other Equity: Otro patrimonio que no ha sido contabilizado en algún otro sitio.

Total Equity: Vendria a ser como el patrimonio total. El total del valor de los activos menos el valor de los pasivos.

Total Liabilities & Equity: El anterior más el pasivo... Que lo compre quién lo entienda...

Cash Flow: Flujo de Caja.

Este apartado nos sirve para responder a la increíble, alucinante y transcendental pregunta de;

¿Entra dinero en la empresa o sale dinero de la empresa?

Net Income: Los ingresos netos.

Cash Flows-Operating Activities.

El dinero (cash) que ingresa o pierde la compañia a partir de su actividad principal, excluyendo extraordinarios como podrían ser ventas de terrenos o propiedades.

Depreciation: La amortización de los elementos patrimoniales que sufren desgaste, como maquinaria, vehiculos... Aqui se registra lo que se ha amortizado en este periodo de tiempo. Sirve para tratar de reflejar el ingreso que este activo ha generado para la compañía en relación con su coste y su vida útil.

Net Income Adjustments: Ajuste de los ingresos netos. Para obtener los ingresos netos, es necesario hacer unos ajustes a algunas cosas antes de presentar las cuentas anuales (o trimestrales o cuando se quieran presentar). Los ajustes más comunes son:

Depreciación, amortización, pérdidas, junto con los cambios en los saldos de cuentas por cobrar de clientes y cantidades por pagar de proveedores.

Changes in Operating Activities.

Cambios en las actividades operativas.

Accounts Receivable: Cuentas por cobrar. Dinero que nos deben los clientes, por bienes o servicios que ya han sido entregados o utilizados. Pueden venir de lineas de crédito y el periodo de cobro acostumbra a ser de corto plazo (menos de un año).

Changes in Inventories: Los cambios en el inventario actual en relación al último que se contabilizo.

Other Operating Activities: Otras actividades que emanan de la actividad principal a la que se dedica la empresa.

Liabilities: Deudas.

Net Cash Flow-Operating: El dinero neto que proviene de la actividad principal de la empresa.

Cash Flows-Investing Activities

Capital Expeditures: El famoso CAPEX. Son fondos de capital que la compañía tiene pensado destinar a mejorar equipos, adquirir instalaciones o sencillamente llevar a cabo nuevos proyectos.

Investments: Inversiones.

Other investing Activities: El Cash Flow resultante de las perdidas o ganancias de las inversiones que no han contabilizado dentro del apartado anterior.

Net Cash Flows-Investing: El resultado neto.

Cash Flows-Financing Activities

Sale and Purchase of Stock: Venta o recompra de las propias acciones. Si las vende, constara un ingreso, si la recompra (buena noticia para el accionista), constara una perdida. Este asiento es muy interesante.

Net Borrowings: La cantidad de dinero neta que se ha recibido de prestamos.

Other Financing Activities: Ingresos por actividades financieras.

Ejemplos: Cobros procedentes de la emisión de acciones u otros instrumentos de capital, pagos a los propietarios por adquirir o rescatar las acciones de la empresa, cobros procedentes de la emisión de obligaciones, préstamos, bonos, cédulas hipotecarias y otros fondos tomados en préstamo, ya sea a largo o a corto plazo, reembolsos de los fondos tomados en préstamo, etc.

Net Cash Flows-Financing

Effect of Exchange Rate: El efecto de la tasa de cambio.

Net Cash Flow. ¿Entra pasta o sale pasta?

Finantial ratios. Ratios Financieros.

Este apartado es un galimatias de ratios, a cual más rarito y complicado de entender. Encima te los sirven todos en % y venga, a ver quién es el guapo que lo pilla. Intentaré aportar un poco de luz.

Liquidity Ratios.

Son los ratios que miden la liquidez de los activos de la empresa.

Current ratio: Ratio actual. El nombre no nos dice gran cosa pero el concepto hace referencia a la capacidad de la compañía para pagar sus obligaciones, tanto a largo como a corto plazo.

current ratio=current asssets/ current liabilities.

Hace referencia a la liquidez de la empresa. Cuanto más alto, mejor.

Quick ratio: Rapidez. Similar al anterior, solo que hace referencia a la capacidad de la empresa para pagar sus obligaciones a corto plazo con sus activos más líquidos.

Ejemplo de funcionamiento: Un quick ratio de 1.5 significa que la compañia tiene 1.5 dolares de activos liquidos disponibles para cubrir 1 dolar de los pasivos a corto plazo.

Como más alto el ratio, mejor la liquidez de la compañía.

Cash ratio: Aquí vamos a rizar más el rizo, este ratio es una suerte de mezcla de los anteriores, dónde la formula viene a ser:

Cash ratio= (Cash + cash equivalents + Investment funds )/ current liabilities.

Francamente, para el nivel al que aspiramos llegar en mi blog vamos a pasar de el, pues ya en la definición de este ratio en investopedia nos dicen en la última línea:

While providing an interesting liquidity perspective, the usefulness of this ratio is limited.

Pues si es límitado para ti colega, para mi dos tazas.

Profitability Ratios.

Estos ratios miden la capacidad de la empresa de “sacar”provecho de su actividad.

Gross Margin: Este me gusta, son el total de las ventas menos el coste de los bienes vendidos dividido por el total de las ventas netas y expresado como porcentaje. Como más alto es el porcentaje más retiene la compañía de cada dolar de ventas.

Operating Margin: Margen operativo. Básicamente la formula son los ingresos operativos divididos por las ventas netas. Este ratio nos da una idea de que proporción de ingresos queda después de pagar los costes variables de producción, como salarios, materias primas, xuxes para el perro que vigila la puerta, etc. Los ingresos operativos o ingresos de explotación, son los beneficios que una empresa mantiene después de quitar los gastos de explotación y la amortización. Este parámetro mesura la eficiencia. A mayor porcentaje, mayor optimización de los recursos.

Pre-tax Margin: El margen antes de los impuestos. Se trata de otra voltereta a la contabilidad. Divide los ingresos antes de los impuestos por las ventas. A más alto el numerito que sale, pues mejor.

Profit Margin: Margen de beneficio. Se calcula dividiendo los ingresos netos por las ventas. Por poner un ejemplo, un 30% de margen de beneficio significa que la compañia tiene unos ingresos netos de 0.30 dolares por cada dolar de los ingresos totales obtenidos. Una vez más, a mayor porcentaje, mejor.

Pre-tax ROE: Rentabilidad sobre recursos propios antes de impuestos. Cuanto más gorda, mejor, que diría Cicciolina.

After-tax ROE: Rentabilidad sobre recursos propios despues de impuestos.

¿Habéis sacado algo en claro? ¿No? No me extraña, yo tampoco... creo que todo este galimatias esta montado para desconcertarnos, confundirnos y marearnos y hacer que acabemos poniendo toda la maldita pasta en manos de los fondos de inversión, y así sablarnos a comisiones ad-infinitum y esquilmar la poca rentabilidad que nos ofrecen esta pandilla de bastardos vividores con traje y corbata.

Pero... tranquilos; Lo que tenemos que tener claro es que a más alto el número, mejor es la empresa que estamos analizando. Easy guys.

Por último, y no menos importante, todos estos ratios del apartado “Finantial Ratios” son útiles a la hora de comparar empresas que tienen modelos de negocio SIMILARES, dentro de industrias SIMILARES y con características SIMILARES.

Ejemplo:

Compararemos GLYC con STML, dos farmas sin beneficios y con una capitalización similar.

Compararemos GOOG con APPL, dos megacorporaciones que dominan el puto planeta tierra.

Compararemos CVX con RDSA, dos petroleras de similar capitalización y modelo de negocio.

Utilizarlos de otra forma puede inducirnos a mayor confusión si cabe, entre tanta orgía de ratios.

Y eso ha sido todo pequeños Dummies. Espero que os haya gustado el post.

La regla del día

- Si ligas con una guiri y no sabes inglés, prueba: -” Iou so jot, Ai jaff a nais dic, lets parti.”-

Pero, pero, pero... Monday, ¿Esta frase funciona de verdad?

Pues para responder a esta pregunta tenéis que estar atentos a las publicaciones del blog de inversión más indomable del planeta inversor; ¡¡¡DUMMIES, BOLSA Y COMO SOBREVIVIR EN EL INTENTO!!!

*LOS NIVELES DUMMIE DE DIFICULTAD DE LOS ARTICULOS ESTÁN EXPLICADOS EN EL SEGUNDO POST DE ESTE BLOG.

Bibliografía virtual para este post:

Investopedia: www.investopedia.com

Accountingcoach: www.accountingcoach.com

Accountingtools: www.accountingtools.com

Nasdaq/glossary: www.nasdaq.com/investing/glossary