Si el valor de un activo es igual al valor presente de sus flujos futuros menos la deuda, por mucho nivel de cortos que haya, un activo que no produce flujos y que tiene mucha deuda tenderá más a caer que a subir. A largo plazo, como podemos ver, la valoración pesa más que un posible cierre de cortos.

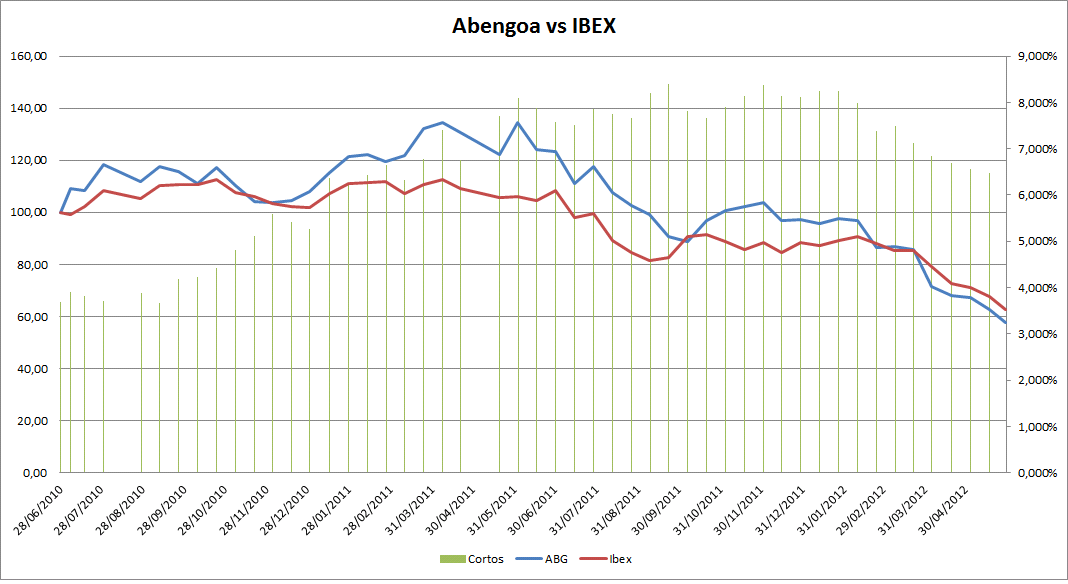

El siguiente gráfico muestra la evolución de ABG vs IBEX desde mediados de 2010, con el nivel de cortos reportado a la CNMV en cada fecha.

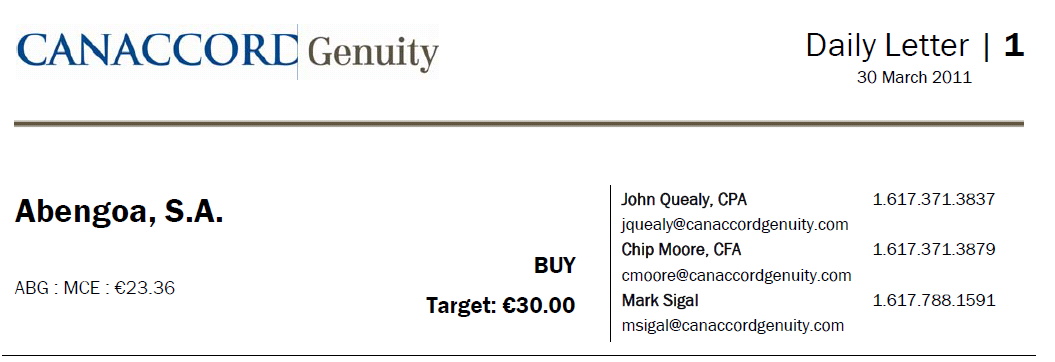

ABG era una de las compañías españolas más recomendadas, vendida como una historia de crecimiento pero segura, con buena exposición fuera de España, activos regulados, EBITDA recurrente y bajo endeudamiento. Así, el 30/03/2011 un banco de inversión canadiense sacaba una nota de recomendación de compra, precio objetivo 30€. Aquel día cerró en 22,84€, un día después de haber marcado el que era el máximo histórico de la acción en 23,47€ (superado en junio de 2011 después de la venta de Telvent, alcanzando un máximo histórico en 23,59€).

Según la web de Abengoa, el 52% de sus analistas recomiendan Comprar/Sobreponderar, el 35% la tiene en Neutral/Mantener y un 4% en Reducir/Vender. AHC y BoAML la tienen en revisión. N+1 tiene un Neutral, pero con el precio objetivo más bajo (13,30€). Desde luego ha perdido atractivo desde que N+1 sacara un informe con una recomndación de STRONG BUY (23/11/2010) con precio objetivo 25,80€. Por lo menos este analista sí había llamado la atención sobre la deuda fuera de balance.

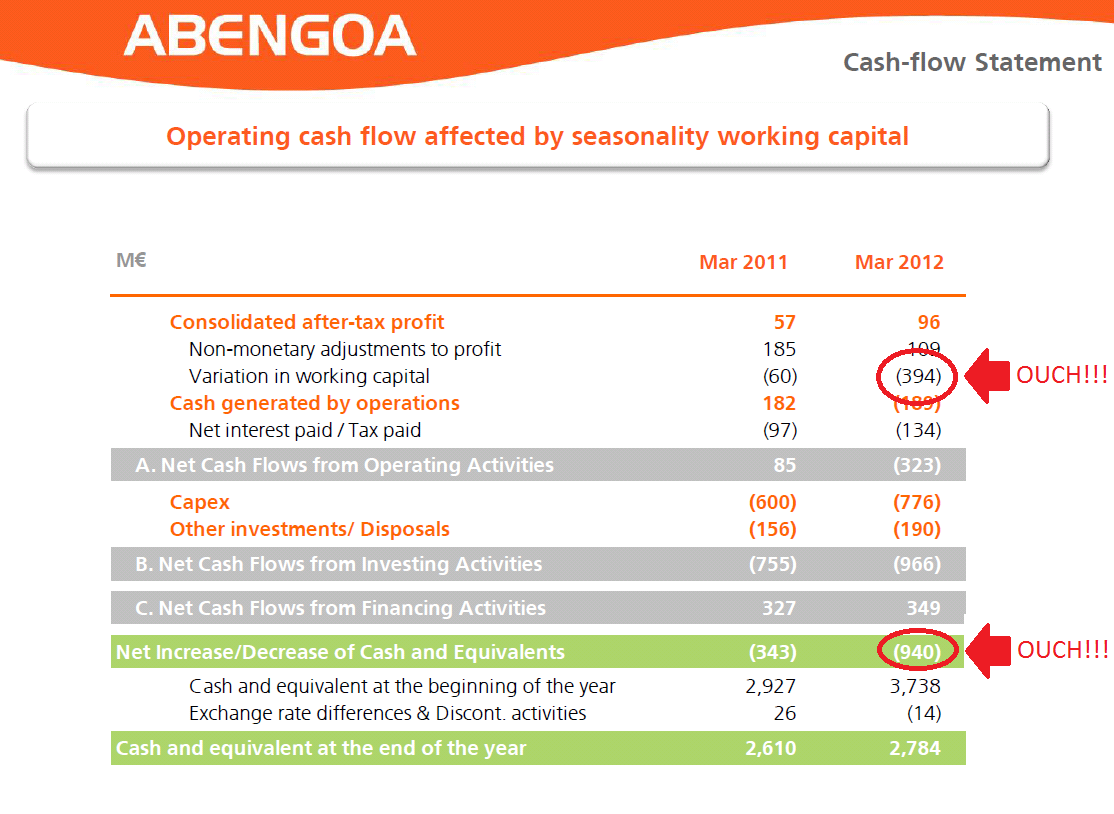

Como dijeron al empezar la conference call, los resultados de Abengoa durante el primer trimestre de 2012 han sido muy buenos. Crecimiento en ventas del 18% (1.764M€), crecimiento en EBITDA del 24% (285M€), crecimiento en beneficio neto del 57% (89M€) y un endeudamiento Pro-Forma Corporate Net Debt to Corporate EBITDA Ratio (aquí la parte importante del ratio no es ni el numerador ni el denominador, sino las palabras Pro-Forma) de sólo 2,6x.

Unos resultados muy buenos en todas las líneas de negocio, sin duda. Beneficio Neto +57% hasta 89M€ como 89 soles. Resultados antes de impuestos 58M€ vs 50M€ el año anterior (¿?). Impuestos recibidos gracias a su capacidad recaudatoria pagados de +38M€ vs +6,5M€ en 2011 (ah!). Este año han recaudado bastante más que el anterior y eso también es crecimiento, que se lo pregunten al consenso. Y para los mal pensados que decidan aplicar al beneficio antes de impuestos los impuestos pagados recogidos en el Estado de Flujo de Caja, decirles que incluso con eso el crecimiento del neto es +50%. Aunque se quedaría en 39,5M€ un pelín por debajo del reportado, pero todavía con mucho upside.

Esperamos ansiosos sus próximos resultados.

Posiciones: corto en Abengoa