( con interés directo en este valor a un precio de entrada de 0,131 euros). Hoy traigo uno de esos valores que cotizan a unos pocos centimos de euros, y que a los inversores por fundamentales suelen provocar mucha alergia por distintos motivos, y no es para menos la verdad, sí atendemos a su más reciente historial. Lo primero que debo comentar sobre NTC, es que no existe una información exhaustiva como muchas otras empresas del contínuo, ni es seguida de manera general por las casas de análisis, por lo tanto, análisis fundamentales poco ( yo no se sí existirá alguno), por lo tanto, existe un riesgo añadido para aquel que quiera invertir porque deberá acudir casi exclusivamente a la información que proporciona la compañía, y supervisada por la firma de auditoria, excluyendo la posibilidad de obtener opiniones de otros agentes externos y totalmente "objetivos" ( bueno eso de objetivos...). Por lo tanto, claró está que estamos ante una inversión de un riesgo alto.

( con interés directo en este valor a un precio de entrada de 0,131 euros). Hoy traigo uno de esos valores que cotizan a unos pocos centimos de euros, y que a los inversores por fundamentales suelen provocar mucha alergia por distintos motivos, y no es para menos la verdad, sí atendemos a su más reciente historial. Lo primero que debo comentar sobre NTC, es que no existe una información exhaustiva como muchas otras empresas del contínuo, ni es seguida de manera general por las casas de análisis, por lo tanto, análisis fundamentales poco ( yo no se sí existirá alguno), por lo tanto, existe un riesgo añadido para aquel que quiera invertir porque deberá acudir casi exclusivamente a la información que proporciona la compañía, y supervisada por la firma de auditoria, excluyendo la posibilidad de obtener opiniones de otros agentes externos y totalmente "objetivos" ( bueno eso de objetivos...). Por lo tanto, claró está que estamos ante una inversión de un riesgo alto.

Marcada por el proceso de integración de su división de ingredientes en la compañía francesa Naturex.- A finales del ejercicio 2009 NTC integró su división de ingredientes en la compañía francesa Naturex, mediante una aportación de esta rama de actividad instrumentalizada en una ampliación de capital a cambio de convertirse en el primer accionista de la cotizada francesa con un 34% de participación. Por aquel entonces las acciones que recibió NTC cotizaban a un precio cercano a 28 euros, y la última colocación la ha efectuado a unos 55 euros.

¿ Por qué invierto ahora, y no antes?.

-

Hay un hecho muy importante que tiene lugar hace escasas semanas. Por fin coloca la participación residual que tenía en el capital de Naturex entre inversores privados, realmente es un cambio de una partida cuasi liquida porque disponía de acciones en una cotizada con fácil salida y lo transforma en tesoreria, pero es importante dado que con esta operación societaria consigue:

-

Centrarse de una vez por todas en la división de complementos nutricionales y en los proyectos futuros, dejando atrás la complicada situación que tenía a corto plazo.

-

Elimina la práctica totalidad de la enorme deuda bancaria que tenía registrada en balance ( ya fue amortizando en fechas anteriores parte de la deuda mediante la enajenación de una parte de esta participación) a fecha cierre 3T ascendia a unos 40 millones de euros y vencia en Abril de 2.013.

-

Una vez finalizado el proceso anterior, Natraceutical debería disponer de una caja neta de unos 27 millones de euros.( 0,083 centimos de caja disponible x acción vs 0,129 centimos de cotización, lo que arroja un ratio de Cotización/Caja disponible = 1,55 veces, o lo que es lo mismo su valor de mercado asciende a 42,3 millones de euros con una caja disponible de 27 millones una vez ha cancelado la deuda.

-

Empiezo a creerme el proyecto de esta empresa , comercializado bajo la denominación de "Forte Pharma", se empezaron a tomar medidas para reconducir un proyecto que creo puede ser interesante por la tipologia de productos que elabora, y esta circunstancia por fin se está materializando en un plan de optimización del margen operativo que está dando buenos resultados. Como luego se verá en la reducción de costes operativos, ahora sí pueden estar en el camino correcto.

- Durante la pasada Junta de Accionistas, se autorizó al consejo de administración a la posibilidad de adquirir acciones propias,esto ya había sucedido en anteriores ocasiones, la diferencia es que ahora la compañía estará libre de deuda y va a disponer de caja para generar valor al accionista. Lo que no me hace ni pizca de gracia, es que Natraceutical consolide dentro del perimetro de Natra, porque ciertas decisiones pueden tender a beneficiar en mayor medida a los accionistas de Natra que a los de la propia compañía, más si cabe, sabiendo el problema de Natra con la deuda financier

- Precios de Referencia en 2 operaciones distintas ( Natra-Carafal Invesment) y (Natraceutical - Davene) fijados en el entorno de 0,45 euros por acción. ( un precio 241% superior al actual de cotización)

- Sospechas de que Natraceutical puede ser una opción interesante de cara a un movimiento corporativo como luego se dirá.

- Sin duda alguna, y por su puesto según mi opinión, el precio actual de cotización no recoge la nueva situación de la compañía y creo que a corto/medio plazo pueden existir catalizadores que podrían impulsar la cotización hacia arriba.

- Van a comenzar a trabajar en la entrada de productos OTC gracias al estatus concedidó a Forte Pharma de laboratorio farmacéutico.

- Proyecto enormemente interesante para entrar a lo bestia en el mercado de Brasil como luego se explicará.

Breve introducción.-Natraceutical Group es una multinacional de origen español, en la vanguardia de la biotecnología aplicada a la nutrición y la salud, referente en investigación y desarrollo de ingredientes funcionales, principios activos y complementos nutricionales, de origen natural, para la industria alimentaria, farmacéutica y cosmética. La compañía canaliza su actividad industrial a través de dos divisiones, la División de Ingredientes y la División de Complementos Nutricionales, con el objetivo de ayudar en la prevención de enfermedades y la mejora de la calidad de vida a través de la nutrición. Como hemos comentado, la división de ingredientes se integró en Naturex, y a fecha actual con la venta de la participación de esta cotizada francesa, dedica todos sus esfuerzos a la división de complementos nutricionales que comercializa bajo la marca Forté Pharma, que muchos conocemos.

Producto que comercializa.- Cubre una amplia gama de productos, dentro de la División de Complementos Nutricionales, podemos estructurarlo en diversas áreas principales: 1) Control de peso,2) Salud, 3)Belleza. y 4) Tónicos. El área de control de peso es el que mayor problemas está dando a la compañía con la crisis de consumo, sin embargo en salud y belleza durante el ejercicio 2.011 obtuvo un crecimiento moderado, y son estos productos los que tienen mayores márgenes, de ahí que la compáñía los autodenomina "productos estrella".

Mantenimiento de cuota de mercado -Incremento costes fijos- (debilidad). La tipología de negocio que efectua la compañía obliga a realizar inversiones relevantes en publicidad para mantener cuota de mercado. La compañía lo refleja como gasto corriente dentro de la partida de servicios exteriores, este criterio contable de considerarlo gasto corriente es conservador, dado que bajo mi punto de vista, al fin y al cabo está inviertiendo en valor de marca "Laboratorios Forte Pharma", y con estas actuaciones está consiguiendo un retorno de flujo de efectivos que debería ser mayor a lo invertido y además incrementar el valor de marca que en caso de un futuro en que se pueda enajenar la División....

Crisis de consumo- Afecta principalmente a un tipo de producto- (Amenaza). Es curioso como hay determinados productos superfluos para el ser humano cuyas ventas no decaen con la crisis, y entre ellos, una parte la aglutinan los productos de belleza ( ojo no todos ni mucho menos), parece ser que ante una crisis, que en muchas ocasiones provoca problemas de autoestima, baja de moral,etc, el sentirse bien fisicamente o verse wapo/a ayuda de sobremanera a encarar la situación y permite a una persona sentirse mejor y por tanto mejorar su autestima. Con la gran crisis de consumo que vivimos, existe una parte de productos que ha bajado de manera significativa las ventas, y sin embargo, los productos relacionado con el sector belleza ppalmente han aumentado cerca del 10% en Francia en 2.011 respecto a 2.010. Pero no debemos obviar que la caida en la cifra de negocio es importante en este Grupo, porque aunque se ha mejorado en el área de salud, no se ha podido compensar ni mucho menos la caida general de consumo sobre una parte importante de los productos de esta compañía.

Mercado Geográfico Actual .(debilidad)- Concentración Cifra de Negocio-(Debilidad). A pesar de que las ventas nacionales suponen apenas un 11% de la cifra de negocio, prácticamente el 100% de su cifra de ventas se genera en Europa, y esto bajo mi punto de vista ,no es tan positivo como podría parecer, más sí cabe, conociendo que el mercado francés representa cerca de un 70% de la cifra de negocio, y hay muchas papeletas de que Francia sea el próximo en entrar en recesión. Demasiada concentración de su cifra de ventas en el mercado Europeo, y dentro de este, en el mercado francés en concreto.

Mercado Grográfico Potencial (Oportunidad).- Parece que la política comercial va en el sentido correcto, creo que tiene mucho potencial para la introducción de sus productos en nuevos mercados:1) Se ha asentado durante 2.011 en el mercado de Reino Unido a través de 500 puntos de venta en las cadenas Boots y superdrug. Pero el proyecto que veo realmente interesante es la entrada en el mercado Brasileño, por el culto al cuerpo en este país, por el incremento de la clase media, por las previsiones de crecimiento y por el enorme potencial de población de este lugar. La operación se instrumentalizaría mediante la constitución de Forte Pharma Brasil, una joint venture con un socio magnífico ( BIO GROUP BRASIL), lo que supondría un salto cualitativo y cuantitativo enorme. Es una pena que este proyecto, que llevan estudiando y analizando desde hace 2 años no hayan llegado a concluirlo, veremos que ocurre en las próximas fechas y espero que 2.013 sea el año definitivo.

Inversión en I+D:(Fortaleza).- El que conoce está compañía, sabe que los productos que elabora tratan de ser diferenciados de la competencia y suelen aportar un interesante valor añadido, no en vano, determinados jugadores que han aparecido en distintas fases de la compleja vida de esta compañía, han calificado los productos de natraceutical como innovadores y de gran calidad, lastima que hasta la fecha no se haya sacado el partido que se les ha supuesto. Energy vitalite, expert capilar, tuborslim calorilight,... sin alguno de sus productos más conocidos.

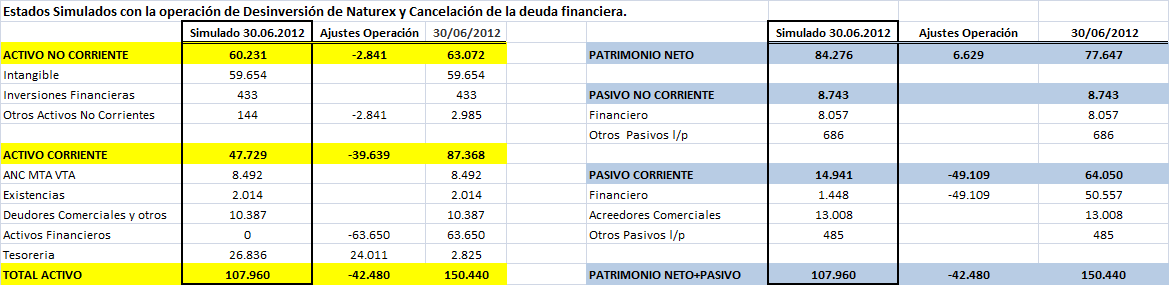

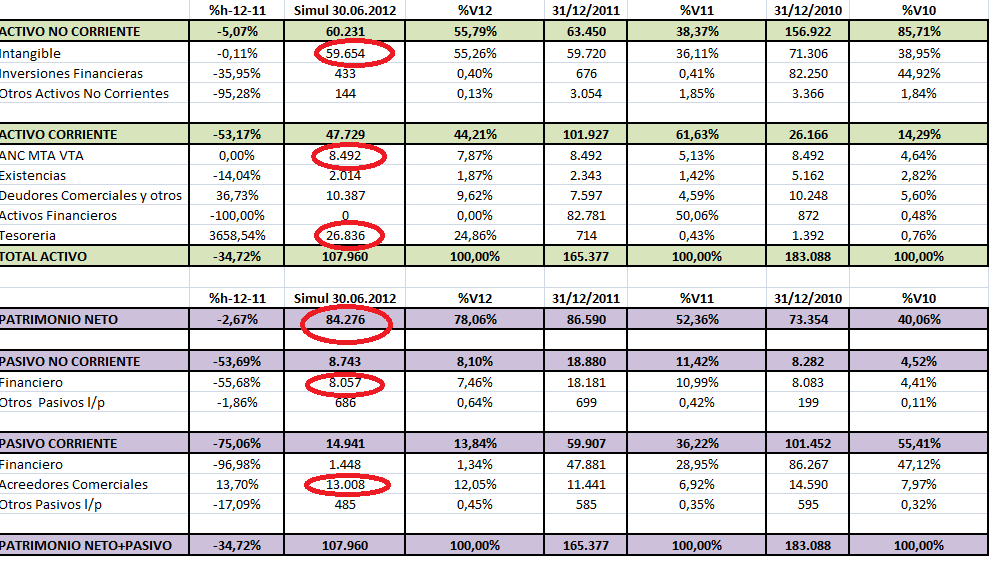

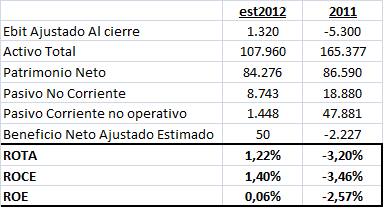

ANALISIS CUANTITATIVO.- Es una compañía cuyo balance presentado a fecha 30.06.2.012 nada tendrá que ver con la fotografia de cierre de ejercicio una vez ha ejecutado la venta de la participación residual en Naturex y haya adelantado la cancelación de la deuda que mantiene con las entidades financieras. Por lo tanto, se hace fundamental hacer la simulación de esta operación que se ha efectuado en el último trimestre con fecha del segundo trimestre y partir del balance ajustado realizar el análisis de esta compañía, de lo contrario podríamos hacer una interpretación errónea del análisis de los estados financieros a Junio de 2.012:

Balance de Situación (Como Cambia la película después de efectuar al operación)

Inmovilizado intangible.-Según se aprecia del cuadro anterior, la compañía invierte principamente en activo no corriente. Dentro de este, tenemos un Intangible que en su mayor parte obedece a un fondo de comercio como consecuencia de la adquisición de los laboratorios Forte Pharma. Este Fondo de Comercio ya fue deteriorado en anteriores ocasiones, y desde luego la importancia dentro del activo es clara y contundente representando casi un 60% del total del activo. Esta situación no es positiva, pues no podemos olvidar que es un activo no referenciado a un mercado activo, suponiendo en realidad un sobreprecio pagado por unos activos netos que en su día fueron puestos a valor razonable. Sí en lugar de este fondo de comercio registrado en el activo, tuvieramos un elemento realizable tipo Edificios,instalaciones,cartera de valores, la cosa cambiaría, además debemos añadir la necesidad de cumplir con el plan de negocio que hasta la fecha no ha sido capaz, y esperemos que con las acciones de optimizar el resultado operativo introducidas pueda cumplirlo, de lo contrario, estaríamos ante un activo que podría tener que seguir deteriorando con el correspondiente impacto en la cuenta de resultados, la parte interesante sí esto se produjera:

- Aunque afecte a la solvencia de la compañía, es una pérdida que no supone salida de caja, por lo tanto, no existiría merma de tesoreria.

- La composición del patrimonio Neto es interesante, dado que dispone de 103 millones de euros en Prima de Emisión , en caso de dotar deterioros de este fondo de comercio, las necesidades de recapitalizar o reequilibrar patrimonio se establecen según la Ley de Sociedades de Capital en referencia al capital social, por tanto, tendrá mucho más margen.

Activo No Corrientes Mantenidos para la venta.- Observamos que dentro del activo corriente aparecen 8,5 millones de euros en este tipo de activo, a priori son activos vendibles a naturex por un acuerdo marco que se espera ejecutar dentro de 2.012-2.013 por eso están dentro del corto plazo.

Tesoreria.- Sin duda, el incremento más importante que se ha producido como consecuencia de la venta correspondiente a la participación residual de Naturex. Durante el último trimestre del ejercicio 2.012 Natraceutical recibirá 73,12 millones de euros por la venta de su participación de las que aproximadamente 50 millones saldrán para cancelar la totalidad de la deuda bancaria que tenía registrada en balance.

Dentro del activo, hay que destacar que la mayor parte de su activo corriente es efectivo o realizable con compromiso adquirido, es decir partidas liquidas, representando apenas un 2% las existencias dentro del total del activo como las pertidas menos líquidas. No obstante pese a que cuantitativamente no sea tan relevante, hay que destacar la disminución de la partida de existencias como consecuencia de un mejor gestión del stock de seguridad.

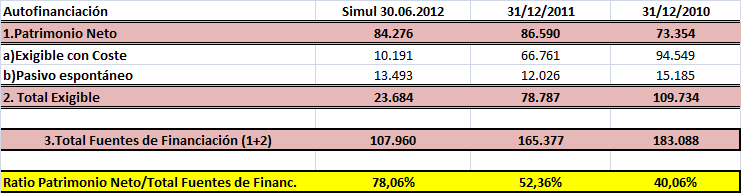

En cuanto al pasivo poco que decir, una vez cancelada la deuda bancaria, la mayor parte de su financiación vendrá de los recursos propios, y el peso del exigible apenas representará un 22% sobre el total, lo cual demuestra la enorme mejora en terminos de endeudamiento y solvencia del balance. Respecto al pasivo financiero a largo plazo que se mantiene, la mayor parte obedece a un préstamo que tiene concedido Natra y que será cancelado supongo a lo largo de 2.013 también.

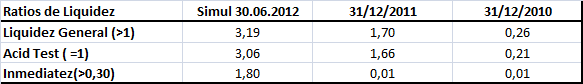

FONDO DE MANIOBRA, NECESIDADES OPERATIVAS DE FONDOS Y POSICIÓN DE LIQUIDEZ

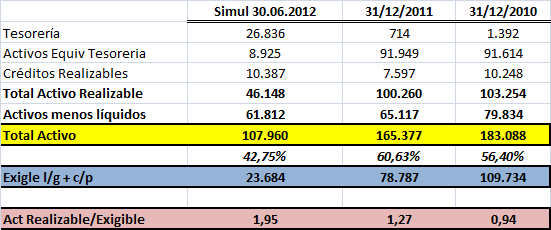

La compañía presenta una más que interesante posición de liquidez. Durante el ejercicio actual y una vez ajustada la operación que ha efectuado en el último trimestre, se aprecia claramente que dispone de un superavit de financiación mucho más sano que antes pese a ser inferior, si nos fijamos en los datos de 31.12.2011, el total de recursus disponibles que existía estaba formado en una parte muy importante por deuda financiera con devengo de gasto financiero, mientras que ahora ocurre todo lo contrario, se ha eliminado la deuda bancaria mediante la realización del activo financiero a valor razonable y presenta una situación de enorme deshaogo y fuerte solvencia a corto plazo que asegura la viabilidad de la compañía.

Pero sí hay un dato donde claramente quedan reflejados los beneficios de la operación es en el cuadro inferior. Los ratios de Liquidez mejoran de manera notable situándose en niveles excelentes. Hay que tener en cuenta, con objeto de la operación, que el saldo de tesorería aumenta de manera importantísima como se observa en el ratio de inmediatez (es este ratio el que debemos prestar atención, al fin y al cabo el activo financiero de la participación al ser una cotizada es un equivalente a liquidez al ser facilmente convertible), además de las importantes mejoras en las otros 2 ratios como consecuencia de la caida del pasivo a corto plazo en un 75% respecto a 2.011 mientras que el activo corriente lo hace en mucha menor medida ( 53%)

Por tanto, se puede afirmar que con la operación de venta de la participación de Naturex, Natraceutical asegura a corto y medio plazo la supervivencia, lo que supone enfrentarse al futuro con una posición de liquidez sólida y sin la necesidad a priori de solicitar financiación ajena, más si cabe, ante la enorme dificultar por parte de las empresas de acceder al crédito en los tiempos actuales.

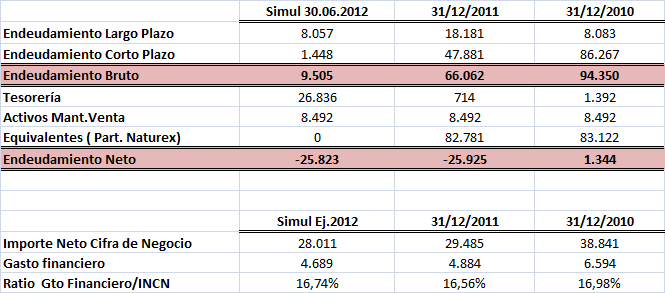

Endeudamiento. Una vez efectuada la operación de la venta residual de la participación en Naturex, el endeudamiento Bruto disminuye en más de un 85%, al final es un cambio de cromos por el que un activo equivalente a tesorería se transforma en tesoreria. La circunstancia relevante de esta situación, es quitar la deuda y con ello acabar con el gasto financiero que martiliza de manera más que significativa la cuenta de pérdidas y ganancias como se puede apreciar en el segundo cuadro, donde por cada 100 euros que vende la compañía, tiene un gasto financiero de cerca de 17 euros, situación insostenible, dado que lo ideal como norma general es que el gasto financiero sea de 3 euros por cada 100 euros que vende, ojo¡¡ esto con muchos matices¡¡

Autofinanciación.- Se aprecia una enorme mejora en la ratio de autofinanciación, con la operación societaria genera plusvalía que incrementa los fondos propios, elimina deuda de balance y mejora la posición de caja. Se aprecia que a fecha 30.06.2012 8 de cada 10 euros de financiación que obtiene la compañía es a través de los recursos propios, desde luego la pinta del balance de situación ha mejorado mucho.

Solvencia.- La ratio de solvencia en la compañía ha evolucionado de manera muy positiva. Me parece interesante separar aquel activo de una peor calidad desde el punto de vista de liquidez del resto del activo, sí atendemos a esto, vemos que a fecha 30.06.2012 de los 107 millones de euros que componen el activo, 46 millones son tesorería o activos que en principio serán transformados en tesorería, por lo tanto, solamente con los activos "realizables" duplica el total exigible, de hecho, por cada euro de deuda que tiene registrado en el balance, dispone de casi 2 euros en activos "líquidos o en principio cuasi líquidos" para cancelarla. Por tanto, es una compañía tremendamente solvente.

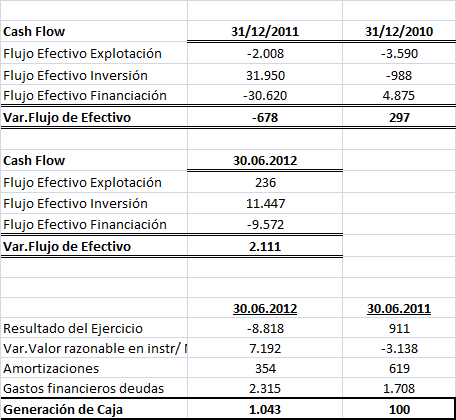

Cash Flow.- Me ha parecido interesante separar los cuadros según se puede apreciar en la estructura inferior. Vemos que al cierre del ejercicio de 2011 y 2012 la actividad ordinaria de la compañía no era capaz de generar un flujo de caja positivo, fundamental para la buena salud de cualquier compañía, además de esto, se aprecia claramente que durante 2.011 vendió de manera relevante participación en el capital de Naturex, esta desinversión, se destinó a la amortización de deuda. Sí nos fijamos en los cuadros inferiores, se aprecia claramente que a fecha cierre del primer semestre de 2.012, por fin, consigue generar un flujo de efectivo de explotación positivo, entre otras, como consecuencia del programa de optimización de costes que está llevando a cabo la compañía. En los 2 últimos cuadros, principalmente el de 30.06.2.012 se aprecia que a cierre del primer semestre la Sociedad ha sido capaz de generar una caja económica de más de 1 millón de euros con las siguientes matizaciones: He ajustado los gastos no desembolsables y los gastos financieros de deuda, haciendo el ejercicio de que esta partida a partir de 2.013 será inmaterial por la cancelación de deuda. Sí hacemos este ejercicio, podemos ser más optimistas con la compañía.

Análisis Pérdidas y Ganancias, costes, márgenes y rentabilidad.

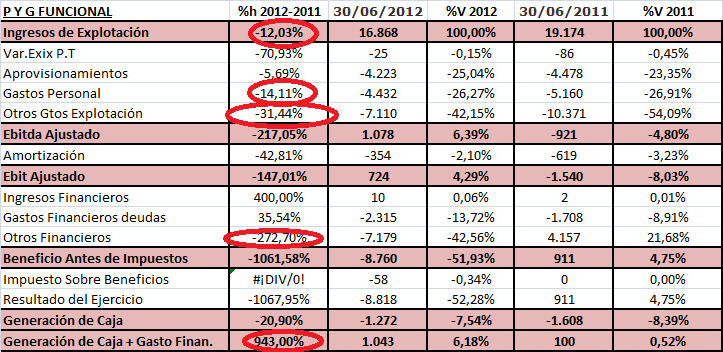

Hay muchas cosas que decir en este comparativo. Empezaremos por la parte negativa, sin lugar a dudas la caida de los ingresos de explotación , con una bajada respecto a 2011 de un 12%. No es un dato postivo, pero sí excluímos el sector de control de peso, ha existido crecimiento en otros sectores de negocio, y parece por el informe de resultados de la compañía, la caida en ventas se debió principalmente a un producto específico.Sí no se hubiera dado esta circunstancia la evolución en los 6 primeros meses hubiera sido muchísimo más Positiva.

Programa de racionalización de costes operativos.- En los 2 últimos años se ha reducido la plantilla en un 27% ( el gasto de personal disminuye un 14% respecto al ejercicio anterior), 1) se consigue anular la duplicidad del equipo directivo que existía en Forte Pharma y la Matriz. 2) Se reduce personal en las áreas de corporativo, fuerza de ventas y marketing principalmente. Además se disminuye los gastos por deterioros, mermas, y otros derivados del stock, al contar con un stock de seguridad más bajo. Pero sí existe un gasto que se ha metido la tigera de manera relevante, son los gastos generales de explotación. En el cuadro se aprecia que disminuyen más de un 30%, y esto es relevante, dado que los costes de estructura en épocas de estancamiento o retrocesión de ventas hay que satisfacerlos aunque vendas menos, y esto, es muy positivo para poder flexibilizar la estructura de costes de la compañía.

La distorsión de la valoración por puesta en equivalencia y variación a valor razonable actual.- marcado en rojo la variación de "·otros financieros" ( variación de -272%) porque es determinante para entender realmente la cuenta de resultados. En el anterior cierre de ejercicio, la participación de naturex estaba metida dentro del perimetro de consolidación mediante puesta en equivalencia, al actualizar el valor de dicha compañía a su valor teórico contable se generó un ingreso de más de 3 millones de euros dentro de la partida "Resultado de entidades valoradas por el método de participación", vamos... atribuirse la parte del resultado que le corresponde por su % de participación en el capital de Naturex. Sin embargo, desde inicio de este ejercicio, Naturex deja de estar en el perímetro de consolidación al haber pérdido la influencia significativa por no haber acudido a una ampliación de capital, por tanto, se cambia el criterio contable, y ahora se valora a valor de mercado, con actualización periodica e impacto en resultados tomando como base el precio de cotización. Como ha bajado la cotización desde el 01.01 a 30.06 de 2.012 pues surgen unas pérdidas de más de 7 millones de euros que en ningún caso son salida de tesorería ( minusvalías latentes pero reflejadas en pyg), y de hecho, al cierre de este semestre cotizaba a unos 46 euros. Estas pérdidas jamás llegarán a imputarse realmente, y por su puesto nunca supusieron una menor entrada de tesorería porque cuando las colocó que creo que fue sobre octubre - Noviembre, colocó 1,324 millones de acciones a un precio medio de 55,20 euros, y por ello revertió la situación y se anotó unas plusvalías de casi 2 millones de euros por 7 millones de pérdidas que figuraba a 30 de Junio de 2.012.

Generación de Caja.- Relacionado con el anterior apartado. Vemos que la generación de caja económica aumenta de manera significativa, principalmente como consecuencia de ajustar una pérdida de más de 7 millones de euros por la valoración a mercado de la participación en Naturex, y su eliminación, sí ajustamos esto, y sí ajustamos los gastos financieros que en teoría a partir del ejercicio 2.013 deben ser inmateriales, nos encontramos un dato muy relevante: ha sido capaz de generar más de 1 millón de euros de caja económica, lo que ha supuesto un crecimiento de más de 900 puntos básicos respecto al ejercicio anterior.

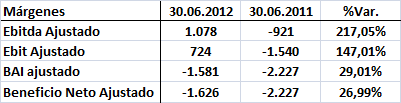

Márgenes.- Vemos claramente en el cuadro inferior la enorme mejoría que experimenta la compañía en el comparativo. El ebitda ajustado aumenta de manera importante, a pesar de disminuir los ingresos de explotación y como consecuencia de las acciones de racionalización de gastos operativos que están sutiendo efecto. Ahora nos centramos en los 2 últimos márgenes, sí ajustamos la variación a valor razonable y el ajuste por puesta en equivalencia de la participación en naturex, observamos claramente la mejoría en el resultado del ejercicio. Sí además tenemos en cuenta la eliminación de gasto financiero para 2.013 lo hubieramos aplicado en este primer semestre mediante un ajuste, nos encontraríamos con un resultado levemente positivo, que nos hace presagiar que la compañía podría tener una buena evolución en los próximos trimestres.

Rentabilidades.-He excluído el Eva porque el coste medio del pasivo no me parecia representativo, y he centrado el análisis en estos 3 ratios. La parte positiva sin duda alguna, es que las 3 ratios inferiores presentan en el estimado de 2.012 un valor positivo. Pese a esto, siguen siendo ratios enormemente bajos. El peso de un fondo de comercio tan importante pesa mucho sobre la solvencia del balance, al ser un activo que no está refenciado a un valor de mercado, y no ser un bien material facilmente realizable. Sin duda alguna, la tenencia de deuda en ningún caso puede ser sostenible con estás rentabilidades, porque el coste efectivo de financiarte es superior a la rentabilidad que obtienes de invertir estos fondos. Por tanto, la cancelación completa de la deuda era imprescindible bajo mi punto de vista.

¿Operación corporativa? Si nos ponemos a analizar en caso de ser una empresa competidora, o simplemente una corporación que quiera entrar en este sector donde opera Natraceutical, ( y más conociendo el cierto interés que tenía Natra en colocar la participación por sus problemas de deuda) Natraceutical sería un excelente reclamo:

- Se encuentra en una posicición financiera estupenda, con el saneamiento de su deuda.

- Las correcciones y gastos de reestructuración practicamente están hechos.

- Dispone de créditos fiscales por valor de 27 millones de euros no registrados en balance, esto supondría un ahorro fiscal muy importante no solo para natraceutical, sino con vistas a una posible fusión sí la entidad que lo adquiere estuviera constituida en España.

- La caja neta disponible al cierre de la operacion ascendería a unos 27 millones de euros, lo que a una valoración de 0,30 euros, más baja que aquella quedó establecida en otras operaciones ( y superior en un 132% a su precio de cotización), estaríamos hablando de unos 98,4 millones de euros de valoración - 27 millones de caja - 27 millones de créditos fiscales no contabilizamos ( suponemos que existe opción de compensar antes de los 18 años, ojo esto con matices dependiendo de ciertas fórmulas que establece el regimen especial de fusiones) = 44,4 millones de euros por una compañía que es lider en algunas áreas de negocio a nivel europeo, y de la que se espera la entrada en nuevos mercados. (NTC pagó por laboratorios Pharma más de 82 millones en 2.006, y desde entonces la compañía ha evolucionado en muchos aspectos y ya tiene la reestructuración hecha)

Esta pregunta me la hago porque ya se han intentado ciertas operaciones corporativas sin éxito, y creo que ahora natraceutical está en posición óptima por los puntos anteriores indicados.

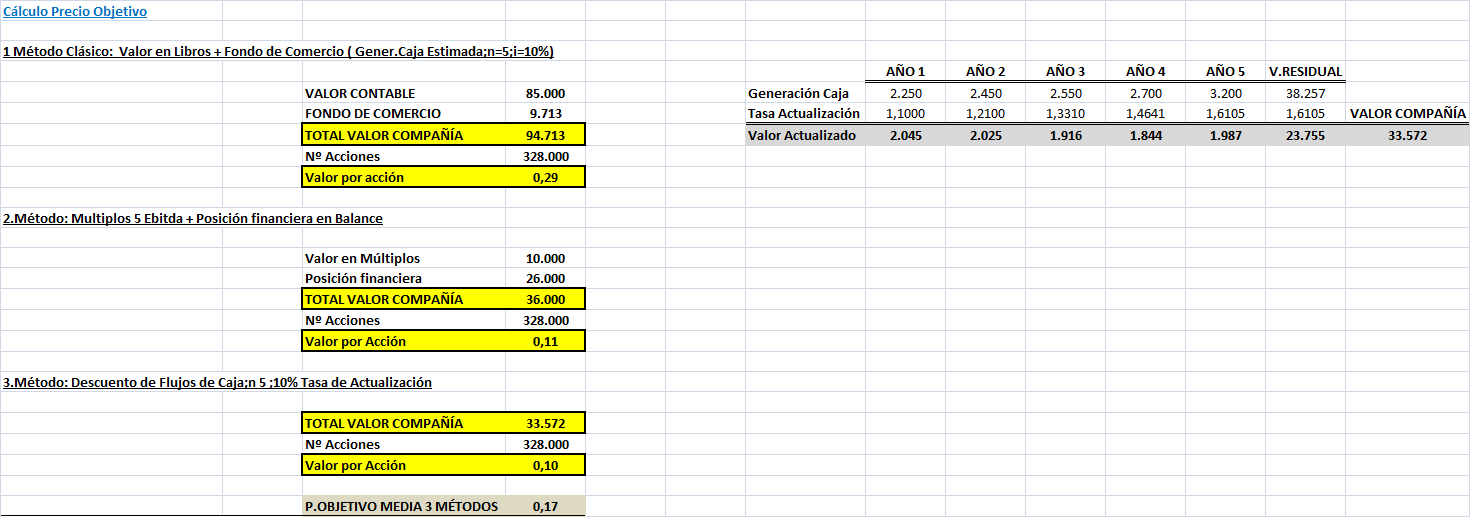

Precio de entrada, precio objetivo y resumen final.- El precio objetivo medio, calculado por 3 métodos alternativos que se utilizan en la valoración de compañías y siempre utilizando datos prudentes, sale 0,17 euros por acción. Mi entrada la he realizado en 0,131. Hoy no voy a poner la fórmula que utilizo para la entrada en valores y que suelo respetar salvo ocasiones excepcionales como esta. Las estimaciones son clave en esta compañía, tengo un buen feeling, y veo que los deberes los está haciendo muy bien para revertir la situación que trae en los últimos tiempos. Vamos a ver algunos datos, natraceutical tiene en el mercado 328 millones de acciones ( 30% aprox free float), si calculamos su valor de mercado (EV) nos saldría al precio de cotización actual 0,129, que su valor de capitalización asciende a 42,3 millones de euros, a este dato restamos su posición finaciera ( -26 millones) = Nos sale un enterprise value de 16,3 millones/ ebitda ajustado estimado 2 millones medio nos sale que cotiza a un ratio Ev/ebitda aprox de 8x. Sí lo comparamos con Natra por ejemplo, una vez ajustado la deuda de natraceutical, estaría cotizando a unos múltiplos Ev/Ebitda aprox 10x. Por tanto, en base a comparables creo que está barata, y más si cabe según diversas casa de análisis Natra está cotizando con un descuento de un 35%-40% inferior a su precio objetivo, ( ojo el suyo, no el mío que yo no he analizado nada de esta empresa). Por tanto, creo que 13 céntimos es un precio muy razonable para mi.

COMO SIEMPRE, DECIR QUE JAMÁS ESTE ANÁLISIS PRETENDE SER UNA RECOMENDACIÓN DE COMPRA, PORQUE ADEMÁS ESTAMOS ANTE UNA INVERSIÓN DE UN RIESGO MODERADAMENTE ALTO POR LA TIPOLOGÍA DE EMPRESA E INFORMACIÓN DISPONIBLE.