Hace unos días teníamos el estreno Criteria en bolsa y fue tan malo, que me dio por pensar cuales han sido los peores arranques de cotización, así que comencé a sacar información y me he mirado 29 OPVs desde 1999.

Para hacer una comparativa y poder ver de forma estadística los resultados, he seleccionados los precios de cierre de distintos plazos, desde el primer día, hasta pasado un año de su presentación.

Así, podemos ver las rentabilidades obtenidas por las compañias que comenzaron a cotizar en los últimos 8 años, en la siguiente tabla:

| Rent. 1 dia | Rent. 1 semana | Rent 1 mes | Rent 1 año | Rent. Actual | |

| CRITERIA | 0,00% | --- | --- | --- | 0,00% |

| ALMIRALL | 7,14% | 6,43% | 7,14% | --- | 18,29% |

| SOLARIA | 36,32% | 26,32% | 33,89% | --- | 79,16% |

| REALIA | 0,92% | -0,62% | 1,85% | --- | 0,31% |

| BAVIERA | 27,72% | 23,15% | 30,98% | --- | 37,55% |

| VUELING | 9,97% | 7,77% | 9,67% | --- | -46,13% |

| VOCENTO | 4,00% | -0,73% | -0,93% | --- | 6,00% |

| RIOFISA | 8,39% | 8,17% | 40,56% | 145,39% | 147,72% |

| BME | -4,03% | -10,97% | -9,61% | 42,10% | 42,45% |

| TECNICAS REU | 1,47% | 3,59% | 11,76% | 181,00% | 229,71% |

| GAM | -7,88% | 9,82% | 12,24% | 211,27% | 191,03% |

| ASTROC | 5,78% | 23,13% | 97,66% | 148,91% | 64,38% |

| GRIFOLS | 15,68% | 13,64% | 27,27% | 225,91% | 290,23% |

| PARQUESOL | -5,43% | -11,52% | -20,43% | -13,04% | -5,22% |

| RENTA CORP. | 5,52% | 0,00% | -1,38% | 29,34% | -19,45% |

| DERMOESTETI. | 18,90% | 20,22% | 20,88% | -29,01% | -8,57% |

| CINTRA | -4,73% | -6,31% | -5,58% | 22,82% | 33,98% |

| TELECINCO | 18,23% | 21,18% | 22,46% | 89,06% | 79,21% |

| FADESA | 4,44% | -1,85% | -6,05% | 41,45% | 131,45% |

| ENAGAS | -5,38% | -4,15% | -11,69% | 13,23% | 193,38% |

| GR.EMP.ENCE | 28,00% | 28,33% | 19,00% | 7,33% | 167,67% |

| INDITEX | 22,45% | 23,13% | 27,41% | 47,82% | 234,76% |

| IBERIA | -1,68% | 0,84% | -0,84% | 37,82% | 193,28% |

| GAMESA | 0,00% | 0,83% | 19,06% | -32,32% | 337,15% |

| PRISA | 14,38% | 15,38% | 18,51% | -38,85% | -32,02% |

| SOGECABLE | 20,43% | 9,57% | 13,53% | 84,00% | 13,32% |

| REE | -0,75% | -1,00% | -5,25% | 48,63% | 399,25% |

| FERROVIAL | 0,00% | -2,79% | -3,27% | -35,86% | 160,13% |

| INDRA A | 0,89% | 5,15% | 3,13% | 203,13% | 335,79% |

Como podéis ver la tabla tiene distintos plazos, el primer día (para los especuladores), la primera semana (para ver funcionan los cuidadores), el primer mes (que suele coincidir con el periodo de estabilización de la compañía) y el primer año, para ver si a largo plazo es rentable mantener una OPV en cartera.

Analizando un poco mas en detalle, vamos a separar los distintos plazos:

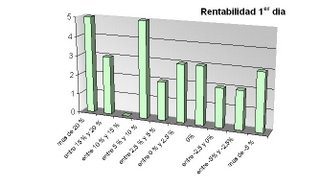

- Primer día de cotización:

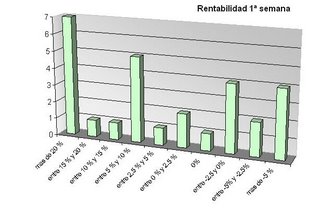

- Primera semana de cotización:

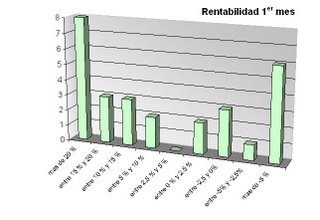

- Primer mes de cotización:

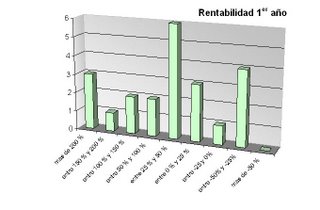

- Primer año de cotización:

- Conclusión: Parece claro por tanto que es un buen negocio acudir a las OPVs el primer dia, sin embargo, esta estadistica podria llevarnos a tomar decisiones erroneas, pienso que aunque la estadistica nos es favorable, siempre hay que extremar las precauciones, ante momentos que no sean buenos, como el que estamos viviendo ahora, esto puede hacer que las OPVs sean un fracaso (por eso no decido acudir a Fluidra y retire los mandatos de criteria).