Criteria Caixa Corp, es el holding de La Caixa, en el que la caja catalana agrupa todas sus participaciones empresariales, tanto cotizadas como no cotizadas, así como sus negocios financieros, Renting, Seguros, servicios...

La Caixa tiene grandes participaciones en empresas españolas, como Telefónica, Gas Natural, Abertis, etc. Así como cierta presencia internacional, representada por Banco BPI.

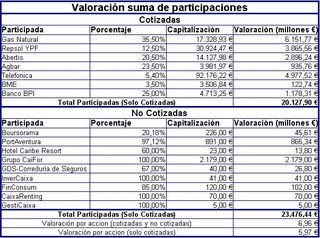

Como buen holding su valoración es bastante sencilla, sumando las participaciones que posee en las empresas cotizadas, tienes gran parte de su valoración, así es como lo hice yo:

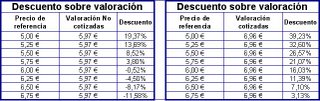

Teniendo en cuenta estos dos precios, así como la banda de precios a los que La Caixa pretende colocar su holding, podemos obtener una tabla con los descuentos a los que puede comenzar a cotizar:

¿Acudimos a la OPV? Pues como siempre aquí depende de la situación de cada uno, yo a medio-largo plazo no voy a entrar ya que como dice Graham., siempre va haber mejor oportunidad de compra; Como especulación, si que puede ser una operación rentable dependiendo del precio al que comience a cotizar, dada toda la publicidad que esta haciendo la Caixa es de esperar que muchos minoritarios acudan a esta OPV. Yo voy a dar un mandato y si comienza a cotizar por debajo de los 5,50 – 5,60 € acudiré para vender en los primeros días.

La Caixa saca su holding a bolsa: OPV de Criteria Corporación

-

#5Anonimo27/09/07 20:48

Hola Anónimo,

Te comento, la valoración de las no cotizadas no la hago yo, la hace la propia Caixa, y esta en el folleto de la OPV (concretamente en la pagina 19), por eso indico dos precios ya que no me fió de la valoración que hagan de empresas tan complicadas como Port Aventura.

En cuanto a la comparación con Alba, la he realizado utilizando los datos a 30 de junio de 2007 de ambas compañías.

Un saludo -

#4Anonimo27/09/07 13:40

Unas dudas.

Como estimas la capitalización de las no cotizadas?

La comparativa con ALBA la haces respecto a precio actual y datos del 2006?

Gracias. -

#3Anonimo25/09/07 17:00

Ahora me cuadra, como todos habláis de OPV pensaba que el dinero de la venta iba a La Caixa, pero en el SMS que me acaba de enviar el banco he visto que en realidad es una OPS.

Gracias por la aclaración. -

#2Anonimo25/09/07 15:04

Efectivamente Rhino, como en todas las OPVs la matriz ha saqueado la caja, dejando la empresa mucho mas endeudada de lo que estaba, esto afecta directamente a la valoración, sin embargo, no lo tengo en cuenta por tres motivos:

1.- Estamos valorando en un momento puntual, no en una hipotética compra (en la que habría que hacerse cargo de la deuda).

2.- El apalancamiento es muy bajo y la deuda no supone mucho dentro del balance.

3.- El dinero de la OPV es para liquidar parte de esa deuda.

No obstante, la deuda esta presente en el análisis de ratios, sin esta deuda, mirando el balance a fecha de 31-12-06, el ratio Ev/Ebitda estaría entre 9.5 y 13, ahora entre 11 y 14.

Saludos -

#1Anonimo25/09/07 14:04

He leído por ahí que La Caixa se ha encargado de saquear la caja, dejando a Criteria endeudada en 3.800 millones de euros.

Desde el atrevimiento que me da el desconocimiento, me permito preguntar si no habría que tener en cuenta esa deuda a la hora de valorar la empresa.