Queridos Argonautas:

El 16 de Diciembre de 2010 inició su camino el fondo Argos Capital FI (en adelante “Argos”) con un valor liquidativo de 10€ por participación. A 28 de Febrero de 2017 su valor liquidativo era de 13,682021€, lo que representa una ganancia del +36,82% sobre el valor inicial y un +4,48% en lo que va de año. El mes de Febrero ha sido muy positivo para los mercados y para el Argos pero como os digo siempre, sólo son dos meses del año- y ni siquiera doce meses significan mucho; en estos momentos todos los argonautas están en positivo independientemente de su momento de entrada. La situación sigue complicada y por ello seguimos concentrados en el margen de seguridad y lo que os pueda insistir en la disciplina sigue siendo fundamental.

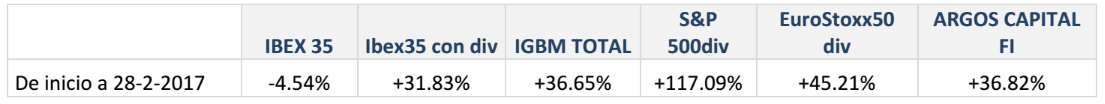

La siguiente tabla compara el valor liquidativo del Argos con los principales índices:

Si hacemos la comparación viéndola en euros, tenemos que 100.000 euros invertidos en los índices o en Argos serían a esa misma fecha:

COMENTARIO GENERAL

“El año pasado un amigo nos preguntó si Baupost podía jugar ataque y defensa[en terminología deportiva, nota mía] al mismo tiempo. Nuestra respuesta: no sólo podemos sino que debemos hacerlo y en cada instante. Esto es central en el enfoque value. Los inversores no pueden observar el mercado para decir hacia donde va. El mercado es a menudo una provocación. Cuando está funcionando bien es normalmente el peor momento para invertir y cuando lo hace pobremente normalmente es el mejor momento. Los verdaderos inversores no están entrando y saliendo continuamente del mercado, ellos invierten para todas las estaciones. Pero aún así siguen teniendo que calibrar entre ataque y defensa, que es la parte difícil. Un enfoque value es defensivo por naturaleza, enfatizando la preservación de capital a través de inversiones con un margen de seguridad. Nuestra estrategia es la caza de gangas, y normalmente encontramos más cuando el mercado es débil y menos cuando está fuerte. ........ La calibración es esencial porque los tomadores de riesgo excesivo terminan eventualmente pagando un alto precio por su locura, mientras la excesiva precaución también tiene un coste que se mide en rentabilidades perdidas. La búsqueda de ganancias de inversión siempre conlleva asumir riesgo. .......

Una de las claves del éxito en la inversión a largo plazo es mantener la convicción de permanecer invertido en mercados bajistas. Creemos que el, a menudo, truncado riesgo de caída hecho posible por nuestro perenne enfoque conservador fortalece nuestra resolución en momentos de stress severo en el mercado. En mercados débiles, esperamos que la consistencia de nuestro enfoque y la fortaleza de nuestro comportamiento pasado también ayude a los clientes a mantener su convicción de permanecer invertidos.”

Seth A. Klarman

Baupost Group Limited Partners- 2016 year end Letter

“Como indicaba arriba, más que estar basados en un sólido fundamento económico, el mercado alcista se benefició de tipos de interés cero, menores pagos fiscales empresariales, reducción de empleo e ingeniería financiera en forma de niveles épicos de fusiones y adquisiciones (M&A) basados en deuda, recompras de acciones e incrementos de dividendos. Estos factores tienen poco que ver con la condición financiera fundamental de las empresas americanas. Ocho años después, esto deja a los mercados (y a las compañías individuales que los conforman) sobrevalorados y sobreendeudados.

La fuerza estructural más poderosa en funcionamiento es una cantidad de dinero sin precedentes en busca de un número en disminución de acciones americanas. Hay aproximadamente la mitad de compañías cotizadas en las bolsas USA que hace 20 años. El pico de 7.322 empresas cotizadas se alcanzó en 1996; a final de 2015 la cifra había bajado a 3.700.”

Objects in mirror are closer than they appear

Michael Lewitt- February 1, 2017 (OTB Feb 3, 2017)

“Mientras el potencial de beneficios a largo plazo de las compañías puede crecer, los precios que los inversores están dispuestos a pagar por esos beneficios están fuertemente influidos por los tipos de interés. Cuando la renta por intereses de los bonos sube, los bonos proveen una dura competición para las acciones. Siendo todo igual, cuando los tipos de interés suben, la valoración de las acciones (pensad en términos de PER) baja.

En nuestra opinión, el declive de 35 años en los tipos de interés, que data de los tiempos con tipos a corto plazo al 20% en la Fed de Paul Volcker, ya ha terminado a principios de este año. Parece probable que los tipos hayan comenzado a subir independientemente del resultado de la elección. Sin embargo, la perspectiva de un crecimiento económico más rápido del previsto y una reactivación de la inflación ha llevado a los inversores en bonos a vender agresivamente, disparando los tipos de interés al alza. No estamos prediciendo nada más dramático que una subida gradual a niveles más ''normales'', pero puede ser suficiente para hacer que los PER se reduzcan. ......... El mundo enfrentaba una serie de incertidumbres económicas y políticas antes de las elecciones. Las hemos catalogado en cartas pasadas y expresado algunas sorpresas porque los inversores parezcan más dispuestos a ignorar sucesos que podrían normalmente disparar las ventas de pánico.”

Weitz Investment Management

Value Matters- January 3, 2017

“En esta alocada carrera por abandonar los principios tradicionales de la contabilidad y sustituirlos por otros más «conformes a los nuevos tiempos» se hizo moneda común la valoración de empresas en función de hipótesis poco ortodoxas y criterios puramente subjetivos que en las nuevas normas sustituyen al único criterio verdaderamente objetivo (el de la transacción histórica). Ahora el desmoronamiento de los mercados financieros y la pérdida generalizada de confianza en los bancos y en su contabilidad por parte de los agentes económicos ha venido a poner de manifiesto el grave error cometido al dejarse arrastrar por las NIC y su abandono de los principios contables tradicionales basados en la prudencia, cayendo en los vicios de la contabilidad creativa a valores «razonables» de mercado (fair value).”

Jesús Huerta de Soto (Prefacio a la cuarta edición)

Dinero, Crédito Bancario y Ciclos Económicos- Sexta Edición (pág. XVII)

A lo largo de Febrero los mercados han subido con ganas- aún estoy pensando “con ganas de qué”- como si se les acabara el tiempo y mientras os escribo (1 de Marzo) se han disparado otro dos por ciento. Tanto se temía a Donald Trump que al final le van a terminar convirtiendo en el santo patrón de los mercados; personalmente y aunque la rentabilidad del Argos es muy alentadora, debemos recordar siempre que, aunque a veces lo parezca, las rentabilidades no siguen una pauta de tendencia o dicho de otra forma más de “Perogrullo”, las tendencias duran hasta que se acaban... y no avisan. Me refiero a que aunque en los primeros dos meses llevemos, según os escribo, un 5.52% no significa que esa sea la rentabilidad que volveremos a obtener cada dos meses y que podamos extrapolarlo hacia el futuro. En el mundo de la inversión extrapolar puede resultar muy peligroso ya que la situación puede cambiar de la noche a la mañana.

En este sentido, aunque no me molesta que estemos con una rentabilidad más que jugosa en los dos primeros meses del año, lo cierto es que prefiero manteneros los ánimos calmados porque las cosas nunca son tan bonitas como podemos llegar a imaginarnos- a la lechera del cuento terminó derramándosele el cántaro de leche por extrapolar lo que no tenía- y es muy fácil que al igual que nos ponemos muy contentos al ver esa rentabilidad en el año, nos deprimamos más de la cuenta simplemente porque veamos el signo negativo delante de la cifra. Nuestra tarea como inversores- yo como vuestro Jasón y vosotros como argonautas- es la de mantener la calma, confiar en el proceso del value investing, buscar empresas que nos ofrezcan suficiente margen de seguridad y, como dice Klarman, tener la convicción de aguantar en las caídas... que llegarán.

Los factores en los que se ha basado la subida reciente de las bolsas, como veis en la cita de Michael Lewitt, han sido derivados más de artificios contables y de tipos de interés que del propio crecimiento empresarial. Con ese tipo de mimbres- más la lógica de que aún seguimos inmersos en un mundo donde las recesiones y las crisis económicas no han desaparecido- es claro que debemos ser capaces de, como dice Klarman, jugar al ataque y defensa a la vez. Nuestras posiciones cumplen ambos requisitos; y no es de ahora sino que es lo que hemos estado haciendo desde el comienzo, tanto en mercados alcistas como en los bajistas que vinieron después y nuevamente aguantando los cantos de sirena cuando volvieron otra vez a dispararse y parecíamos los bichos raros. El tiempo nos ha dado la razón. Por ello mantener la calma siempre es una buena estrategia y por eso quiero que estéis centrados- como argonautas- en que los tiempos por venir, aunque serán previsiblemente beneficiosos en el medio y largo plazo pueden resultar complicados e incluso difíciles en algún momento puntual. Por mi parte procuraré siempre manteneros informados de las operaciones y del valor de nuestra cartera.

En la Reunión del Argos- nuestro “guateque de capitalistas” ya que aún no llegamos al “Woodstock para capitalistas” que Buffett monta en Omaha- comentaba que el movimiento de los tipos de interés puede ser más o menos lento, pero parece que es ascendente y como os he comentado en otras ocasiones, no tiene que pararse en niveles del uno o dos por ciento. Incluso los bancos centrales no son todopoderosos y posiblemente se encuentren con que la situación se les escapa de las manos. Todos esos estímulos han sido tan enormes y durante tanto tiempo que es muy complicado que no tengan efectos colaterales- algunos ya los vemos por su efecto en el bajo crecimiento global- y esos efectos no necesariamente han de ser bondadosos. Por ello mantener liquidez (o en su defecto las posiciones de arbitraje o el REIT) suponen un activo a la hora de afrontar posibles sustos. El saber lo que estamos haciendo y el porqué de tanta prudencia y la confianza en el futuro es el otro activo que no debemos despilfarrar.

Sé que soy muy pesado con el tema de la prudencia y la calma, pero recordad que, como diría Buffett, hemos de construir el arca antes de que empiece el Diluvio... después es tarde. Prefiero siempre parecer idiota en el corto plazo por pecar de prudente que lanzarme a seguir las modas del mercado. Pese a estas subidas iniciales- tanto del mercado como del Argos- el año acaba de empezar pero pese a ello nuestro objetivo no debe estar nunca puesto en el corto plazo sino en el largo. Hemos comenzado el séptimo año de vida del Argos... aún es pronto para ver qué nos depara el 2017.

Dejadme ahora cambiar un poco el tercio e ir a la última carta anual de Warren Buffett a los accionistas de Berkshire Hathaway (podéis encontrarlas todas en http://www.berkshirehathaway.com/letters/2016ltr.pdf ), que como siempre es un compendio de transparencia, sabiduría y buenos consejos- además de bastante divertidas (yo soy muy ganso, pero tengo un buen ejemplo en Buffett).

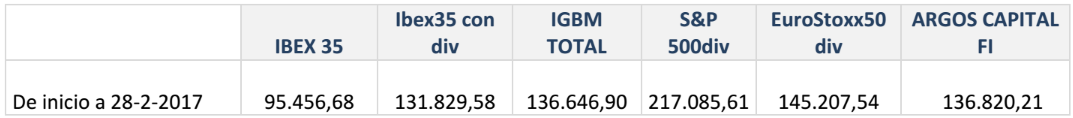

Hacia el final de su carta, en la página 20 para ser exactos, Buffett comenta algo relativo a su “Apuesta”. Una apuesta que hizo hace casi diez años y que consistía, básicamente en apostar- con fines benéficos- que un fondo indexado- él elegía el fondo Vanguard indexado al S&P500 como su campeón en la liza- sería capaz de batir a una cesta de al menos cinco hedge funds y para ello apostaba $500.000 en un plazo de diez años. Tras un tiempo en el que sólo se oía el silencio finalmente hubo alguien que aceptó su reto y seleccionó una cartera de cinco fondos de hedge funds, agrupando en total más de cien hedge funds para la apuesta.

El planteamiento de Buffett no es distinto al que ha comentado en tantas otras ocasiones y que, por ejemplo en la presentación del libro “El Inversor Español Inteligente” (Ed. EOLAS, 2016), comentamos tanto mi amigo Martín Huete como yo mismo: el daño que las fuertes comisiones hacen al patrimonio de los inversores, en especial en el largo plazo. Hoy mismo le comentaba a uno de vosotros mientras tomábamos un café (lo reconozco, ambos caímos en el pecado de la gula...¡y desayunamos!) que quizás los gestores de los hedge funds son tan buenos como Usain Bolt corriendo los cien metros lisos, pero que si Bolt tiene que competir contra mí, con un ancla de trescientos kilos a su espalda, no dudéis que sería capaz de ganarle... no batiría ningún record, obviamente, pero ganarle le gano...¡cuando me pongo....uffff,....hasta el viento me mece ligeramente el flequillo y las tortugas casi no pueden adelantarme!

Veamos qué tal ha ido cuando sólo faltan unos meses para concluir la apuesta:

Como podéis ver, la evolución de las diferentes cestas de hedge funds se ha quedado bastante lejos de lo obtenido por el índice. Como argonautas sabéis que el S&P500 ha sido imbatible en nuestros seis años de vida- y en este inicio sigue intratable- ya que con dividendos ha logrado una media del 13%, muy superior al resto de los índices. Sin embargo, desde el inicio de la apuesta- año 2008- la rentabilidad anualizada del S&P500 ha sido del 7.1%, en línea con una rentabilidad “normal”... y aún así los productos más exóticos y exclusivos de la inversión han sido incapaces de alcanzarlo.

En la presentación del libro tanto Martín Huete (Co-fundador de Finizens) como yo resaltamos que, aunque el value investing puede aportar en el largo plazo mejores rentabilidades que el mercado, hay muchos inversores/ahorradores que o bien no lo terminan de comprender o de entender y para ellos, el paso inteligente sería- como ofrece Huete en su https://finizens.com – buscar la alternativa más eficiente para indexarse al índice de su elección con los menores costes posibles.

Obviamente la alternativa del value investing que es en la que creo, pienso que aporta mayores ventajas a los inversores pero la siguiente alternativa, promovida en su día por John Bogle, es la de evitar los mayores costes posibles. Cuando Huete salió de la industria de gestión de activos tradicional, hastiado de luchar en solitario por su reforma y promover cambios que beneficiaran realmente a los partícipes de los fondos, fue un paso complicado y por momentos seguro que decepcionante por la desconfianza que los partícipes a quienes se les ofrecía esa mejor opción- más barata, eficiente y honesta- mostraban. El tiempo le ha dado la razón- las matemáticas estaban de parte de los menores costes posibles- y Buffett ahora refuerza el planteamiento.

Batir al mercado es muy complicado- y como inversores value más nos vale tenerlo presente- pero es el objetivo si pretendemos aportar valor a los inversores. En el Argos llevamos seis años y aunque aún estamos en un periodo que yo consideraría “medio”, vamos en buen camino... pero el trayecto es largo y será ahí donde podremos echar la vista atrás con mejor perspectiva.

En diferentes ocasiones me preguntan respecto a cómo lo hacen otros fondos value y como le comentaba en la presentación en Madrid a José Luis Benito, co-asesor del fondo True Value y amigo- mi foco nunca ha estado puesto en los demás, que son muy buenos todos, sino en el mercado. Si el mercado fuera muy sencillo de batir la cosa cambiaría, pero no lo es. Tenemos un contrincante más que suficiente en el mercado con dividendos brutos reinvertidos como para encima buscarnos otros. A veces el planteamiento que hacen es algo más técnico, del tipo de “mi coste de oportunidad es la acción/fondo/índice más rentable a largo plazo”... mi respuesta suele ser del tipo (más pedestre, lo reconozco) “dime cuál va a ser el más rentable en los próximos diez años...y lo compro!”. A veces nos gusta ponernos las cosas más complicadas de lo que ya son.

Algunas operaciones

A lo largo del mes hemos seguido incrementando la posición en Rite Aid tal y como os indicaba en la Carta anterior con el objetivo de reducir el precio medio y realizar un “arbitraje inverso” (tranquilos, dudo que exista la palabra), de tal forma que actualmente el precio medio de compra está en $6.63 por acción- un 1.78% por encima del nivel más bajo del rango en el que se ha establecido el nuevo precio de la fusión: 6.5-7 dólares por acción.

El planteamiento, obviamente, es alcanzar un nivel en el que finalmente la operación de fusión entre ambas compañías no nos dé pérdidas e incluso poder obtener una plusvalía. No es la opción ideal, pero la rentabilidad que se nos ofrecía- a ese nivel inferior de $6.50- era más que jugosa para los pocos meses que faltan. Esperemos poder seguir incrementando la posición- dentro de los límites que marca la CNMV- y reduciendo el precio medio. Merece la pena.

A finales de Enero incorporamos una nueva acción de Berkshire Hathaway- y no ha parado de subir, cachis- porque su valor es bastante superior a la cotización. Dado que la compra de esta nueva- ya tenemos tres- la hicimos el 20 de Enero, antes de la publicación de la carta anual de Buffett pudimos comprobar que nuestra estimación del valor coincide, aproximadamente, con la del propio Buffett y Munger que en la carta indican que el valor intrínseco de Berkshire Hathaway es muy superior a su cotización. Seguiremos aprovechando la discrepancia que nos ofrezca el mercado respecto a esta fabulosa empresa.

Tras casi un año de tenerla en vuestra cartera, procedimos a vender las acciones de Antofagasta, por varios motivos. La excusa vendría a ser que en estos once meses nos ha generado una rentabilidad del 48.60% o una TAE del 53.66%, lo que no está nada mal. Pero el precio en sí mismo sólo es, como os digo una “excusa”, aprovechar la oportunidad. Pero el motivo en realidad es otro... vayamos por partes, que diría Jack El Destripador.

Si recordáis el comentario que os hacía respecto a esta empresa en la Carta de Abril 2016, os indicaba que su valor neto contable estaba en unos £8.50 y la hemos vendido a £8.4050 por acción, pero en la presentación de sus resultados y en su indicación de perspectivas para este año, la propia compañía ha establecido un rango de ingresos previstos para 2017 en un rango inferior al del año pasado y también una perspectiva de menores márgenes operativos lo que plantea un escenario de menores beneficios para este ejercicio. Esto junto con otras alternativas y el haber alcanzado la estimación de su valor intrínseco ha sido el motivo para realizar la plusvalía. No siempre tendremos este tipo de rentabilidades en tan corto espacio de tiempo... pero tampoco las rechazaremos.

En el caso de Antofagasta, no me cabe la menor duda que en diez años esta empresa seguirá obteniendo mayores beneficios y procuraremos aprovecharnos de la situación si el mercado nos vuelve a plantear suficiente margen de seguridad. De momento nos despedimos de ella con un afectuoso “hasta luego y gracias por los recuerdos”.

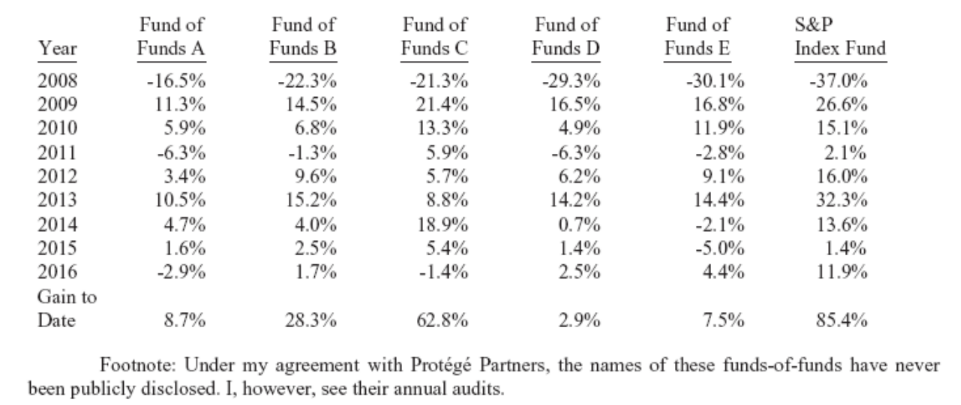

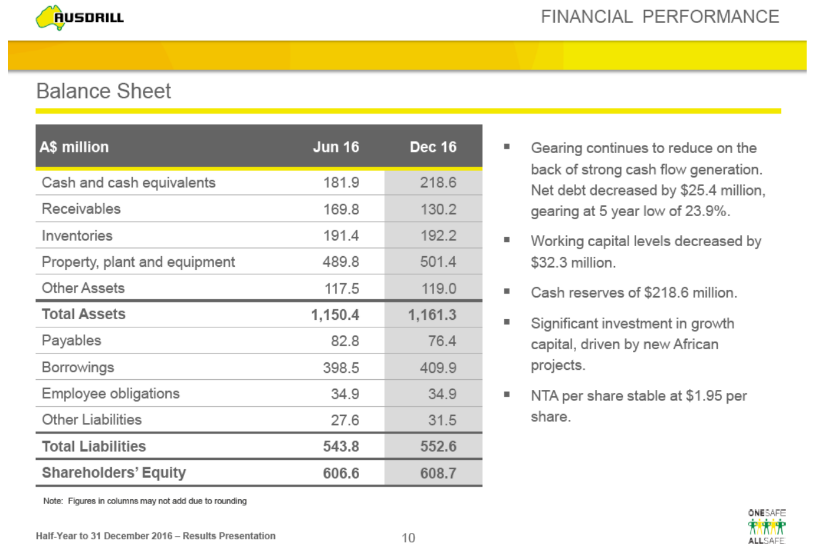

Vayamos ahora con la última compañía de la que quería hablaros en este mes: AUSDRILL. Como sabéis aún mantenemos parte de la posición inicial- ya que fuimos vendiendo a lo largo del año pasado- y a los precios actuales de $1.54 AUD nos representa más del cien por cien sobre el precio promedio de compra de TODA la posición y casi un 450% sobre lo que aún nos queda.

El caso es que aún la mantenemos en cartera porque, sencillamente aún vale mucho más de lo que cotiza en el mercado. Para que os hagáis una idea su activo neto tangible está en $1.95 AUD... un 26% por encima de su cotización- pero recordad que el activo neto tangible tan sólo es una pobre estimación del valor de la compañía.

En la presentación de resultados ha mostrado- como indicaba su anterior presentación semestral- una mejora notable en todos los aspectos, tanto en ventas, márgenes, beneficio, cash flow, reducción de deuda,... y, por supuesto ha seguido incrementando su cartera de pedidos y mejorando nuevamente la disminución de accidentes.

La mejora de negocio no corresponde únicamente a Australia sino también a los negocios en Africa. La empresa ha seguido funcionando todos estos años en la forma correcta: ajustando su tamaño, reduciendo el endeudamiento (que nunca fue excesivo), concentrándose en sus clientes y en la seguridad de los empleados, mejorando los procesos de generación de efectivo...etc. Estas situaciones no son únicas, seguirán sucediéndose en el futuro porque, entre otras cosas, las empresas no siempre van como la seda.

La cuestión no es buscar compañías que “no tengan problemas”...los problemas se presentan en muchas formas y una de ellas por el propio proceso del capitalismo de libre competencia- lo que es bueno en sí- y nuestro objetivo por tanto, no es el irrealizable de “vivir en un mundo color de rosa” sino buscar empresas que son capaces de adaptarse a las situaciones que se vayan produciendo.

Las perspectivas del sector siguen siendo de consolidación y racionalización en el corto plazo, con márgenes aún ajustados, pero parece probable que lo peor ya ha pasado y Ausdrill podrá aprovechar su experiencia, su buena posición en el mercado y su solidez financiera para aprovechar esa situación. Los casi dos dólares australianos por acción que representa su activo neto tangible (NTA- Net Tangible Assets) son, como os digo, una estimación demasiado conservadora del valor real de nuestra compañía.

Por si fuera poco, el consejo de administración ha aprobado- y someterá la decisión a la Junta de Accionistas- el pago de su primer dividendo desde que comenzaron a ajustarse al desplome del sector minero. Este pago en dividendo- en cash- nos supone una rentabilidad añadida del 2.74% sobre nuestro precio promedio de compra de toda la posición “inicial”... a los precios que mantenemos actualmente la rentabilidad es aproximadamente del 8%. Hace unos meses indicaron la posibilidad de, en breve, retomar el pago de dividendos... ahora ya podemos comprobar que la posibilidad se ha convertido en un hecho.

Varios

El nivel de liquidez actual- contando las posiciones de arbitraje y el REIT belga- ronda el 29.97%. Contamos con unos 565 argonautas de toda España y unos 8,6 millones de euros bajo gestión.

En este mes de Marzo tendré el 14 en Salamanca la presentación del libro “El Inversor Español Inteligente”, en la Facultad de Derecho de la Universidad a las cinco de la tarde... espero que algunos podáis acudir y si no que podáis avisar a vuestros amigos. En la semana del 24 al 27 de Abril estaré nuevamente por Levante visitando las oficinas de Alicante y Albacete y dando un webinar con los amigos de Rankia en Valencia. Como podéis observar en el gráfico final, el margen se ha incrementado ligeramente en este mes y por ello el valor liquidativo del Argos es equivalente a comprar un billete de cien euros por 70,36 €, lo que supone que el margen de seguridad de nuestra cartera sigue representando la posibilidad de adquirir los activos del Argos a un precio muy ventajoso. Como siempre agradeceros nuevamente vuestra confianza y apoyo continuado.

PD: Cada vez más argonautas estáis incorporados a Linkedin, por lo que la comunicación intra mes es más habitual. Cada cierto tiempo tendréis mi artículo en http://www.fundspeople.com/gente/miguel-de-juan-57607/blog/ o en https://www.finect.com/blogs-financieros/mdejuan/ o en http://www.rankia.com/blog/a-bordo-del-argos

6a Reunión Anual del Argos Capital FI

1. Antes de crear Argos, como invertías , en cuanto a diversificación, ¿tenías una cartera de muy pocas compañías?

En la época cuando aún trabajaba en banca privada- y que podéis seguir en las cartas mensuales que conforman el libro El lemming que salió raro (Ed. Eje Producciones Culturales, 2012) concentraba más que ahora, algo lógico porque en primer lugar siempre he pensado que la concentración en tus mejores ideas es bueno para el largo plazo y en segundo lugar porque entonces, como personas físicas, no teníamos requisitos de diversificación mínima por parte de la CNMV. Ahora, sin embargo, procuro concentrar todo lo posible dentro de esos límites y en relación a las alternativas o perspectivas que tenemos delante nuestro.

2. Hay values a los que no les gusta para nada hablar con el management (como Guy Spier) y otros para lo que es primordial hablar con el management . Cual es tu opinión al respecto.

Lo cierto es que no es necesario hablar con el equipo directivo para poder invertir- a la vista está después de estos seis años. En algún caso sí me he puesto en contacto, en otros- la mayoría- no lo he necesitado... y no ha supuesto un lastre en cuanto a rentabilidad. Graham decía que los directivos son muy buenos “vendiendo” la empresa que dirigen y en ese sentido puede dar problemas el charlar con ellos. En estos últimos años hemos visto cómo inversores value muy reconocidos han visto cómo el hablar con el equipo directivo no les ha supuesto una ventaja sino que les ha supuesto grandes pérdidas. El propio Buffett en muchas ocasiones ha comentado que ha comprado una u otra empresa sin ni siquieraa haber visitado nunca las instalaciones ni haber saludado al dueño hasta el momento de firmar la operación. No es necesario, pero tampoco es algo que se deba evitar porque en algunos casos puede suponer un extra de información o de mejor conocimiento sobre el negocio de la empresa.

La cuestión sería si es “imprescindible” para valorar la compañía y calcular el margen de seguridad. Y no lo es.

3. ¿No prefieres menos posiciones Miguel?

En líneas generales me siento más cómodo con menos empresas que con más. Actualmente tenemos 26 posiciones además de la liquidez y ...¡me consuelo sabiendo que tres de ellas son de arbitraje, con lo cual pienso que tenemos 24! Jajaja,... pero al final hay que tener en cuenta que aunque en algunos casos estaría feliz si pudiera concentrar más en algunas empresas o tener tan sólo 10 o 15, las normas de diversificación de la CNMV tienen sentido por la prudencia que establecen.

4. Preguntas que se me ocurren: Cuál es tu exposición a divisas y escenario que esperas; Exposición a Tipos de interés y escenario que esperas.

Como sabéis no cubrimos divisa ni tengo la menor intención de hacerlo, por lo que nuestra posición en compañías cotizadas fuera del euro nos afectará- a favor o en contra- de manera puntual creando una mayor “volatilidad” de los resultados por efecto del tipo de cambio. Pero es algo que debemos tener asimilado y conocer que en el largo plazo el efecto de los movimientos de las divisas tiende a neutralizarse. A la hora de invertir en una empresa- o de deshacernos de ella- no tendré en cuenta la divisa, sólo el valor de esa empresa y el precio que pagamos (o que nos pagan) por ella. A veces la divisa actuará a nuestro favor, otras en contra, pero al final del día lo que resulta es cuánto margen de seguridad hemos comprado.

Actualmente tenemos posiciones en dólar USA, dólar australiano, libra esterlina, franco suizo, corona danesa y yen.

Respecto a los tipos de interés, hemos comentado a lo largo de los años que el escenario era de subida de tipos ... sin saber cuándo ni hasta qué nivel pero con el ojo puesto en que podían subir más allá de lo esperado. Se ha resaltado de la Carta anual de Warren Buffett que ha dicho que si los tipos siguen así, la bolsa no está cara... se les ha olvidado resaltar la importancia de ese “si”... ese condicional puede cambiar la situación. Como él mismo dice y como os he explicado en alguna Carta del Argos, si los tipos volvieran a una situación normal, la bolsa ya estaría cara. Actualmente no lo parece por la alternativa... la renta fija está aún más cara.

Al no tener perspectivas sobre la macro, lo único que tengo claro es que los tipos de interés no se mantendrán al 0% para siempre y en ese momento prefiero tener hecha la liquidez antes para poder aprovechar cuando encuentre mejores precios.

5. Como manejarías una hipotética caída (muy fuerte) de bolsa. Algún cambio que pueda ocurrir en China y consecuencias.

Bueno, no sé si la caída de la bolsa será fuerte o suave ni si vendrá por China, Trump o un ataque de los marcianos; pero es evidente que aún vivimos en un mundo del que no han desaparecido las crisis, donde las recesiones económicas aún siguen estando presentes, donde los bancos centrales terminarán descubriendo que no son todopoderosos y donde las sorpresas se suceden.

En ese caso, la única opción sensata tanto por si sucede mañana mismo como si sucede dentro de dos o tres años, es tener empresas en cartera que valgan más de lo que cuestan y tener alternativas- como la liquidez- para poder aprovechar las posibles caídas que vengan. En ese sentido, por ejemplo, las operaciones de arbitraje nos permiten optar a una rentabilidad más que apetecible sin demasiado riesgo.

6. Y de tus mayores posiciones: ArcelorMittal, Ferrovial, Berkshire Hathaway, Rite Aid, Syngenta AG.... Que expectativas tienes (salida en caso de arbitraje, sobreponderar otras).

Bueno, en el caso de las operaciones de arbitraje es obvio que el “escenario de salida” (que rimbombante suena dicho así) es al final del periodo de OPA o fusión entre ambas empresas. En el caso de Ferrovial o Berkshire Hathaway u otras que las considero compounders o creadoras de valor, la intención es mantenerlas en cartera aún muchos años porque su valor seguirá creciendo a buen ritmo y mi intención es aprovechar- como hemos hecho este año pasado con ambas- para incrementar la posición cuando el mercado nos ofrece estas empresas a buenos precios.

En el caso de ArcelorMittal, por ejemplo y como os he dicho en la Reunión anual (parafraseando a Buffett y siempre con sentido del humor: el “guateque de los capitalistas”), su valor es superior a 10€ por acción y por tanto aún no tengo intención de recomendar su venta- como en cambio sí hice con Antofagasta-, y pese al peso que actualmente tiene en la cartera prefiero mantenerla. Es algo parecido a AUSDRILL,... aún vale bastante más y de momento no tengo intención de deshacerme de un billete que vale cien a precios de 60 sólo porque las compramos a 25 de media.

7. Si te parece que el mercado esta caro y si sigues encontrando oportunidades interesantes.

Al igual que comentaba anteriormente, con los tipos al cero es fácil ver que no está en situación de burbuja- barato tampoco está, desde luego. Sin embargo no creo que el tipo de interés actual sea el que debemos tener en consideración; no sólo porque van a subir sino, especialmente porque no es un tipo “libre”, no es un tipo de interés negociado libremente sin impedimentos o sin intervenciones. Al contrario: está fuertemente intervenido por los bancos centrales. Por lo tanto no es un tipo de interés real, no es un tipo que refleje correctamente el riesgo existente.

El tema del tipo de interés es importante porque, debido a la política de los bancos centrales, muchos inversores (¡más bien ahorradores!) han decidido invertir su patrimonio en activos de riesgo como la bolsa- y otros peores si han terminado haciendo caso a sus banqueros privados.

La explicación por parte de muchos de que la bolsa debe seguir subiendo es, básicamente, porque a esos millones de ahorradores “no les queda otro remedio” que invertir en bolsa si quieren obtener algo de rentabilidad (en especial vía dividendos, ya que suelen ser buscadores de renta). El problema desde mi punto de vista es que si los tipos siguen subiendo, muchos de estos ahorradores- que ahora están contentos porque los mercados han subido mucho y están teniendo una buena experiencia bursátil (ya verán que cara se les pone cuando experimenten, también, una mala experiencia bursátil), encontrarán que en su producto típico: letras o depósitos, empiezan a tener una renta anual más acorde con lo que desean y sin los riesgos de la bolsa... y se irán.

Yendo a la pregunta en concreto, no necesitamos que todo el mercado esté barato, me es suficiente con encontrar una empresa y sí, auqnue el mercado no me parece barato, aún sigo encontrando cosas interesantes. Pero la mayor parte de las empresas que miro o no son tan interesantes o su precio no lo es. El trabajo sigue siendo en su mayor parte, descartar y decir no. Afortunadamente los argonautas- recordad que el Argos es el único fondo cuyos partícipes tienen “nombre”: son reyes, príncipes y héroes- saben que no tenemos prisa por invertir y que podemos estar con mucha liquidez hasta que aparezca la empresa que buscamos y al precio que queremos.

8. Yo otra por esta línea. Si el mercado está caro, se espera que en largo plazo baje (de la misma manera que si un activo está barato, tiende a largo plazo a su valor). Es decir, entiendo que cuanto más difícil es encontrar valor, más posibilidades hay de que baje el mercado. En este contexto (y a pesar de poder seguir encontrando empresas baratas), merece la pena estar invertido si se espera que en un futuro próximo baje el mercado? El pesimismo afecta a toda la bolsa y las empresas que ahora están baratas lo estarán aún más baratas en el futuro. Si el mercado se vuelve pesimista (e irracional) bajará de igual manera. Lo suyo sería ver el comportamiento de las empresas que estaban baratas en el 2007 y ver como reaccionaron a la crisis. No merece la pena esperar a que el mercado esté generalmente barato, y estar invertidos ahora en otros activos? Oro quizás?

Lo cierto es que esa pregunta siempre es una tentación: pienso que el mercado debe recortar, por tanto...¿no debería salirme ahora y esperar mejores tiempos? El problema es que esto tiene más de especulación que de inversión. No hay forma de saber cuándo ocurrirá lo que esperamos y mientras tanto, quizás por ese temor a ver caídas, nos estamos perdiendo la oportunidad de invertir en buenas empresas y baratas. Si realmente somos inversores- y dueños parciales de una buena empresa- si ésta ve cómo su cotización cae más o menos fuertemente debido a un recorte del mercado general, lo que deberíamos hacer en ese caso es comprar más. Como dice Buffett si no somos capaces de mantener una empresa durante diez años no deberíamos tenerla ni diez minutos. Las fluctuaciones en la cotización es algo consustancial con el mercado. Ese no es el problema, no lo ha sido nunca.

Respecto al oro- en la reunión no pude incluir la cronología que os copio debajo- es difícil verlo como una “inversión”. Es cierto que en el largo, muy, muy largo plazo, cumple su función de activo refugio del poder adquisitivo y que dentro de 50 o cien años habrá sido capaz de cubrir la inflación. En Enero de 1900 la onza de oro estaba en $20 a final de siglo en Diciembre de 1999 estaba entorno a los $250... lo que suponía una rentabilidad anual del 3.5% en esos cien años, cubriendo la inflación- en dólares- pero nada más. El Dow Jones comenzó el siglo XX en 66 puntos y terminó en 11.497 lo que supone una rentabilidad anual del 6.5% ...más que superior a la inflación. ¿Pero no decimos siempre que la rentabilidad de la bolsa en el largo plazo está en el entorno del 10%...dónde está el resto? Ah, en los dividendos que nos generaron otro 3.5% aproximadamente de media anual, mientras el oro en esos cien años no nos dio nada.

Ved en la cronología que os adjunto que el oro necesitó de 1980 a 2008 sólo para recuperar el nivel anterior...sí, necesitaréis mucho, mucho tiempo y paciencia... por si acaso.

9. ¿Otra pregunta, si petan las burbujas de equity y deuda publica a la vez, que pasaría?

¡Jajajaja...muy buena!, supongo que habrá “llanto y crujir de dientes” como castigo divino... ¡menos mal que como cristiano no creemos en un Dios vengativo del Antiguo Testamento y sí en un Dios Padre que nos ofrece su amor incondicional...que si no!

Lo cierto es que hay más “burbuja” en el ámbito de la deuda que en el de la bolsa, como hemos comentado antes, sin embargo es cierto que si los tipos de interés suben más de lo que los propios bancos centrales estiman actualmente, tanto en renta fija como en bolsa sería lógico ver fuertes desplomes. Pero no todos los títulos funcionan igual. Habrá títulos de renta fija a corto plazo: liquidez pura o letras a un año, por ejemplo que se verán menos afectados; habrá empresas que actuarán de refugio, sea porque ya estén cotizando a niveles muy bajos o porque en esa situación de pánico general se les considere “navíos que son capaces de navegar cualquier tormenta”... en especial empresas con activos excelentes y con balances super saneados: por ejemplo, Ferrovial, BME o Berkshire Hathaway podrían ser considerados de esa forma.

En el caso de las operaciones de arbitraje, lo normal sería que funcionaran bien independientemente de lo que haga el mercado... y ello aportará una tranquilidad extra.

Pero vamos, mientras todo eso sucede y el pánico sigue en los titulares será una situación muy curiosa de vivir y, como diría Buffett, veremos quien nada desnudo y quien no. Prefiero estar ya con el bañador puesto, la verdad.

10. ¿Cuál es tu opinión sobre los derivados? ¿Los has utilizado o los utilizarías en alguna circunstancia?

Personalmente no me atraen. No creo que me vayan a aportar realmente una mejor rentabilidad ni pienso que sean necesarios; pero esto es como todo: uno debe invertir en la forma que esté dentro de su círculo de competencia- palabras de Buffett- y si alguien cree que le aportan una ventaja que los utilice. En el Argos no los hemos necesitado en estos seis años- ni para controlar el “riesgo” ni para batir al mercado, por lo que no tengo intención de utilizarlos.

Sin embargo, los estatutos del fondo nos autorizan a ello si lo consideramos conveniente... y en tal caso y aunque pediría autorización a los argonautas de los que tengo su contacto antes de hacerlo, sólo me plantearía vender puts de alguna empresa que estaría encantado de comprar a precios ridículos: si nunca se alcanza ese precio, cobraría la prima y si lo hace, aunque en el mercado esté más barata, a ese precio sería una ganga y no me importaría... que me “forzaran” a quedarme con ellas. Pero ni siquiera me lo estoy planteando así que seguiremos ganando dinero sin exotismos varios.

11. Hay algunos economistas que hablan de crecimientos futuros del PIB mundial bastante más bajos que lo que hemos tenido hasta ahora, debido al envejecimiento poblacional y otros motivos. ¿Qué te parecen esas previsiones? ¿Cómo crees que afectará a las acciones y a los bonos?

No sólo algunos economistas, algunos inversores tipo Jeremy Grantham de GMO opinan igual, y tiene todo el sentido. Básicamente no es sólo un efecto del envejecimiento poblacional- en los mercados desarrollados (no pasa igual en el resto del mundo)- sino también por efecto del volumen de endeudamiento. Tendemos a pensar que como el coste de financiación es muy bajo no tenemos

ningún problema, pero el problema es que la deuda hay que pagarla o más bien refinanciarla- dado que no parece que estemos en un entorno de gobiernos con ganas de sanear sus presupuestos- y aunque el coste anual en intereses sea muy bajo ahora, el volumen es enorme. Muy superior al del año 2007. Eso es un lastre para el crecimiento.

El efecto principal es la mayor dificultad a la hora de tener capacidad para superar ese lastre, dado que con menor crecimiento menores ingresos y mayor porcentaje que habrá que dedicar al pago de la deuda. Ello ya está afectando a las empresas, por eso una gran cantidad de ellas no están reinvirtiendo en sus negocios sino aprovechando los bajos tipos de interés para emitir deuda “barata” hoy y con ello reducir su coste actual e incluso recomprar acciones con vistas a que su beneficio por acción crezca... un artificio contable.

Nuestra labor sigue siendo encontrar empresas que sean capaces de superar esos inconvenientes y, en líneas generales, que tengan muy bajos niveles de deuda. Y las hay.

12. En las operaciones de arbitraje ¿tienes en cuenta tu propia valoración de la compañía, por si finalmente no es comprada?

Si. Lo cierto es que en las operaciones de arbitraje el planteamiento no es otro que el realizar una plusvalía por encima de lo que nos ofrece sin riesgo la liquidez (actualmente con los tipos al cero, casi cualquier operación podría ser utilizada) en una fecha determinada; sin embargo tenemos que tener siempre presente que estas operaciones de risk arbitrage pueden trastocarse y en ese caso, lo normal sería que la cotización de la compañía que hemos comprado se desplomara al menos a los niveles anteriores a la publicación de la oferta de OPA o fusión. En ese caso, tener claro que el valor de esta empresa es superior al precio de cotización ayuda a la hora de tomar la decisión de mantenerse e incluso comprar más.

13. ¿Cómo puede ocurrir que en un momento en que muchos activos están sobrevalorados, aún existan compañías que cotizan por menos de su activo circulante neto? Cuando ves una compañía así puede que haya gato encerrado ¿no?

En líneas generales, como decía Walter Schloss, cuando compramos net-nets compramos problemas, compramos compañías que están atravesando por algún problema y precisamente por eso el mercado no las valora lo suficiente. Y en medio de todo ello podemos encontrarnos con fraudes como fue el caso, por ejemplo, de muchas compañías chinas con cotización en el Nasdaq a principios de 2011. Eso puede dar muchos problemas. Sin embargo lo que un screener no sería capaz de discernir, un inversor que estudiara y analizara la compañía podría, al menos, limitar el daño. Pero no es un sistema infalible... ninguno lo es.

El value investing es un enfoque de inversión- una filosofía si se quiere- que permite evitar gran parte de los errores que pueden cometerse, pero ningún método es capaz de evitarlos completamente. Incluso en mercados muy sobrevalorados podemos encontrar alguna empresa que cotice a precios realmente ridículos y aprovechar esa discrepancia y comprarla. No estaremos exentos de equivocarnos y caer en trampas de valor o en fraudes, pero en conjunto seremos capaces de minimizar estos problemas.

14. ¿Pueden repetirse las razones por las que no se hizo la fusión de Rite Aid en Junio?

En este caso no creo que se repitan; como os comentaba en la Carta los temores de que el regulador de la competencia pusiera trabas a la fusión quedaron más en rumores y en que las trabas eran más sobre la capacidad de FRED ́s, la compañía que se quedaría con las farmacias de las que se desprenderían en la fusión. En este caso, de cara a Junio, nos ha afectado la disminución del precio final de la operación- que estará entre 6.50-7 dólares por acción-, pero he aprovechado precisamente el desplome para, como os indicaba en la Carta hacer un “arbitraje inverso” para, esperemos, no tener pérdidas en la operación y con suerte, algo de rentabilidad.

15. La subida de tipos en USA favorece al dólar, pero la política de Trump de bajar impuestos, en teoría, favorecería a las acciones, ¿verdad?

En teoría si, el problema es que la cosa es mucho más complicada. Incluso aunque el efecto principal proviniera de esos dos factores desconocemos los efectos colaterales o cual tendrá más importancia en el conjunto de la economía. Bajar impuestos supone una buena noticia, pero USA tiene una deuda gigantesca y un déficit enorme... la propia bajada de impuestos contribuye a incrementarlo... ¿de dónde vendrán los ajustes? ¿y cómo afectarán a la economía y a las empresas? Yo no lo sé y seguramente nadie lo sepa, pero en cualquier caso tampoco importa mucho. A la hora de invertir es más importante seguir la cita que incluía en la Carta de Lanzamiento en la que Buffett nos dice que “Hace treinta años, nadie podía predecir....”.

Debemos seguir centrados en comprar empresas baratas haga lo que haga China, Trump, la Fed o cualquier otro. Bastante tenemos ya con encontrar empresas baratas como para liarnos con cosas que no podemos controlar.

16. La bolsa de Estados Unidos es alcista...¿hasta cuando?

¡Hasta el infinito y más allá! No, es broma, que ya me conocéis y sabéis que soy muy ganso. Lo cierto es que ni lo sé ni me importa y a vosotros debería pasaros lo mismo (lo que me recuerda cuando Wally, el amigo de Cocodrilo Dundee en la primera película dice con admiración de su amigo: ́Qué tío, no sabe qué día es...y no le importa ́). No hay forma de saberlo aunque es cierto que sabemos que no durará para siempre- por cierto lo del más allá del infinito... matemáticamente es imposible- y que cada día que pasa más se acerca el momento en que recorte.

El problema es, como siempre, que ni sabemos cuándo ocurrirá ni hasta qué nivel se va a caer. El día que alguno de vosotros lo sepa, por favor avisadme. Pero una advertencia: DEBE saberlo, no simplemente creer que ...

17. ¿Qué opinas del nuevo fondo de Andbank, el fondo de fondos value?

Bueno, ufff, a ver. Partamos de la base de que cada uno en su casa hace lo que puede, quiere, o le dejan. Sin embargo creo que hay cosas que, sencillamente, aunque podamos, queramos y nos dejen... no deberíamos hacer. De hecho yo no lo haría (de la misma forma que el Argos tampoco tiene una “clase institucional”... aquí todos los argonautas, todos, son iguales y son tratados igual independientemente del patrimonio que nos hayan confiado y todos, por igual, se verán favorecidos por igual cuando se alcancen los niveles de 10 y 15 millones de euros bajo gestión que darían lugar a economía de escala que todos ellos van a disfrutar). Dicho esto el nuevo fondo de fondos value de Andbank básicamente consiste en agrupar a algunos fondos value españoles muy reconocidos y las acciones de Berkshire Hathaway y al hacerlo, la entidad cobra una comisión al inversor.

Si se hubiera hecho con otro tipo de fondos me seguiría pareciendo que no es correcto, pero me dolería menos, al hacerlo con fondos value, me duele como si fuera de la familia. ¡qué le vamos a hacer....sentimental que es uno!

El planteamiento general suele ser que el fondo al recibir dinero de clientes a través de un distribuidor o de un agente, retrocede parte de la comisión que cobra al inversor a ese agente o distribuidor que le trae los clientes. Eso es lógico y normal y sobretodo no incrementa el coste para el partícipe que invierte a través de un tercero. Entiendo que esa lógica debe primar, que el partícipe del fondo obtenga la misma rentabilidad que cualquier otro independientemente de si entra por la puerta principal o por una lateral.

Pues Andbank, que insisto está en su derecho, le va a cobrar a su cliente una media del 2.5% o 2.1% (una parte será para los fondos- las acciones de Berkshire Hathaway no tienen comisión de gestión, sólo el coste de compraventa y custodia- y otra parte: 0.9%+0.08% para Andbank si es un cliente minorista y 0.5%+ 0.08% si es institucional).

Lo que ello significa, básicamente, es que en el largo plazo los clientes minoristas- los institucionales también (pero dudo que capten mucho por esta vía)- de Andbank que inviertan en esos fondos van a ver mermada su rentabilidad de forma muy importante. Es muy posible que esos fondos le retrocedieran muy poco a la entidad, pero por poco que sea pienso que sus clientes se verían favorecidos por tener en su entidad la posibilidad de invertir en algunos de los mejores inversores españoles... al hacerlo de esta forma, creo que el coste es excesivo e injusto y supongo que los clientes de Andbank, en cuanto comprendan que pueden invertir en esos mismos fondos o en las acciones de Andbank con menores costes, decidan hacerlo por su cuenta.

En definitiva, si nuestro objetivo como inversores o como entidades es procurar la mejor alternativa para nuestros clientes (en mi caso los argonautas), creo que hay formas mejores de hacerlo.

18. ¿Qué pasa con el Banco Popular?¿No sería una buena oportunidad de compra al cotizar tan bajo respecto a su valor en libros?

Es complicado. En primer lugar ya sabéis que no tenéis obligación de tener de todos los sectores, por lo que no es necesario comprar bancos sólo por el hecho de que están ahí. En el caso del Popular es cierto que puede ser una perita en dulce y que quizás la empresa vaya a seguir viva. De hecho parece tan, tan difícil que afrontemos un escenario en el que el Banco Popular, una de las entidades más señeras del sector y que durante muchos años gozó de una estupenda fama de entidad bien gestionada, desaparezca. Sin embargo cosas más grandes y antiguas han caído.

El problema o la cuestión no es si seguirá vivo... sino a costa de quién. En mi época en banca privada le comenté a un cliente respecto a un bono estructurado que le estaba explicando para que no lo comprara- a veces hacía cosas así- que era un bono emitido por Morgan Stanley y que éste estaba calificado como “entidad demasiado grande para quebar”, a lo que él me dijo: ah, bien, entonces no habría problemas de quiebra con este bono. Y yo le contesté: No... que Morgan Stanley sea una entidad muy grande para que la dejen quebrar no significa que lo seas tú. A ti nadie te ha calificado de “muy grande para quebrar” (ni siquiera estaba gordo)... por lo que es posible que para que Morgan Stanley no quiebre a lo mejor han de quebrarte a ti.

Con el caso del Popular pasa algo por el estilo. El valor en libros es difícil pensar que es real, pero incluso en el caso de que nos creyéramos las cuentas (que majo sería Angel Ron dejándole a Saracho un balance ya limpio de problemas, ¿verdad?... ah que a lo mejor no es tan majo) no sabemos si en los planes de salvamento está el hacerlo a costa de los actuales inversores o como. Personalmente y como encuentro otras cosas más sencillas de analizar, baratas y con mejor previsibilidad de sus negocios prefiero no invertir el dinero de los argonauts en algo en el que no tengo la más mínima necesidad.

Quizás en unos años pensemos que fue una pena no haberlo hecho, pero si la primera regla de la inversión es no perder dinero... debemos centrarnos en ella y no en el cuento de la lechera de la cantidad de dinero que podríamos obtener “si todo va bien”.

Un abrazo a todos y gracias por asistir a la 6a Reunión Anual del Argos Capital FI.