LA INTRODUCCIÓN

Este post cierra mi mini ciclo dedicado al libro de Pat Dorsey “The five rules for succesful stock investing” que compre exitosamente en Amazon por solo 6 euros, gastos de envío incluidos*.

*Ahora sería un buen momento para colar un anuncio de estos referidos que los losers ponen en sus blogs, pero os lo voy a ahorrar.

En el primer post examinábamos las empresas con “Moat” que Pat nos listaba y las proyectábamos hacia el futuro actual (tela con el oxímoron) desde el momento de la publicación del libro, en el año 2004.

En el segundo post, me toco corregir el primero, pues nadie es infalible, y yo menos.

Hoy desarrollare y cuantificare un sistema de inversión con las pautas, consejos y estrategias que Pat nos recomienda en su libro.

¿Es posible traducir 350 paginas de “literatura” financiera, descuentos de flujos de caja, moats y demás historias contables en un algoritmo que nos da una lista ordenada de acciones en las que invertir?

¿Es posible hacer un backtest fiable de los últimos 20 años de esta estrategia?

La respuesta a estas dos preguntas es SI, y ahora lo vamos a ver.

LA ESTRATEGIA

Tengo dos formas de hacer esto:

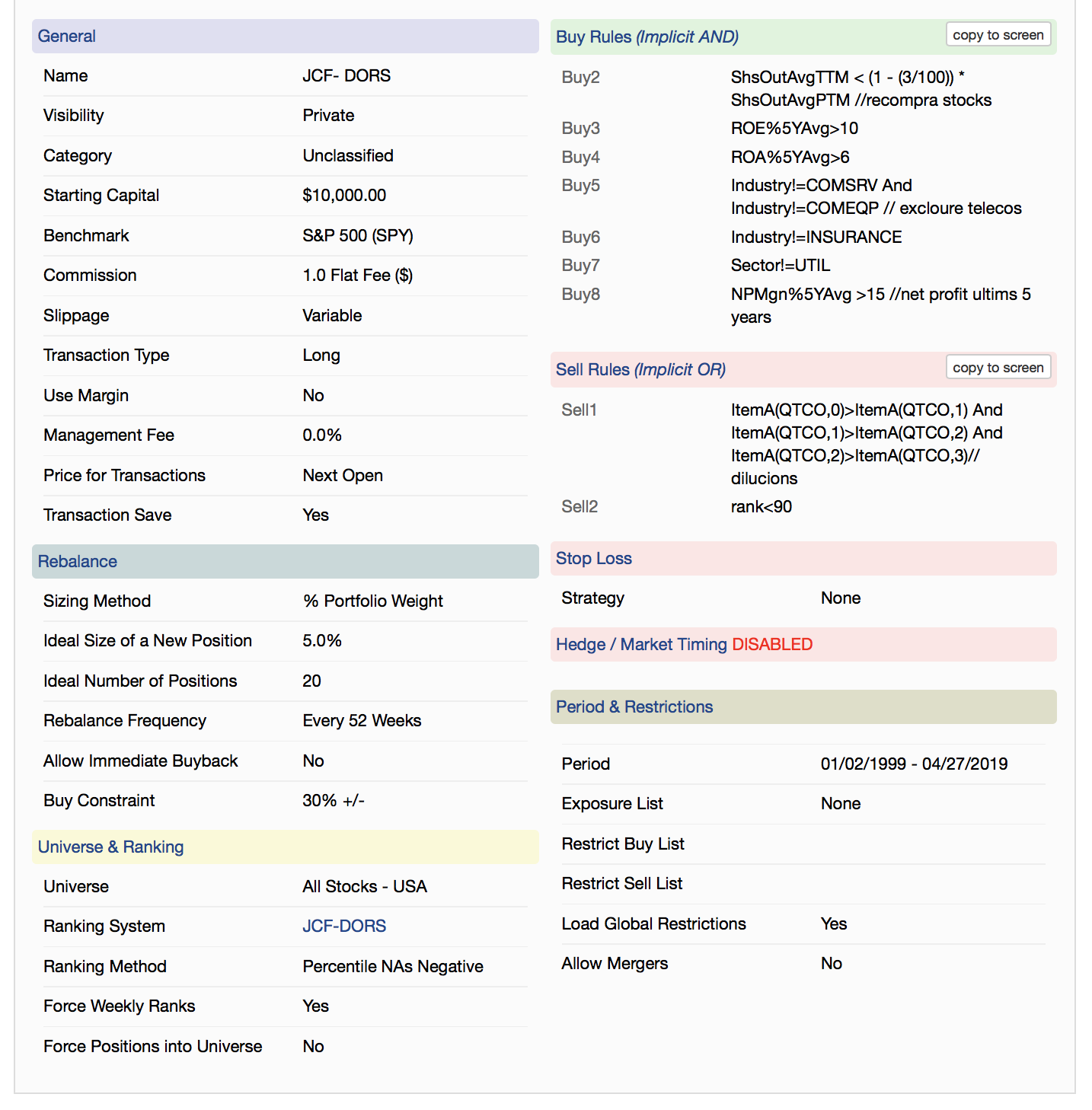

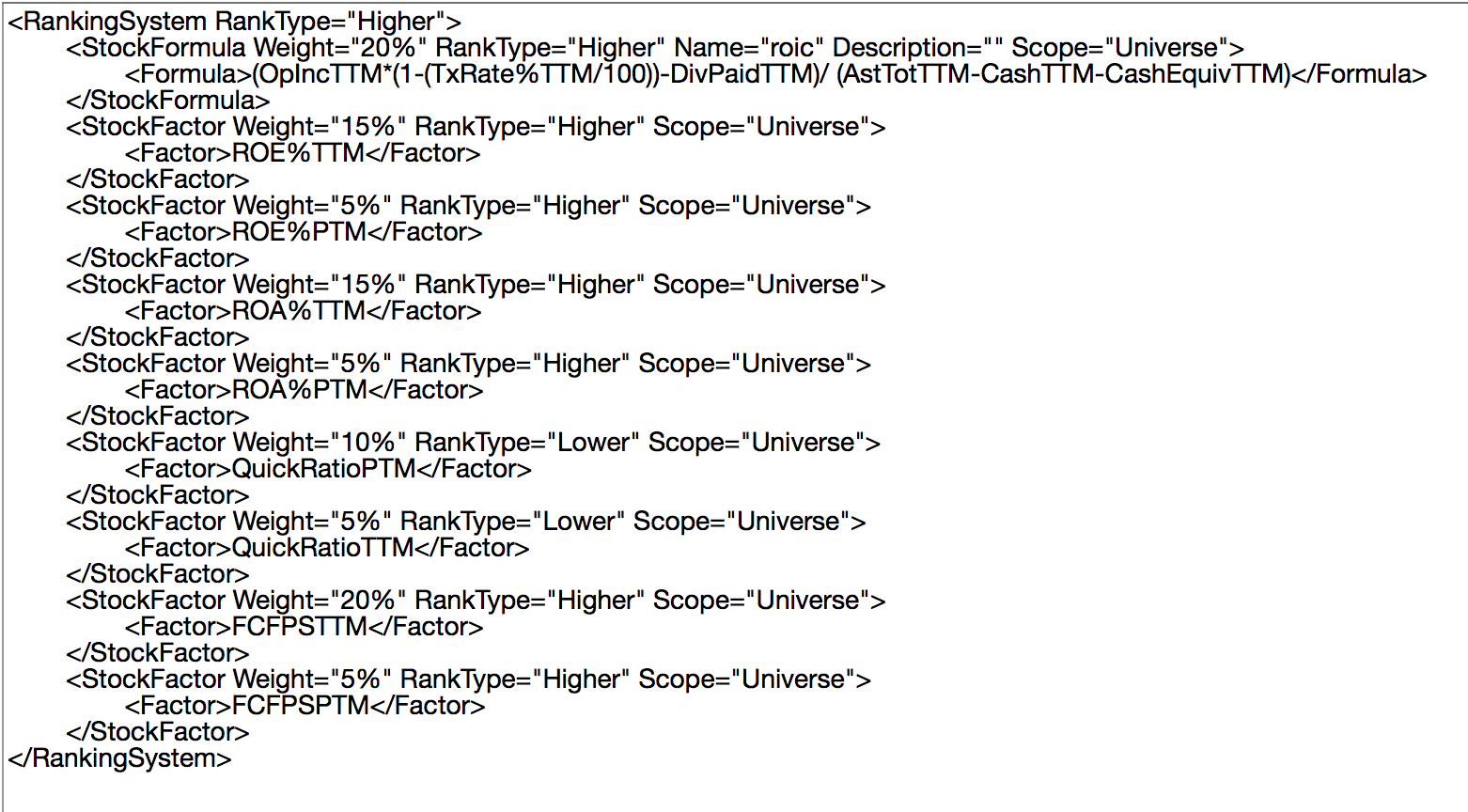

La primera es creando un ranking con los “factores” que Pat nos enumera, asignar un peso específico a cada factor dentro de la estructura del ranking, y crear condiciones a fin de delimitar estos factores, y los resultados que nos ofrecen, en las ordenes de compra y venta que actuaran en cada rebalanceo de la cartera.

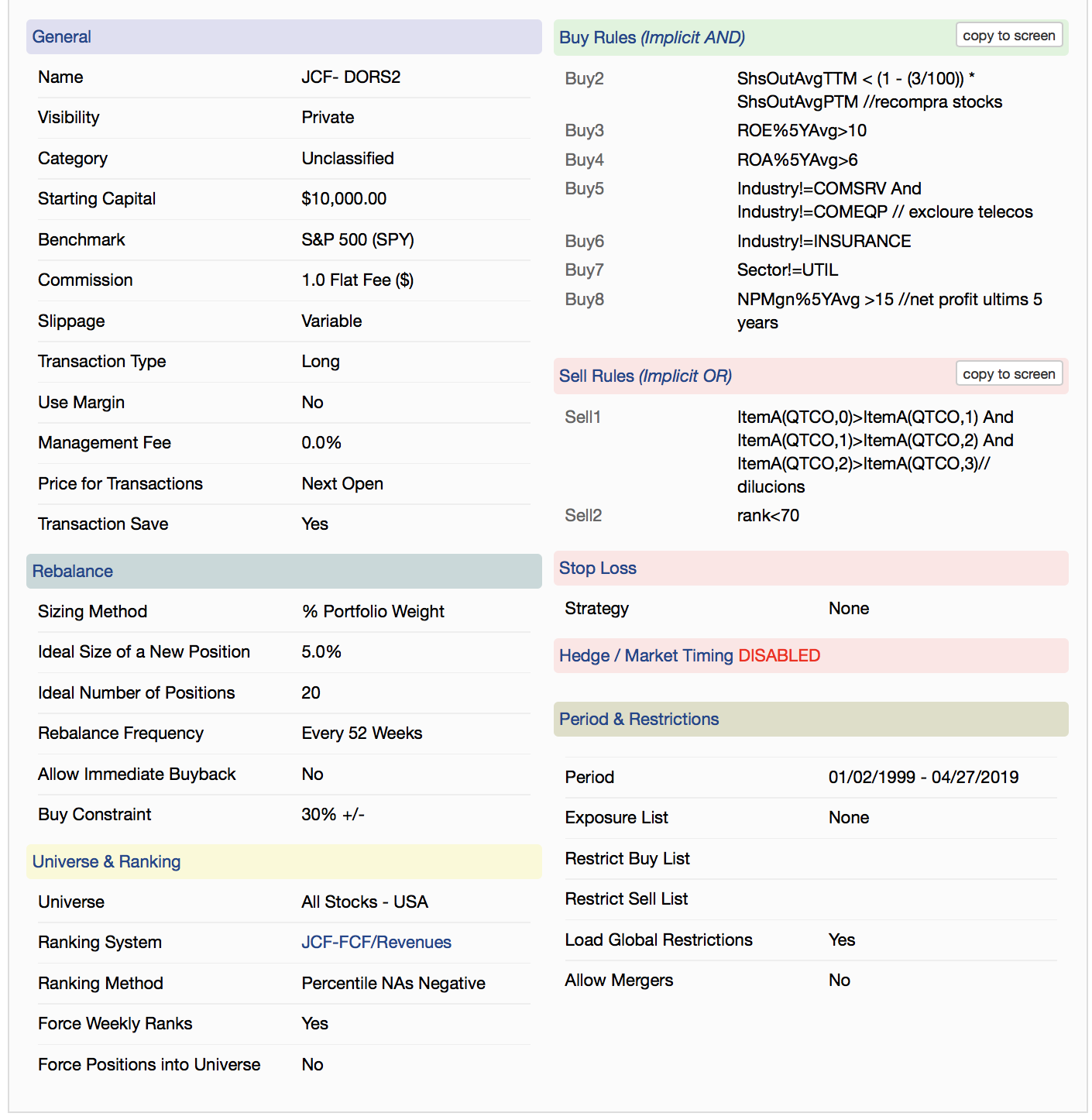

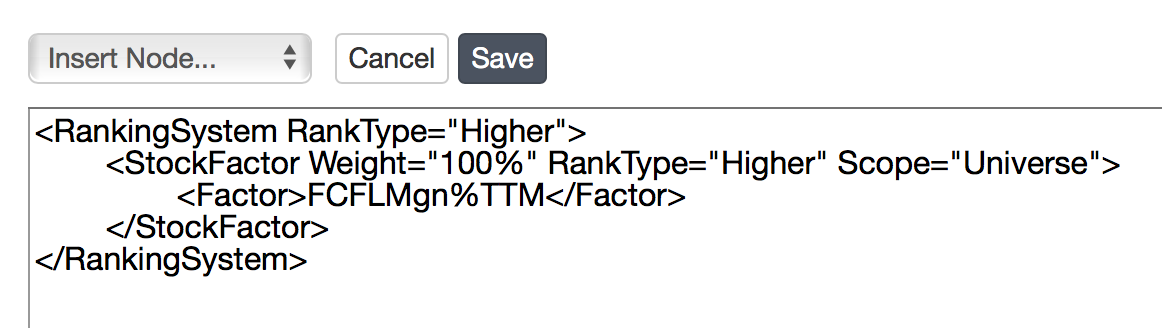

La segunda es poniendo todas las condiciones del sistema en las ordenes de compra/venta, y creando un sistema de ranking basado en un solo factor.

El primer sistema suele funcionar bastante mejor, pero tiene el problema que nos condena a depender de P123 para el resto de nuestra vida, pues esta forma de buscar, seleccionar y ordenar acciones solo esta disponible en esta plataforma (hay alguna más pero son una mierda).

Y claro, estar atado a un programa que cuesta unos 2.000$ al año no lo veo muy sensato debido a mi actual capital bajo gestión (espacio para la risa), y creo que tampoco sería justo para vosotros, mis lectores.

La segunda forma, en cambio, se puede implementar desde varios screeners gratuitos o bastante económicos, de los que pululan por internet sin demasiado esfuerzo. Eso sí, luego una comprobación pormenorizada de todos los datos via 10-K es imprescindible. No sabemos a quién compran sus datos estos mentecatos ni cuan fiables son.

Como soy muy majo, voy a utilizar las dos formas.

La estrategia en si la vamos a resumir a continuación. No voy a hacer ningún resumen del libro. Este es un blog de bolsa para adultos, el que quiera saber más del libro que se lo compre y lo lea.

He cuantificado las partes a las que Pat da más importancia, y de las que tenemos datos objetivos. Los datos tienen que ser numéricos o booleanos. No nos sirve la información subjetiva y es la parte que he omitido.

Por poner un ejemplo de lo que no se puede cuantificar, Pat, en una parte de su libro nos dice que es más fácil ganar dinero con una empresa “fácil” de entender, que con una “difícil”, refiriéndose a la complejidad de sus cuentas. Según el, la difícil puede tener muchas notas a pie de pagina explicando asuntos turbios, que se nos pueden pasar por alto y dar al traste con nuestra inversión u análisis. Un balance caótico o no, no se puede cuantificar, hay que leerlos uno por uno y decidir si es "sencillo" de entender o no.

El sistema sera el siguiente:

- El Free Cash Flow from operating activities es la Vaca Sagrada.

- Los margenes netos han de ser superiores al 15%.

- ROE entre 15-20%.

- ROA mayor del 6%.

- ROIC es la segunda Vaca Sagrada.

- Empresas que compran acciones propias buenas.

- Empresas que diluyen al accionista malas, vender.

- Quick ratio mayor que 1, pero comparar con las mismas de su industria.

- Las compañías de seguros, las telecos y las utilities no tocarlas ni con un palo.

- El crecimiento de las ventas es mejor que el crecimiento de los beneficios, ya que es más difícil de manipular.

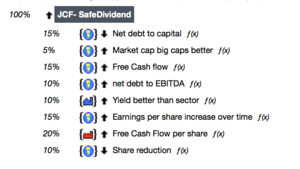

- El ranking en el primer sistema va a estar compuesto por los siguientes factores y pesos por factor (consultar notas pie pagina).

- El ranking en el segundo sistema va a estar compuesto por el Free Cash Flow To Sales, ordenado de mayor a menor, y nada más.

Los demás detalles del sistema y los rankings estarán en las notas anexas al post, que meteré en los comentarios a fin de innovar un poco en la anacrónica estructura de los post que Rankia nos ofrece a los sufridos autores que creamos contenido a cambio de solo un par de palmaditas en la espalda en forma de "me gusta".

EL ANÁLISIS

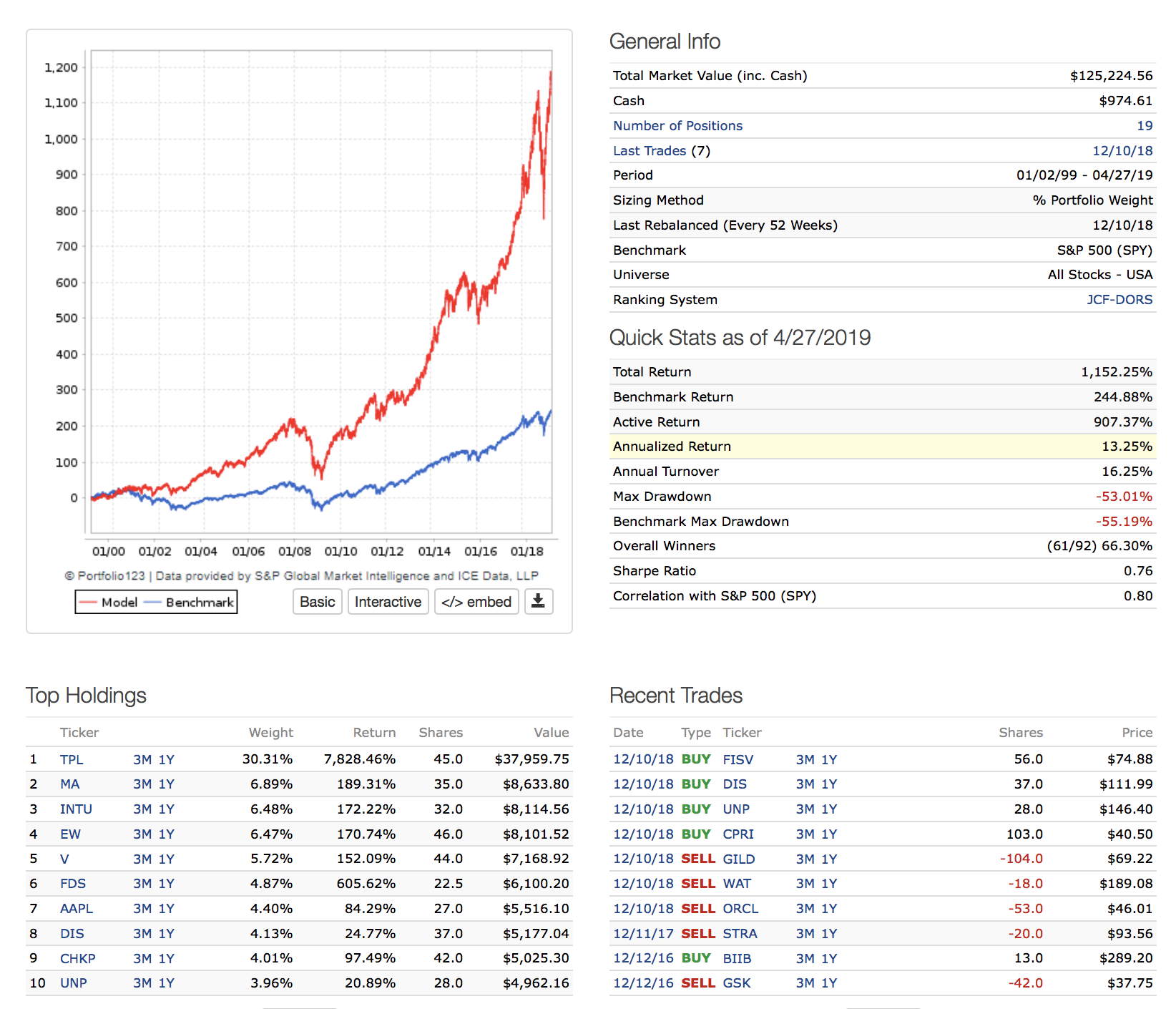

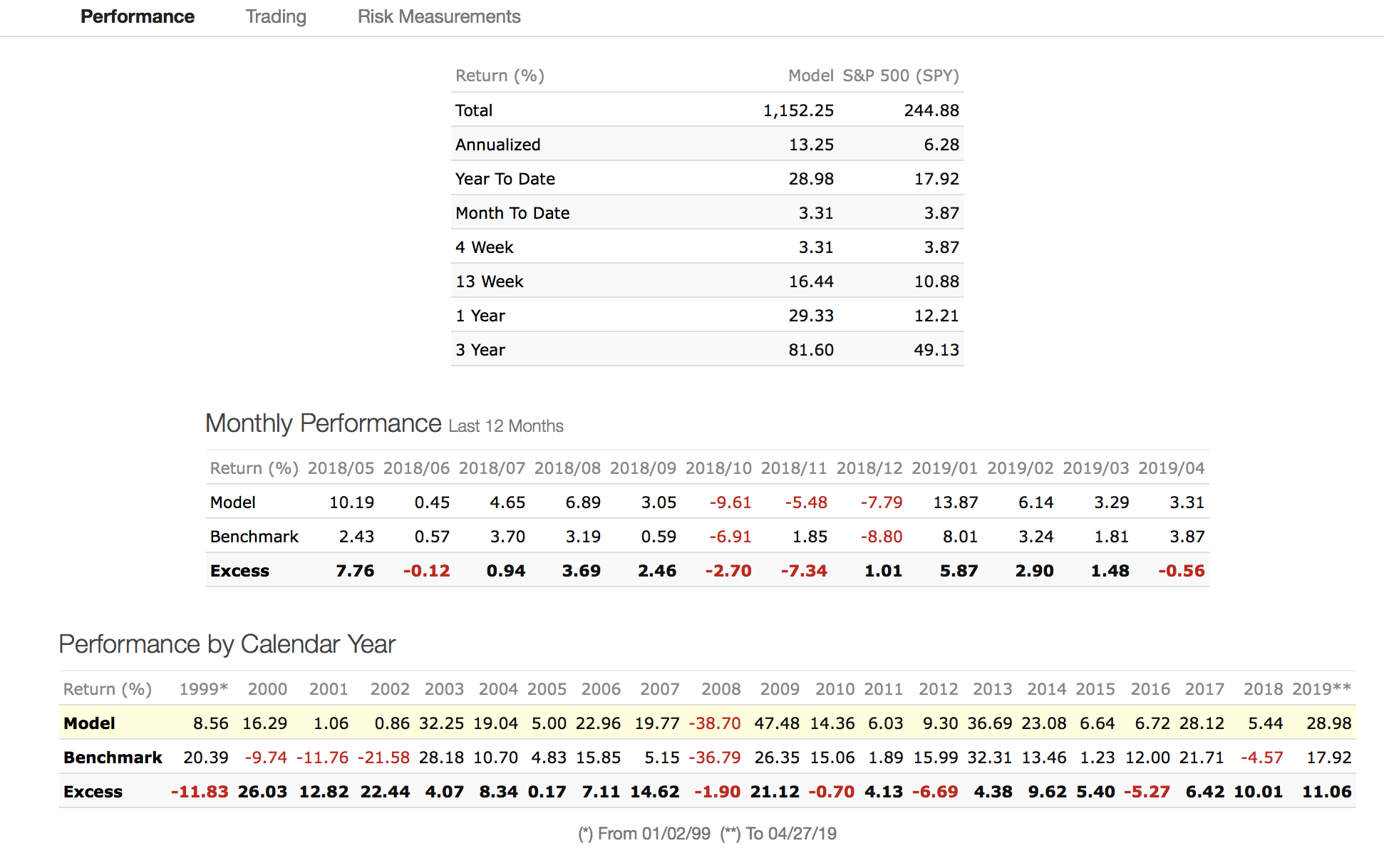

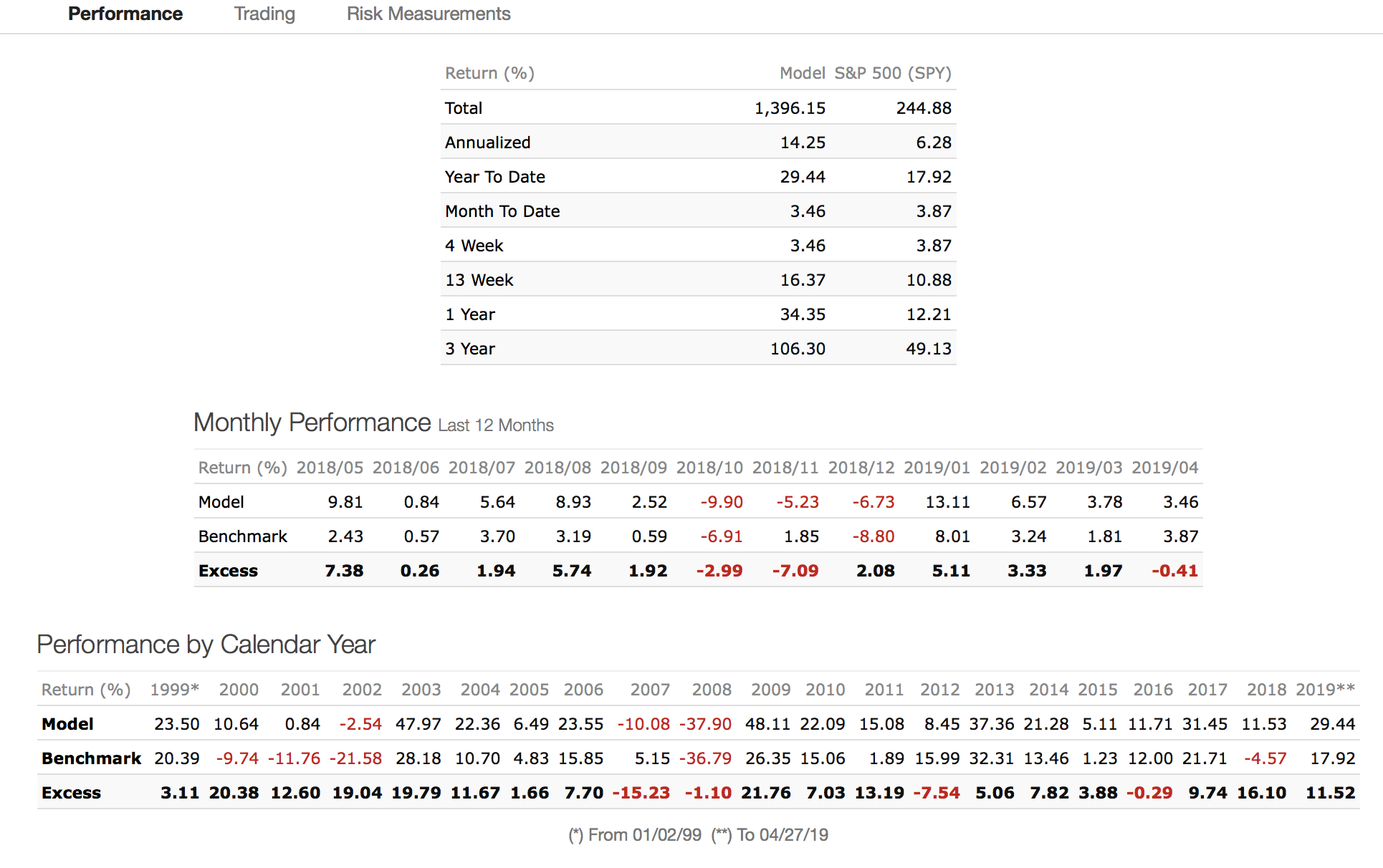

Primer sistema, con ranking de factores complejo. Si, la línea de abajo en azul es el S&P500:

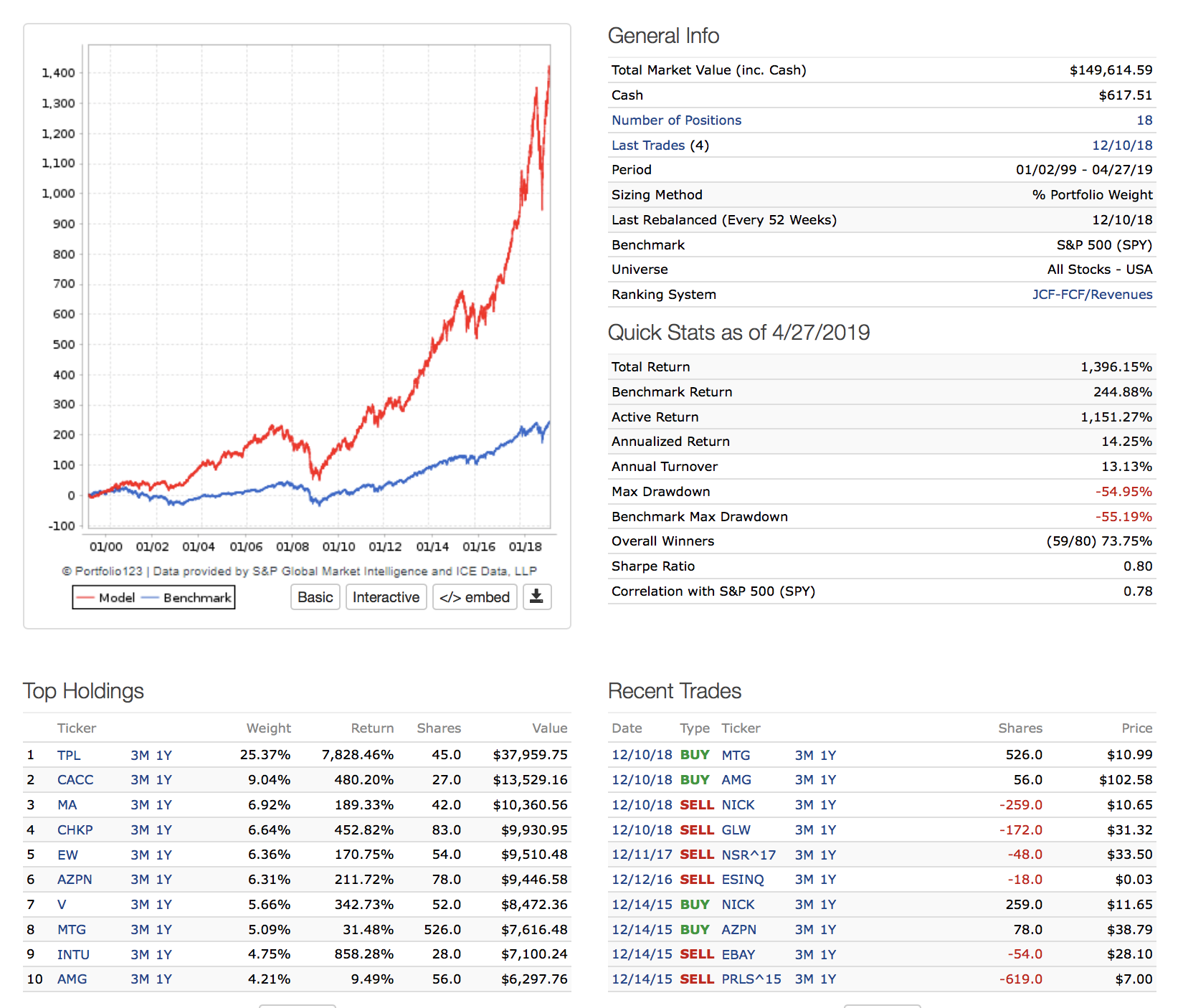

Segundo sistema, con ranking de factores simple. Si, la línea de abajo en azul es el S&P500:

LA CONCLUSIÓN

Sorprendentemente (ironía), una cartera compuesta por 20 acciones de empresas con altos ROE, ROA, ROIC, margenes netos amplios y que tienen la “costumbre” de recomprar acciones propias y controlar su capacidad para afrontar las deudas a corto plazo habría tenido un rendimiento superior al índice S&P500 de más de 7 puntos y habría multiplicado nuestro capital inicial por 10 durante los últimos 20 años.

En estos tiempos de PUMP AND DUMP constante a favor de la indexación por parte del Mainstream financiero amateur, que creo que en no demasiado tiempo va a acabar con MILES de deshauciados llorando en la cuneta de la vida con un resguardo de un fondo índice arrugado en la mano, tal vez sea hora de alguien diga la verdad:

Comprando buenas empresas tienes MUCHAS posibilidades de obtener mejores resultados que con un índice CIEGO que solo compra en base a la capitalización bursátil.

El futuro, igual que el pasado, NO ES ALEATORIO.

ACTUALIZACIÓN A 5' DE LA PUBLICACIÓN DEL POST: No se que pacha pero no puedo cargar las capturas de pantalla con la información complementaria en los comentarios, así que las voy a meter a continuación.