Este Post supone el tercer informe económico-financiero de Lingotes Especiales desde el ejercicio 2013. Lo cierto, es que muy a mi pesar, tengo el blog bastante abandonado por la falta de tiempo. Sin embargo, ante el importante volumen de visitas recibido en el último post a pesar de no ser una compañía muy popular para muchos inversores, los emails que estoy recibiendo pidiendo información o aclaración sobre diversos aspectos de la compañía y un mal sabor de boca que me dejó el último informe, donde considero que fui tremendamente injusto en el marco temporal de valoración de la compañía que supuso, no reflejar la realidad de su potencial junto a las importantes noticias que se están conociendo en los últimos tiempos,me ha llevado a compartir este informe con cada una de las personas que quiera leerlo.

Antes de entrar en materia, quiero advertir en este párrafo, que soy accionista de esta compañía, ya que durante los últimos 2 años he ido incrementando posiciones de manera sostenida. Por ello, es importante subrayar principalmente para aquellas personas menos experimentadas en el análisis fundamental que pese a ser lo más objetivo posible en cada uno de mis análisis por mi propio bien, la subjetividad goza de un papel fundamental en el análisis e interpretación de los estados financieros, así como en los escenarios y entornos planteados por lo que cada uno debe tomar sus propias precauciones a la hora de decidir sobre la posibilidad de invertir o no, ya que este informe EN NINGÚN CASO PRETENDE SER UNA RECOMENDACIÓN DE COMPRA y como he dicho, TENGO UN INTERÉS IMPORTANTE EN QUE ESTA COMPAÑÍA AUMENTE SU VALOR.

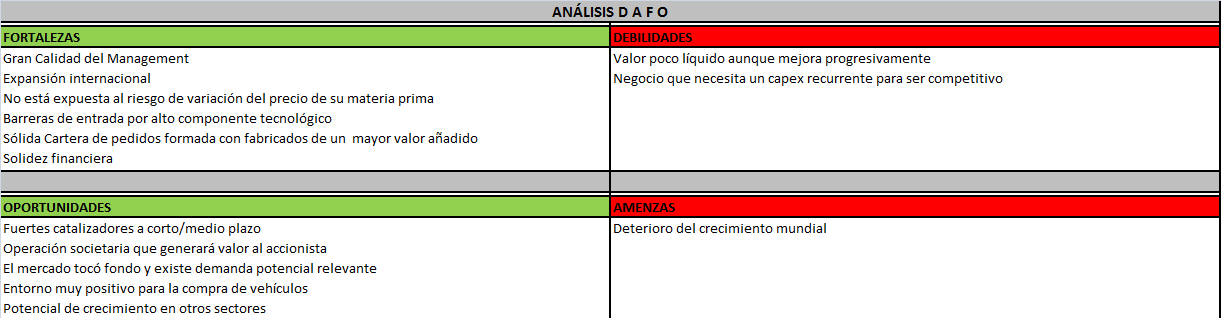

ANALISIS CUALITATIVO

Para quién no conozca a esta compañía, Lingotes Especiales,S.A. es una entidad con sede en Valladolid cuya constitución data de 1968 . Dedicada al diseño y fabricación de diversas piezas metálicas, tanto ferrosas como no ferrosas el destino principal de sus fabricados son los fabricantes del sector de la automoción establecidos en Europa (+90% sobre cifra de ventas), aunque vende a otros sectores industriales como gama blanca, agrícola, o electrodomésticos. Así mismo, es la entidad dominante de un Grupo mercantil delimitado por un perímetro de consolidación que incluye a otras 2 entidades , de las que Frenos y conjuntos ,S.A. es una sociedad dependiente sobre la que ostenta el 100% de su capital que mecaniza las piezas producidas por la matriz y donde desde el ejercicio 2014 se ha incorporado al perímetro Lava Cast Pvt, Ltd que replicará el mismo negocio en la India mediante la fórmula jurídica de Joint Venture, controlando inicialmente un 20% de su capital para posteriormente con la ampliación de la factoría en 2017 pasar a controlar un 50%.

El año 2012 fue crítico para Lingotes Especiales. En mi opinión nace una nueva compañía.

Aunque los efectos comenzarón a materializarse en fechas posteriores, bajo mi punto de vista, 2012 marca un punto crítico en la compañía, ya que durante este año comienza una exitosa estrategia basada en la mejora del mix de producto, mediante el incremento de la producción y venta de productos de mayor valor añadido, además de un gran esfuerzo comercial que permitió ampliar la gama de productos para poder ganar peso en sus clientes de entonces y abrir el abanico a otros clientes. Así mismo, culmina un ambicioso proyecto de I+D, quizás uno de los más exitosos de su historia, como es el "Disco Aligerado", que permitió disminuir entorno a un 25% el peso del disco de freno, mejorando el nivel de emisiones y consumo en el vehículo a la vez que consiguió mejorar la productividad por el retorno del exceso de material quitado a la pieza que es utilizado nuevamente por la fundición en el proceso de producción. Estos proyectos fueron patentados.

Es importante señalar que en función de la terminación de la pieza, LGT produce 2 clases de producto: “Brutos y mecanizados”. En el primer caso, una vez que la materia prima se funde en los hornos de su factoría y se moldea a petición del cliente se le entrega sin ninguna terminación adicional para que este la mecanice. En el caso de las piezas mecanizadas, LGT incorpora un importante valor añadido, ya que una vez que la pieza sale de la fundición, se manda a su filial Frenos y Conjuntos donde se realiza un serie de procesos, como el pulido, el taladro sobre la pieza para meter los tornillos o enclaves de sujeción al vehículo,el montaje de rodamientos o abs, y se pinta con una pintura especial formada por agua y aluminio que evita la oxidación y ayuda a mejorar la imagen del vehículo,… de tal forma que las piezas salen listas para montar. A LGT siempre le interesa vender piezas mecanizadas, porque le permite facturar un precio mayor por el producto, diluyendo su estructura de costes fijos, pues aumenta el grado de utilizacición de la capacidad instalada en la planta de mecanizado de su filial, y adicionalmente, con el proceso de mecanizado quita de media entre 2Kg y 2,5Kg de material por pieza que retorna de la filial a la fundición y permite aprovecharlo para fabricar nuevas piezas mejorando la productividad de la compañía.

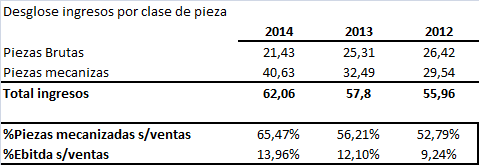

Sí nos fijamos en la relación de los ingresos de piezas mecanizadas sobre brutas y la rentabilidad operativa, vemos que cuanto mayor es el peso de las piezas mecanizadas sobre el total de los ingresos , mayor es el margen operativo de la compañía, lo que demuestra que la estrategía implantada de centrarse en productos de mayor valor añadido fue todo un acierto:

(en millones de euros)

Fuertes catalizadores a corto/medio plazo. (Oportunidad)

1) La recuperación del mercado del automóvil en la Unión Europa es un hecho como están demostrando los últimos datos publicados por la ACEA, esta recuperación va asociada a un ciclo económico expansivo, ( tímido todavía) , aunque no debemos olvidar que aún estamos lejos de aquellas fantásticas cifras de antes de la crisis.2) Demanda potencial importante para próximos años por las lamentables ventas llevadas a cabo en algunos países de la UE en los últimos años y que a día de hoy continúan como es el caso de España.3) Entorno ideal para Lingotes: tipos de interés muy bajos que abaratan el coste de financiación de los vehículos y fomentan el interés comprador , el euro en niveles muy bajos frente al $ que permiten fomentar la exportación de los vehículos fuera de la UE y que previsiblemente a medio plazo debería deteriorarse aún más por la subida de tipos que se espera lleve a cabo la FED. 4)Precio del Brent muy bajo,que implica una reducción de los costes logísticos y de componentes a los fabricantes de vehículos y de manteniendo a los potenciales compradores de vehículos.5) Expansión al mercado Indio, que en las próximas fechas inaugurará su primera planta fuera de España, y como luego explicaré será una de las regiones del mundo donde más crezca el mercado de la automoción en los próximos años. 6) Una próxima retribución al accionista llevada a cabo durante el mes de Octubre muy jugosa como luego demostraré que dejará una rentabilidad neta de un 10% en relación al dividendo en especie entregado y a la dilución neta generada por las nuevas acciones puestas en circulación.7)Fuerte cartera de pedidos para los próximos años y lo más importante, cartera formada por productos de un mayor valor añadido que debe traducirse en mejoras de márgenes.8) Posibilidad de iniciar una interesante penetración en otros sectores industriales como luego detallaré, que permita crecer y sobre todo disminuir el riesgo de mercado al poder diversificar su cifra de negocio. 9)Mejora de la liquidez de la acción en próximos trimestres por diversos motivos, como la operación de Ampliación y Reducción de capital que explicaré posteriormente, mayor seguimiento de las casas de análisis como demuestra el inicio de cobertura de Bankinter que dará publicidad a la acción y como no, a la entrada desde hace unos meses de uno de los gestores más importantes de este país que adquirió para su fondo de inversión un 2% del capital y que permitirá dar una mayor visibilidad a la compañía.10) El posible Tratado de Libre comercio entre EEUU y UE que según la asociación automovilística alemana podría fomentar las exportaciones desde las fabricas alemanas al mercado americano en más de un 20% adicional en este pais, y daría una mayor oportunidad de venta de manera indirecta a Lingotes Especiales para poder penetrar en un mercado que se antoja fundamental .11) Empresa con un apalancamiento operativo muy alto, lo que supone, sí pensamos que es una empresa que se encuentra en pleno crecimiento que su beneficio neto debe crecer proporcionalmente mucho más que su cifra de negocio ya que el peso de los costes fijos en su estructura de costes es importante, por tanto, como luego explicaré podría ser factible llegar a cifras que a priori pueden parecer muy complicadas. 12) según mis cálculos desde el 21 de septiembre se ampliará en un 30% los pedidos de discos de freno y volantes de motor que LGT produce para el Renault kadjar como resultado a la ampliación del tercer turno de producción en la factoria de Palencia donde se fabrica este vehículo.

Gran calidad del management de la compañía con fuerte orientación a retribuir al accionista desde su origen. (Fortaleza)

Sin lugar a dudar es uno de los mejores management del mercado continuo. Del Consejo de Administración tenemos que destacar a los dos consejeros con cargo ejecutivo que llevan las riendas de este Grupo, D.Vicente Garrido y D.Felix Cano que están demostrando junto a su equipo directivo una excelencia en la gestión, dotando al Grupo de una nueva dimensión que en mi opinión puede suponer llevarle a cotas inimaginables hace apenas 3 años, para ello, han continuado con el proceso de internacionalización comenzado hace ya bastantes años, han ampliado la gama de productos que les ha permitido incrementar el peso en los clientes actuales y llegar a otros nuevos, focalizando adicionalmente su estrategia en la fabricación de productos de mayor valor añadido que está repercutiendo en una mejora de márgenes, además de comenzar a penetrar en otros sectores de la industria con objeto de volver a ganar un cierto peso en su cifra de negocio como antaño, sin olvidar la eficiencia a la hora de asignar capital como demuestra los retornos medidos en término de productividad que han obtenido en las inversiones de los últimos años.

En 2014 la retribución a los miembros del Consejo de Administración( 10 miembros) se cifró en 640K, de estos 290K fueron como salario por la relación de alta dirección de los 2 cargos ejecutivos, 30K como dietas y 320K fue como retribución variable. La retribución variable supone un 8% de los beneficios netos, siempre que se distribuya un mínimo del 9% sobre la cifra de capital social. Tomando como ejemplo los datos del ejercicio 2014 la parte variable supone un importante peso sobre el total de las remuneraciones (50%), lo cual en mi opinión quiere decir, que la retribución fijada por el consejo donde la parte fija es relativamente baja en comparación de lo que puede llegar a ser la variable, demuestra una política de retribución a los gestores orientada a la búsqueda de una absoluta alineación con los intereses de los accionistas, ya que al final para que estos señores/as que forman el Consejo de Administración puedan conseguir una excelente retribución, previamente yo como accionista habré debido obtener un excelente retorno de mi capital, bien mediante dividendo bien mediante el incremento del valor de mi inversión o bien medainte ambos conceptos como está ocurriendo últimamente. En mi opinión, un gestor debería siempre tener una retribución fija baja y una variable alta, con objeto de vincular su retribución a los logros obtenidos en su buen hacer y a la creación de valor a los dueños de la compañía que somos los accionistas. En mi opinión, totalmente acertada el sistema de retribución de los consejeros.

A continuación quiero destacar los siguientes hechos que demuestran la clase de management de la que estamos hablando:

a)En el año 2009 como medida ejemplarizante motivada por la grave crisis económica que asolaba la mayor parte del planeta, el Consejo de Administración renuncia a su participación en el beneficio correspondiente al año 2008, sin que ello afectase también al accionista, pues el dividendo lo siguieron pagando en ese año, lo que demuestra el ejercicio de responsabilidad y profesionalidad de los miembros del consejo de administración.

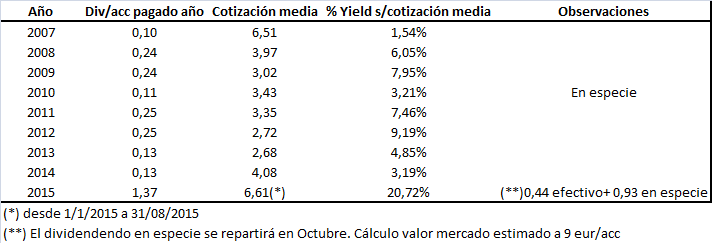

b)Visión del accionista como un proveedor, en este caso de capital, de ahí que consideren que el accionista es otro ente a retribuir, lo que conlleva una política de retribución mediante dividendo en efectivo principalmente, muy arraigada desde los orígenes de este Grupo y bastante interesante para aquellos inversores cuya estrategia está basada en el largo plazo:

c)Ya lo dije, en Junio de 2014 el Consejo de de Lingotes utiliza 4,4 mill de euros de la caja en comprar acciones propias, motivo? Caja Duero como socio permanente tiene que salir del capital por impedimento de Bruselas. Sí pensamos que LGT tenía al 31.12.2013 una caja bruta de 8,6 mill de euros, gastar el 50% en realizar autocartera podría haber parecido una locura en aquel momento, sin embargo, como aventuré nada más lejos de la realidad, ellos sabían perfectamente lo que hacían y lo que valía su compañía, hoy sólo puedo decir que invertieron 4,4 millones en comprar unas acciones que hoy valen cerca de 9 millones y que como voy a explicar nos las van a entregar de manera indirecta a nosotros, a los accionistas, por lo tanto nada que decir, más que felicitarles por tan brillante acción.

Ampliación y reducción de capital simultánea. Junta Extraordinaria del 16 de Octubre de 2015.A mi juicio una operación que generará mucho valor al accionista (Oportunidad)

He de reconocer que no me gustan las ampliaciones de capital liberadas, a pesar de que fiscalmente sean mucho más interesantes porque permite diferir la tributación del dividendo ante la agencia tributaria. Los principales motivos, es que aumentan las acciones en circulación sin genera ningún valor al accionista, y porque lo asocio (no siempre es así y habría que estudiar cada caso) a un quiero y no puedo, donde la compañía no genera el suficiente Flujo de caja para atender la retribución en efectivo que desearía. Pero esto ya digo, habría que ver cada caso, y es una opinión personal.

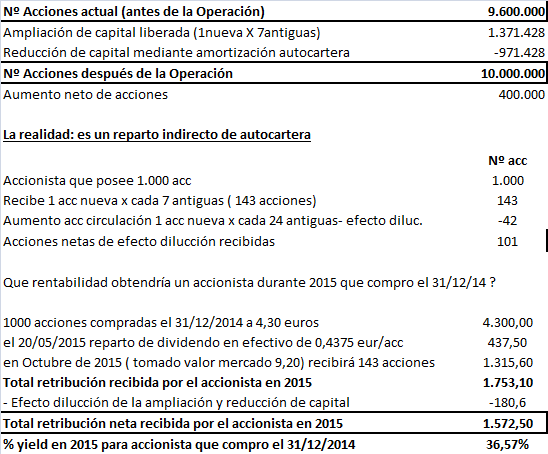

Pero aquí no estamos en este caso, en mi opinión esta operación de ampliación y reducción de capital simultánea es brillante, cuya previsible aprobación tendrá lugar en la Junta Extraordinaria del día 16 de Octubre de 2015. A continuación hago un pequeño esquema:

Mejora de la liquidez de la compañía que falta le hace:

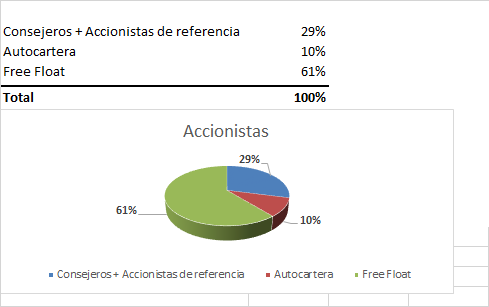

Distribución de las acciones antes de la operación:

Sí observamos el gráfico cicular de la izquiera, a fecha actual el 61% de las acciones son libre flotación.

Sí observamos el gráfico cicular de la izquiera, a fecha actual el 61% de las acciones son libre flotación.

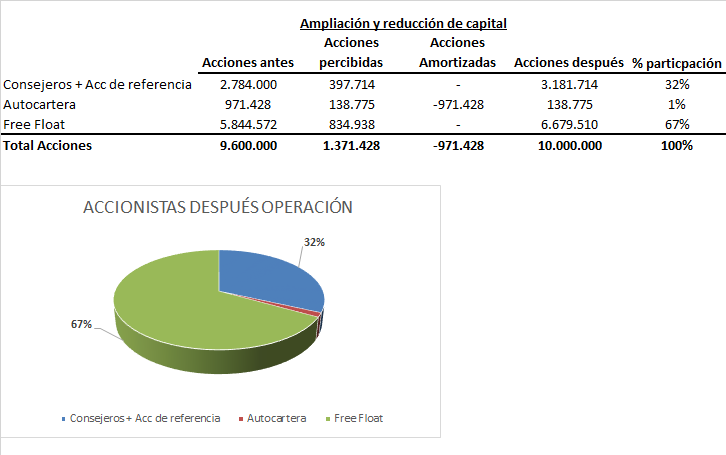

Sí nos fijamos en el cuadro inferior observamos que el Consejo de Administración de LGT con la operación propuesta, mejora la liquidez de la acción de dos formas: a) Directa, como resultado a 400k acciones nuevas puestas en circulación y b) Indirecta, ya que con la ampliación de capital y la amortación de la autocartera, lo que consigue es pasar de un Free Float de un 61% a un 67%, lo que supone que la liquidez que se gana en la acción es mayor a lo que realmente parece ya que antes de la operación existían 5,86 mill de acciones de libre flotación y después de la operación habrá 6,68 mill ( un 14% más). Por tanto, gran acierto por parte del management de la compañía.

Una vez visto que la operación genera una mejora de la liquidez del valor, vamos al segundo punto, que valor añadido me aporta a mi directa como accionista?

El primer pensamiento que me viene a la cabeza, es que sí vendiera ese paquete, seguramente tendría que venderlo fuera de mercado con un descuento importante penalizando la cotización de la acción y perjudicar mis intereses como accionista. Actualmente LGT tiene una autocartera formada por 971K acciones, esto supone que 971K derechos a percibir dividendo se repartan entre el resto de acciones según establece la Ley de Sociedades de Capital, por tanto, cada accionista está cobrando un porcentaje mayor del dividendo que debería según su participación en capital de la Sociedad. Imaginemos que la Sociedad hubiera vendido la autocartera, que pasaría? Pues que yo como accionista en lugar de cobrar 0,44 euros por acción en mayo, hubiera cobrado 0,39 euros por acción, es decir un 11% menos. Por tanto, con esta operación la Compañía se asegura que los accionistas vayamos a mantener la misma participación en el beneficio que antes, pero en este caso de manera definitiva, porque ahora vamos a ser directamente propietarios de las acciones, y no como antes que lo recibiamos de manera indirecta porque la propía compañía no puede cobrar su parte del dividendo que le toca.

A continuación se presenta un cálculo muy sencillo, tratando de mostrar la rentabilidad real medida entre el número de derechos a participar en el beneficio (acciones) que la compañía me da y el efecto dilucción de las nuevas acciones que se ponen en circulación. Se aprecia claramente que no existe apenas efecto dilucción porque la compañía a la vez que amplía el capital amortiza parte del mismo, pero amortiza su participación propia en el capital (autocartera), con este efecto, lo que se produce es un cambio de manos en las acciones de la autocartera, desde la compañía a los accionistas (de manera indirecta). Como se aprecia en el cuadro inferior, sí tengo 1.000 derechos a participar en el beneficio (acciones) voy a recibir 143 derechos más a participar en el benficio en proporción a 1 nueva x 7 antiguas, por tanto, tendré 1.143 derechos a participar en el beneficio (acciones, no derechos de suscripción), pero ojo, porque resulta que por esas 143 nuevos derechos que tengo a participar en el beneficio existirán otros 42 derechos nuevos creados a participar en el beneficio que antes no existían y que suponen que mi efecto neto sea realmente de 101 nuevos derechos. Por tanto en mi opinión, con esta operación recibiré una rentabilidad medida en término de derechos a participar en el beneficio de aproximadamente un 10,10%, ( 14,28% de las acciones recibidas - 4,2% por el efecto dilucción).

Situación del principal mercado al que Lingotes Especiales dirige sus productos.

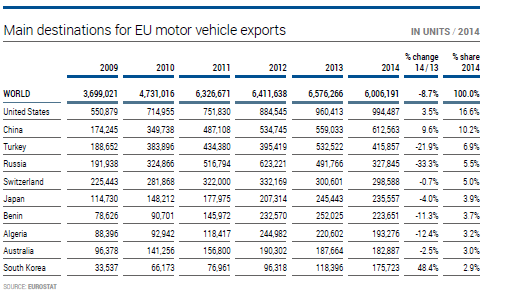

Como he comentado anteriormente, casi la totalidad de la producción de Lingotes va destinada principalmente a los fabricantes de vehículos instalados en la Unión Europea y Turquía, de tal forma que valoriza residuos metálicos que es su materia prima principal, para convertirlos en piezas de alto valor técnológico asociadas a las líneas de chasis y motor de los distintos tipos de automóvil; produce desde discos de freno que es su principal artículo, a tambores de freno,volantes de motor o platos de embrague, sin embargo, aunque decía que su principal mercado geográfico es la Unión Europea, no es el único, sí pensamos que la Unión Europea exporta 6 millones de vehículos al año, podemos concluir que Lingotes de manera indirecta está vendiendo piezas a todos los mercados geográficos del mundo.

Sí analizamos los datos del cuadro de la izquierda podemos observar como desde el año 2009 se han incrementado más de un 62% las exportaciones como resultado a la fuerte recesión que ha vivido el mercado de automóviles en la Unión Europea, y esto es muy positivo, porque con un euro depreciado respecto al dolar, y unas perspectivas a medio plazo a que esto se acreciente podemos prever una mejora en la evolución de las exportaciones en el corto y medio plazo.

Aquí es donde entra en juego el tratado de libre comercio con EEUU que podría llegar a buen puerto, y que según estimaciones realizadas por la VDA (la Anfac alemana) y proyectadas para el resto de paises productores podría darse un incremento de las exportaciones en la Unión Europea desde 1 mill de vehículo vendidos en 2014 a cerca de 1,25 mill, lo que supondría un 25% de crecimiento.

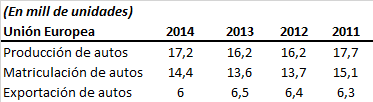

Según puede apreciarse en el cuadro de la izquierda, no es complicado predecir el incremento o decremento de la producción de autos observando la cifra de matriculaciones y exportaciones. Ante un escenario más o menos estable en las exportaciones de autos, incrementos en las matriculaciones como lleva suciendo ya muchos meses supondrán incrementos en la producción. Por ello, es importante, que sí las exportaciones bajan, las matriculaciones aumenten para permanecer estable la produción, y logicamente al revés, sí las matriculaciones disminuyen sería interesante incrementar las exportaciones para mantener estable la producción, y aquí es donde entra en juego la depreciación del euro, sí las matriculaciones aumentan como está ocurriendo y las exportaciones también pudieran hacerlo por el efecto divisa en los proximos años el incremento de la producción podría realizarse a un ritmo aceptable.

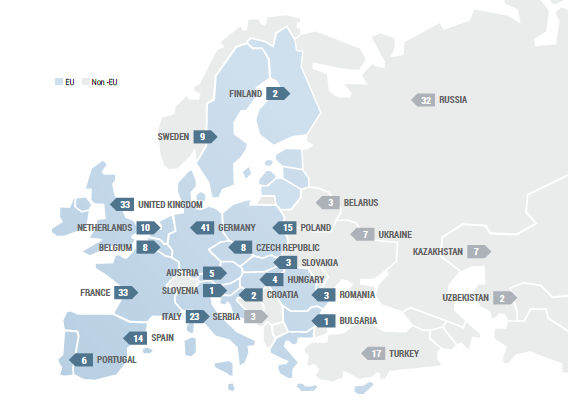

Según se aprecia en el mapa de la izquierda, existe una fuerte capacidad instalada en forma de plantas de fabricación de vehículos en Europa que en 2014 fabricarón 17,2 mill de vehículos de los 90 mill que se produjeron en el mundo (19%).

Me gustaría hacer mención a España en primer lugar, donde los fabricantes han realizado fuertes inversiones durante los últimos años que podrían llevar a producir en apenas 2 años 3 millones de automóviles, lo que supondría un crecimiento de más de un 15% desde los 2,6 millones que se espera fabricar este año 2015.

Así mismo, es importante destacar que durante los últimos años Europa del Este ha ido ganando atractivo en inversión de plantas productivas, como demuestra una noticia de hace apenas un mes, donde Land Rover publicó en un medio, que construiría una nueva planta en Eslovaquia que espera esté operativa en 2018. A mi juicio, no me extranaría ver de nuevo retornos de capacidad de producción a Europa, concretamente a paises del Este, como resultado al incremento gradual de los costes laborales en algunos paises como china.

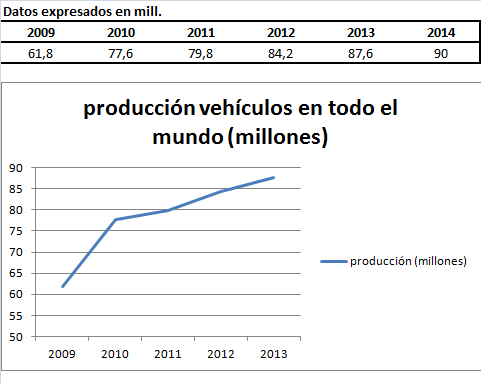

Según puede apreciarse, desde el año 2009 que fue sin lugar a dudas el peor año para el sector de la automoción en decadas fruto de la gravísima crisis económica, la producción de vehículos no ha parado de crecer, aunque en el año 2015 exista un ralentización por la situación de algunos paises que son importantes productores, como Brasil y Rusia que se encuentran técnicamente en recesión, o la paulatina desaceleración de China, nada cambia la visión de medio plazo de diversas organizaciones de fabricantes, que estiman que antes del año 2020 se habrá superado la barrera de los 100 millones de vehículos producidos en el mundo fruto del incremento de la pujante clase media y la mejora de las tasas de mototización en algunos paises que rozán lo absurdo a fecha actual.

Pero sí nos centramos en Europa, en mi opinión existe además un factor muy importante que debería fomentar a medio plazo un incremento sostenido de la producción de automóviles, y no es otra, que la fuerte demanda potencial a medio plazo que debería aflorar por la mejora del PIB fruto de la bajísima rotación de automóviles llevada a cabo por los consumidores y empresas durante los años de la crisis económica

(en unidades)

(en unidades)

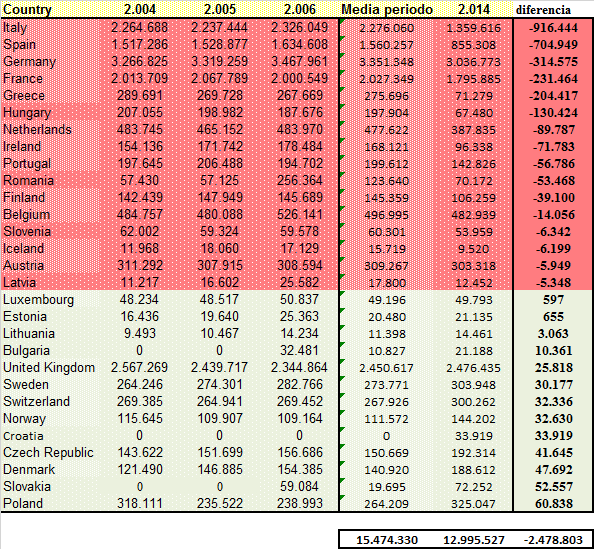

Sí seleccionamos la media de los 3 ejercicios anteriores al año del estallido de las hipotecas subprime y 2014 como el último año completo sobre el que existe estadísticas, observamos que entre los periodos tomados como referencia existe una disminución en las matriculaciones de turismos de 2,5 millones, un 16% menos de mercado. Con esto no quiero decir que se vayan a recuperar los 2,5 millones de unidades perdidas en el corto plazo, pero nos da una idea de la cifras de matriculaciones tan pauperrimas que se están produciendo a fecha actual.

Por tanto, es lógico pensar que el suelo de mercado se produjo en los años anteriores y deberíamos pensar en una evolución positiva del mercado a corto y medio plazo.

Matriculaciones de turismos en España. (en unidades)

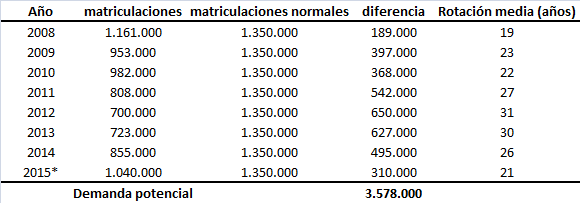

Sí nos centramos en España, la situación es ciertamente desoladora. Pensemos en que la cifra de ventas normalizada para un pais de la población y la renta de España rondaría los 1,35 mil de unidades anuales, sobre un parque móvil de turismos de unos 22 millones, se rotaría de media el coche cada 16 años. Pues bien, sí uno observa el cuadro podrá ver las increibles ventas del periodo acotado, donde en el año 2012 se vendieron 700K turismos, lo que supone cambiar el vehículo de media cada 31 años. Esta supone según mis cálculos, que existe una demanda potencial acumulada como resultado a los últimos 8 años de la crisis que superararía a fecha actual las 3 millones de unidades. Vuelvo a repetir, que se materialice esta demanda potencial progresivamente en los próximos años iría asociado a la recuperación económica, de tal forma, que el incremento del mercado de automoción debería ser superior al crecimiento general de la economía.

Como conclusión, podemos citar que el sector de la automoción en el mundo a medio plazo presenta buenas perspectivas de crecimiento como resultado a:

1) El incremento sostenido de la clase media principalmente en Asia, que debería impulsar adicionalmente las exportaciones desde la UE a este continente, lo que implicaría un aumento paulatino de la producción.

2) Existe una fuerte demanda potencial en Europa fruto de la grave crisis económica en la que ha estado inmersa nuesta región en años precedentes, y fruto de ello, es que el mercado de automoción europeo ha registrado tasas de matrículaciones pauperrimas que deberían ir mejorando de manera sostenida en los próximos años ante el fuerte envejecimiento del parque móvil europeo.

3) El tratado de LIbre Comercio entre EEUU y UE que podría ver la luz el próximo año, supondría en concreto para el sector de la automoción europea un buen impulso liderado por Alemania, que impactaría en las cuentas de Lingotes, ya una parte de la producción de LIngotes se dirige a las fábricas de aquel pais.

4) Fuertes inversiones de los principales fabricantes en España, que supondría un incremento de unas 400k unidades adicionales en la producción de vehículos a 2 años vista, y esto debería ser aprovechado por LGT como resultado a que España es su principal mercado con una cuota superior al 25% de sus ventas.

5) Existe mucho margen en algunas localizaciones del mundo por la baja tasa de motorización, por ejemplo, en la Union Europea la media es de 564 vehículos por cada 1.000 habitantes, mientras que India, China o muchos paises de África se encuentra por debajo de los 100 vehículos por cada 1.000 habitantes.

Por tanto, es relevante observar que un posible bache temporal que pudiera darse no debe impactar en nuestra visión de medio plazo.

Expansión internacional: Implantación en India y EEUU (Oportunidad)

Lingotes Especiales con objeto de convertirse en un proveedor global entrará próximamente de lleno en el mercado Asiático del automóvil con la inauguración de una planta propiedad de una Joint Venture (Lava Cast Pvt) constituida en la India con su socio Local Setco Automotive que producirá en una primera fase unas 25.000-30.000 tn y que para finales de 2017 cuando la segunda fase de ampliación de la factoría finalice aumentaría la producción hasta unas 50.000-60.000 tn.

La jugada brillante por otra parte que hace el management de Lingotes es la siguiente:

1ª fase, Lingotes se asocia a un socio local (Setco Automotive) que necesita hacer una rotación de proveedores en algunas familias de piezas por su alto coste y malos estándares de calidad. De esta forma Lingotes, adquiere apenas un 20% de capital y la mayor parte de la inversión la hace el otro socio (unos 15 mill). Con esto consigue que la producción esté vendida en el 100% de su cuantía a su socio Setco, y estudiar una vez puesto en marcha el negocio, que las cosas van bien y merece la pena acometer la ampliación de la segunda fase arriesgando muy poco dinero. Esto esta en el acuerdo de voluntades entre ambos, la renuncia al proyecto por parte de Lingotes no supondría ninguna penalización.

2ª fase, Una vez que ha transcurrido entre 1 y 2 años y se confirma que las cosas van bien, es momento de que Lingotes mueva ficha porque considera factible ampliar la factoría, en este caso invierte su parte (unos 15 mill ) mediante una ampliación de capital dineraria obteniendo el 50% de la Joint Venture y asegurándose que el 35% de la producción total se encontraría vendida a su socio, mientras que el resto sería para satisfacer la demanda de los fabricantes de vehículos situados en aquel pais.

Respecto a su integración en los estados contables del Grupo, es importante revelar que LAVA CAST PVT se consolidará mediante el método de participación o puesta en equivalencia, por tanto, no agregará sus estados financieros sino que simplemente Lingotes Especiales se atribuirá en la cuenta de pyg consolidada el 50% sobre el beneficio neto de esta participada, figurando en la línea "resultado de entidades valoradas por el método de participación".

Porque la India?

La India fue el 6º productor mundial de automóviles en 2014 y crecerá a un ritmo medio del 13% en los próximos 6 años. Según el “Automotive Mission Plan ” del gobierno indio, el sector deberá representar el 10% del PIB, y exportar el 50% de los componentes allí producidos. El despegue del sector implica un desafío: La mejora en la calidad de los componentes para ajustarse a los estándares internacionales.

Adicionalmente existe una importante cuestión demográfica, donde se estima que la India superará en número de habitantes a china alrededor de 2022 según proyecciones contenidas en un estudio de la Onu.

Respecto a EEUU se ha mantenido contacto con la Agencia de Desarrollo de Carolina del Sur para establecer una planta de mecanizado en este país. Por el momento parece que la implantación se ha enfriado, pero siguen siendo optimistas de cara a un futuro de medio plazo.

El sector de la automoción es volatil y muy sensible al crecimiento económico (Amenza)

Las previsiones de crecimiento mundial se han reducido para el ejercicio 2015 a poco más del 3%. Existirá un crecimiento desigual entre distintas economías como resultado a la fuerte depreciación de las materias primas, que como norma general tendría un balance global positivo porque existen más países consumidores que productores. Aunque los principales mercados a los que se dirige la producción de Lingotes serían dos de los que mejor deberían compontarse como el mercado europeo (incluimos Turquía) que se está recuperando y próximamente Asia, no debemos obviar la ralentización en el mercado chino al que la UE exporta 600K unidades, el fuerte deterioro en ciertos paises de latinoamerica productores de materia prima o Australia ,cerca de su primera recesión en 25 años. Mención aparte merece Rusia a la que se exportó 327K en 2014 y que ha entrado en recesión desde hace algunos trimestres y su mercado automovilístico está hundido afectando a principalmente a las exportaciones desde las fábricas alemanas a aquel pais. Está por ver, sí el deterioro en las exportaciones a estas economías puede ser suplido por la exportación a otras regiones aprovechando la depreciación del euro y la gran calidad de los vehículos europeos que son los que gonzan del mayor prestigio en el mundo por sus estándares de calidad. Por tanto, deterioros del crecimiento económico supone una merma en la confianza del consumidor y un riesgo por la volatilidad y la ciclicidad de este sector.

Lingotes no está expuesta al riesgo de las variaciones de valor de su materia prima (Fortaleza)

Para muchas empresas, que la materia prima utilizada en su proceso de producción cotice en los mercados internacionales es un verdadero calvario, ya que representa un factor clave en la estructura de costes que no puede controlar y en muchas ocasiones tiene dificultad para trasladar el incremento de esta al cliente. Sin embargo, Lingotes Especiales repercute a sus clientes íntegramente la variación (tanto positiva como negativa) que experimente la cotización de su materia prima en los mercados internacionales , lo que supone eliminar un riesgo muy importante y asegurarse una cierta estabilidad en el margen sobre uno de los principales factores productivos.

Know How que supone importantes barreras de entrada a competidores, fruto de la fuerte inversión en I+D (Fortaleza) , pero es un sector competitivo que conlleva inversiones recurrentes (debilidad)

Este es un punto clave. Sí estás en una industria puntera en tecnología como la del automóvil, debes tener claro que la inversión en Investigación y desarrollo se antoja clave para seguir siendo competitivo. No en vano LGT de manera recurrente destina aproximadamente entre el 3,5%-4% de su cifra de negocio en esta área de I+D junto con el área medioambiental. Esto supone que LGT haya superado las exigentes validaciones y auditorias de los fabricantes de vehículos para poder ser un proveedor de referencia de estos. Para hacerse una idea de las exigencias de esta industria, los rechazos de piezas se miden por dígito de millón, lo que supone que no cualquier fundición y mecanizador de piezas pueda trabajar para el sector de la automoción.

LGT ha evolucionado de manera significativa a través de la inversión en I+D+I, sin ir más lejos ahora no solo es capaz de producir la pieza bruta, mecanizarla y montarla junto a otro componente, sino que además ahora es capaz de diseñarla y efectuar el test de validación, y los frutos han comenzado a llegar, en Agosto-14 se publica que IVECO asigna en exclusiva a LGT la producción de discos de freno de un producto desarrollado integramente por LGT frente a los principales competidores a nivel internacional. Pero esto no queda aquí, la inversión en nuevas instalaciones para trabajar otros materiales, la patente de un nuevo disco aligerado de freno con un peso de un 25% inferior, …. lleva a pensar en el futuro prometedor de esta compañía que espero se siga traduciendo en una continúa mejora del negocio en los próximos ejercicios.

Acción poco liquida (Debilidad)

Bajo mi punto de vista, es uno de los principales problemas. Las oscilaciones en los puntos de cruce son fuertes, y no es fácil tomar una posición decente en el valor sin subirla más de lo deseable, y en el caso de que se quiera vender con urgencia ante cualquier necesidad pues se vende, pero asumiendo que podemos vender muy probablemente a precios más bajos por el amplio rango definido entre las posiciones de compra y venta.

Afortunadamente esta situación está cambiando a pasos agigantados, ya que el volumen de negociación ha subido de manera notable en los últimos ejercicios y espero que con la operación simultánea de ampliación de capital y amortización de autocartera que va a suponer ampliar el free float de un 61% a un 67% y la puesta en circulación de 400K acciones adicionales la liquidez mejore de manera notable.

Fuerte potencial de crecimiento en otros sectores (oportunidad)

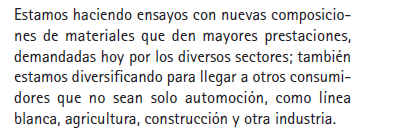

Quiero empezar este apartado extrayendo un párrafo de la carta del presidente publicada en la memoria anual de 2014:

Aunque parezca increible, hace muchos años el peso de otros sectores industriales en la cifra de negocio de LGT llegó a ser del 50%. Pues según manifiesta el presidente en el párrafo anterior, por fin veo un fuerte compromiso de ganar peso en otros sectores, aunque no sea fácil ya que Lingotes para alcanzar el punto de equilibro en la producción de una familia de piezas debe lanzar series de miles de unidades, lo que conlleva que solo pueda llegar a clientes de cierto tamaño. En cualquier caso, sí por fin consiguen ganar un peso más relevante en otros sectores y continuan creciendo de manera sostenida en automoción el futuro de este Grupo vallisoletano se presenta esperanzador.

ANALISIS CUANTITATIVO

CUENTA DE PERDIDAS Y GANANCIAS

Como resultado a una revisión de mis estimaciones, Lingotes Especiales mejoraría el resultado correspondiente al ejercicio 2015 respecto al cálculo anterior fruto de los siguientes factores:

a) Por un mayor peso de lo previsto inicialmente en la fabricación de productos mecanizados que incorporarían un mayor valor añadido y por tanto una mejora de todos los márgenes.

b)Fruto de lo indicado anteriormente, considero que el % de valorización del material desechado de los discos de freno en el proceso de mecanizado que reviertirá desde la filial a la fundición aumentará, y por tanto ,ayudará a que la compañía siga mejorando levemente su margen bruto por una mayor peso de materia prima valorizada mediante el propio proceso productivo.

c)Pese a que ha habido un cierto deterioro de la situación macro a nivel mundial, y puede afectar a las exportaciones de vehículos desde la Unión Europea y por tanto ,a la producción para la segunda parte del año, considero que Lingotes se defendería muy bien por las recientes noticias que han salido en prensa. Desde el 21 de Septiembre Renault Palencia pondrá en marcha el tercer turno de producción del modelo Renault kadjar. Lingotes Especiales produce los discos de frenos y el volante de motor para este vehículo que supondrá pasar de una producción semanal que yo estimaba en unas 2.250 unidades hasta algo más de 3.000 unidades, lo que supone un incremento entorno al 35% de producción. Por tanto, considero que Lingotes tiene margen para compensar el deterioro macro que pudiera afectar a las exportaciones.

d)Las recientes inversiones llevadas a cabo en el ejercicio 2014 que tienen como objeto mejorar los ratios de calidad en los sistemas productivos, deberían contribuir a la reducción de los rechazos de piezas defectuosas por parte de los fabricantes , y posibilitar de esta manera continuar con la mejora de la productividad en el seno del Grupo.

e)Considero que el incremento de personal se realizará a un coste medio por empleado sensiblemente inferior al coste actual.

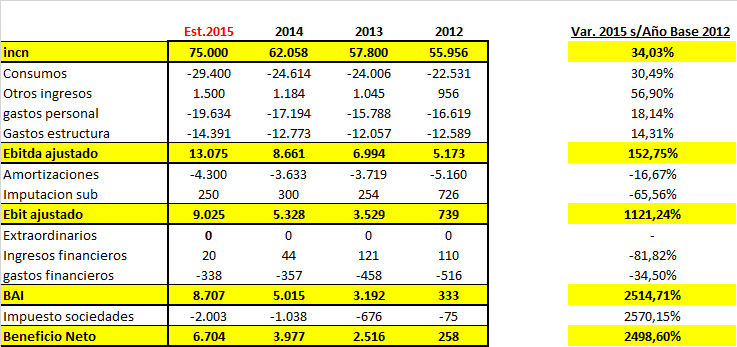

(en miles de euros)

Como indiqué al comienzo del informe, el año 2012 fue un año crítico por las importantísimas acciones que puso en marcha la directiva de LGT y que comenzaron a dar resultados en los siguientes ejercicios. Bajo mi punto de vista, ese año asistimos al nacimiento de una nueva Lingotes Especiales. Sí tomamos como referencia el año 2012 y lo comparamos con el cierre que espero para el ejercicio 2015 observamos como las acciones llevadas a cabo en cuanto ahorro de costes, mejoras de la productividad y un abanico más amplio de la gama de fabricados contribuirían a la mejora del mix de producto por un incremento en el peso de las ventas de piezas de mayor valor añadido, posibilitando junto al apalancamiento operativo, que la compañía con un incremento de un 34% en su cifra de ventas dispare su rentabilidad operativa y beneficio neto hasta incrementos del 153% y 2.500% respectivamente.

Sí analizamos brevemente la cuenta de pyg en términos porcentuales de la izquierda, observamos la contínua mejoría año tras año en cada uno de los márgenes de la compañía, pero lo más importante, es que esa mejoría se va acrecentando según vamos bajando por los escalones de la cuenta de resultados, hasta el último escalón, el más importante para el accionista: el benefio neto.

Por tanto, con un ciclo económico de cara o empresas que están expandiendo su actividad como es el caso de Lingotes, será interesante seleccionar aquellas que tienen un apalancamiento operativo más alto, es decir, las que mayor peso de gastos fijos sobre variables posean en su estructura de costes, ya que incrementos en la cifra de negocio se trasladarán de manera exponencial al beneficio neto, porque sus costes fijos o no creceran (esto es una utopia, o la teoría de los libros de análisis) o bien como ocurre en la realidad empresarial sí que creceran pero en mucha menor cuantía que su cifra de negocio.

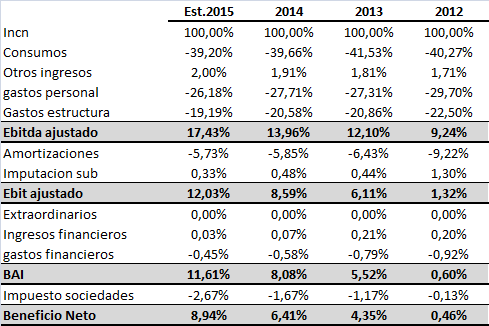

Sí observamos el cuadro anterior, el primer semestre del ejercicio 2015 supone el mejor periodo de los últimos 8 años en términos de rentabilidad operativa con un 16,38% de margen sobre ventas y un beneficio antes de impuestos de 3,8 millones de euros, representando una fortísima mejora respecto a nuestro año base comparativo 2012 y que debería continuar en próximos ejercicios.

(en miles de euros)

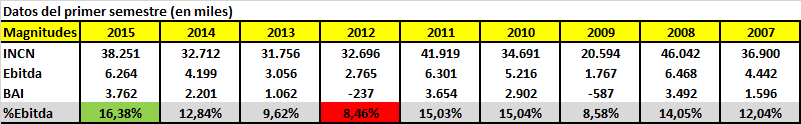

Una vez que la compañía ha decidido amortizar la autocartera, está claro que esta no puede considerarse como un activo financiero (equivalente de tesorería) como había estado considerando en mi anterior informe, ya que no va a obtener ningún flujo de efectivo mediante su enajenación, por tanto, he reclasificado esta partida como establece la normativa contable como un menor valor de los Fondos propios.

Una simple visualización del balance, nos permite observar que estamos ante una grupo en crecimiento, como demuestra el incremento producido en las partidas que componen el ámbito operativo y el pie del balance. Mención especial merece la disminución de las existencias, ya que probablemente no es que la compañía tenga menos unidades físicas en stock, sino que el coste medio de la materia prima no consumida o asignada a cada unidad de producto terminado o semiterminado que permanecen en el inventario debe ser mucho menor como resultado a las fuertes caidas en los precios de las materias primas en los mercados internacionales lo que ha supuesto que el coste de adquisción por unidad sea menor que en periodos anteriores. Así mismo, se aprecia que es un grupo con una estructura de balance muy sólida y equilibrada. No existe la partida de fondo de comercio en su activo no corriente, y eso es positivo, ya que en muchas ocasiones el fondo de comercio esconde malas compras de negocio, y origina una gran problemática para poder valorarlo al no existir precios de referencia en algún mercado activo. Su activo a largo plazo representa más de un 50% de su activo, destacando el inmovilizado material lo que nos indica que estamos ante una compañía de marcado caracter "transformador o industrial" y no comercial, lo que ya nos pone sobre aviso que debemos vigilar el capex de mantenimiento y la asignación que se haga del capital a nuevas inversiones, ya que la inversión en activo no corriente como maquinaría, instalaciones,.. supone por la cuantía y la naturaleza del activo inmovilizar una gran cuantía de recursos y cierta complejidad para rectificar una mala decisión tomada. Vemos que su activo circulante es muy liquido, donde al 30/06/15 la caja y los derechos de cobro representa un 80% , y como veremos a continuación y confirmirá el estado de flujos de efectivo ha mejorado de manera notable su capital corriente, principalmente porque sus deudas comerciales se incrementan en mayor médida que sus créditos comerciales, lo que significa que está obteniendo financiación gratuita adicional por la mejora en la gestión del circulante. Por el lado de las fuentes de financiación, poco que decir, fantástica estructura financiera, donde la mayor parte de las fuentes de financiación son de largo plazo, y lo más importante, con estos recursos financieros de largo plazo (Patrimonio Neto + Pasivo No Corriente) financia su activo no corriente y le sobra cuantía para financiar activos corrientes (Fondo de Maniobra +), lo que le otorga un gran posición de liquidez ya que transfoma en caja estos activos en menos de un año y sin embargo los recursos que los han financiado se devolverán en un periodo superior al año. Los Fondos Propios, con un peso de más de un 50% sobre el pie de balance demuestra un buen nivel de autofinanciación.

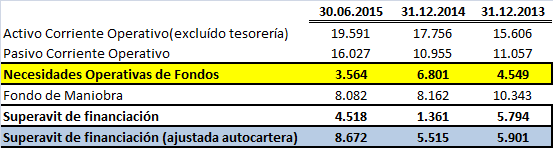

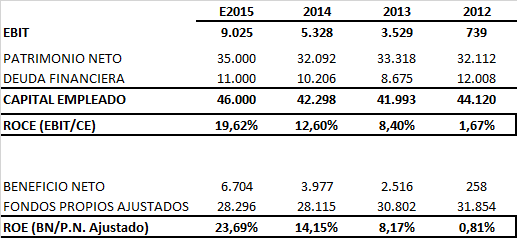

POSICIÓN DE LIQUIDEZ. (en miles de euros)

La compañía presenta superavit de financiación, lo que demuestra que tiene una buena posición de liquidez. Sí observamos la última línea donde se ajusta la autocartera, se produce un fuerte incremento del superavit de financiación en apenas 6 meses del ejercicio 2015, gracias a la buena gestión del circulante que ha conllevado obtener financiación gratuita de sus proveedores en más de 5 millones adicionales respecto a la situación del 31/12/2014 cuando la compañía demandaba unas necesidades de financiación adicionales de su activo corriente operativo de apenas 1,8 millones de euros, motivado entre otras, por una menor necesidad de financiar existencias, ya que como hemos visto anteriormente ,los precios de las materias primas han caido en los mercados internacionales, lo que ha supuesto que la compañía haya disminuido sus necesidades operativas de fondos en 3,24 millones y haya impactado de forma relevante en la generación de caja operativa como luego detallaré al analizar el estado de flujos de efectivo del primer semestre del ejercicio 2015.

La compañía presenta superavit de financiación, lo que demuestra que tiene una buena posición de liquidez. Sí observamos la última línea donde se ajusta la autocartera, se produce un fuerte incremento del superavit de financiación en apenas 6 meses del ejercicio 2015, gracias a la buena gestión del circulante que ha conllevado obtener financiación gratuita de sus proveedores en más de 5 millones adicionales respecto a la situación del 31/12/2014 cuando la compañía demandaba unas necesidades de financiación adicionales de su activo corriente operativo de apenas 1,8 millones de euros, motivado entre otras, por una menor necesidad de financiar existencias, ya que como hemos visto anteriormente ,los precios de las materias primas han caido en los mercados internacionales, lo que ha supuesto que la compañía haya disminuido sus necesidades operativas de fondos en 3,24 millones y haya impactado de forma relevante en la generación de caja operativa como luego detallaré al analizar el estado de flujos de efectivo del primer semestre del ejercicio 2015.

Según se aprecia en el cuadro de la izquiera, los mejores valores se presentan en el ratio más importante, que es, el de inmediatez donde se mide la caja contante y sonante en relación a las deudas de corto plazo.En este últio ratio se recomienda un ratio>0,30, y se aprecia que en los 3 periodos lo supera. Hay que destacar que los mejores ratios los presenta a 31.12.2013 ya que durante junio de 2014 la compañía utilizó 4,4 millones de euros de la caja en comprar acciones propias, lo que supuso a 31.12.2014 un fuerte deterioro temporal de los ratios de liquidez.

Según se aprecia en el cuadro de la izquiera, los mejores valores se presentan en el ratio más importante, que es, el de inmediatez donde se mide la caja contante y sonante en relación a las deudas de corto plazo.En este últio ratio se recomienda un ratio>0,30, y se aprecia que en los 3 periodos lo supera. Hay que destacar que los mejores ratios los presenta a 31.12.2013 ya que durante junio de 2014 la compañía utilizó 4,4 millones de euros de la caja en comprar acciones propias, lo que supuso a 31.12.2014 un fuerte deterioro temporal de los ratios de liquidez.

Por tanto, en virtud de lo indicado en los anteriores párrafos podemos concluir que la posición de liquidez es muy saludable.

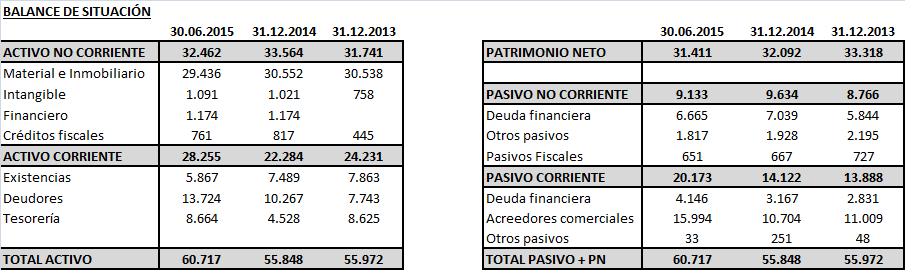

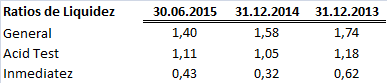

ESTADO DE FLUJOS DE EFECTIVO (en miles de euros)

Una de las características de Lingotes Especiales es la generosa retribución al accionista. Sin embargo, según se aprecia en la parte inferior del cuadro, la retribución que propone el consejo de administación y que finalmente se aprueba en la Junta de Accionistas es bastante prudente. La compañía durante el primer semestre de los tres últimos ejercicios generó un flujo libre de caja superior al pago del dividendo que suele llevar a cabo durante el primer semestre del año, concretamente en el mes de mayo, salvo en 2013 que tuvo lugar durante el segundo semestre.

Sí analizamos la generación de caja durante el primer semestre de los últimos 3 ejercicios, observamos que salvo el año 2014 como resultado al desembolso de 4,4 millones de euros utilizados en la adquisición de acciones propias, genera suficiente caja en su actividad ordinaria para cubrir sus inversiones y cumplir con la retribución a sus accionistas y acreedores financieros.

Sin lugar a dudas hay que destacar la generación de caja del primer semestre del ejercicio 2015, donde generó un flujo de efectivo de explotación de 9,1 millones de euros,(+174% vs 2014) fruto de una gran gestión del circulante y la mejora de la propia actividad.

En relación con lo indicado en el párrafo anterior, se aprecia como LGT durante el 1er semetre del ejercicio 2015 ha sido capaz de generar un flujo de caja de explotación de 24 euros por cada 100 euros que ha vendido, lo que supone un fuerte incremento respecto al ejercicio anterior, y esto es fundamental, porque demuestra la fortaleza y la salud de su negocio.

Por tanto, podemos concluir que lingotes es una buena generadora de caja, que se está acelarando en este último ejercicio y espero que continúe en los próximos ejercicios.

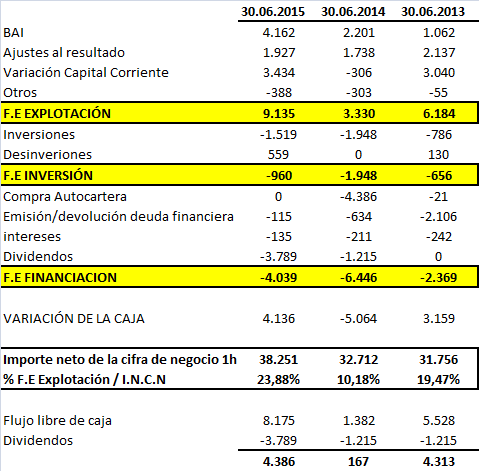

RENTABILIDAD SOBRE EL CAPITAL EMPLEADO Y FONDOS PROPIOS (en miles de euros)

Según se desprende del cuadro de la izquierda, la rentabilidad sobre el capital empleado ha mejorado de manera formidable desde el año 2012 hasta situarse entorno al 20% para el cierre del ejercicio 2015, lo que demuestra la buena marcha de la compañía, y la acertada estrategía impuesta por la dirección. Un Roce de un 20% significa que por cada 100 euros de financiación que devenga un coste, bien en forma de retribución al accionista o bien mediante el pago de intereses a bancos, puede obtener un retorno de 20 euros con la inversión de esos fondos prestados, por tanto, esta cifra tan alta nos indica que cuando la Sociedad inicie una inversión en su negocio, tanto los acreedores financieros como los accionistas de la compañía deberían estar muy tranquilos prestando estos recursos porque la rentabilidad que obtendrá LGT por esta financiación será muy superor a su coste efectivo, lo que redundará en una generación de valor al accionista.

Según se desprende del cuadro de la izquierda, la rentabilidad sobre el capital empleado ha mejorado de manera formidable desde el año 2012 hasta situarse entorno al 20% para el cierre del ejercicio 2015, lo que demuestra la buena marcha de la compañía, y la acertada estrategía impuesta por la dirección. Un Roce de un 20% significa que por cada 100 euros de financiación que devenga un coste, bien en forma de retribución al accionista o bien mediante el pago de intereses a bancos, puede obtener un retorno de 20 euros con la inversión de esos fondos prestados, por tanto, esta cifra tan alta nos indica que cuando la Sociedad inicie una inversión en su negocio, tanto los acreedores financieros como los accionistas de la compañía deberían estar muy tranquilos prestando estos recursos porque la rentabilidad que obtendrá LGT por esta financiación será muy superor a su coste efectivo, lo que redundará en una generación de valor al accionista.

Respecto a la rentabilidad de los fondos Propios, se aprecia una fantástica evolución desde el ejercicio 2012, situando la rentabilidad por encima del 23% para el ejercicio 2015.

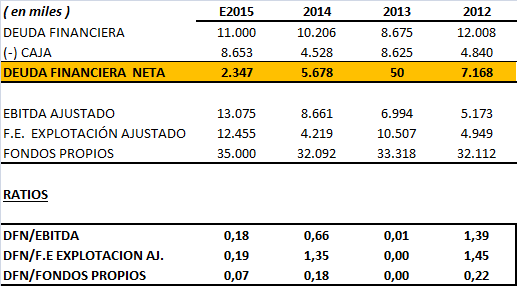

ENDEUDAMIENTO

En mi opinión, el endeudamiento es uno de los puntos claves que se debe valorar a la hora de invertir en una compañía. Durante mi vida he visto muchos ejemplos de negocios buenos que han acabado en un concurso de acreedores por mantener un grado de endeudamiento insostenible, y no olvidemos, que cuando esto es así, la empresa ya no depende de sí misma, sino de tus acreedores, basta un vencimiento de una poliza de crédito que no quieran renovar o una reestructuración en los plazos de deuda que no quieran acometer para entrar en situación de concurso de acreedores o precipitar una ampliación de capital para salvar a la compañía y detonar tu valor como accionista, porque no olvidemos que este tipo de ampliaciones de capital que se hacen a vida o muerte y conllevan un importante descuento sobre el precio de cotización.

Según se aprecia en el siguiente cuadro, su nivel de endeudamiento es realmente reducido, con el ebitda estimado para el ejercicio 2015 la compañía cubriría la totalidad de su deuda financiera neta y le sobrarían cerca de 11 millones de euros, pero sí atendemos al resto de los ratios detallados, obervamos por ejemplo, que por cada 100 euros de recursos propios, su deuda financiera neta asciende a apenas 7 euros. Atendiendo a la generación de caja operativa estimada para el ejercicio 2015, podemos concluir que con la generación del flujo de efectivo de explotación de unos dos meses pagaría su deuda financiera neta. Este bajísimo nivel de endeudamiento es importante principalmente por 2 motivos:

a) Porque la compañía goza de un margen importante para endeudarse, y esto en una empresa en crecimiento como es Lingotes Especiales no es poca cos

b) Con semejante grado de solvencia financiera, podemos prever que no existirá ninguna sorpresa desagradable en forma de ampliación de capital, que pueda diluir nuestro valor, ni si quiera , aunque lo pudiera generar como la ampliación cuyo destino sea la adquisición de un negocio, pues entiendo que una empresa que obtiene una rentabilidad sobre el capital invertido mucho mayor al coste efectico de financiarlo tenderá primero a pedir dinero prestado a los acreedores financieros que a los accionistas.

VALORACIÓN DE LA COMPAÑÍA.

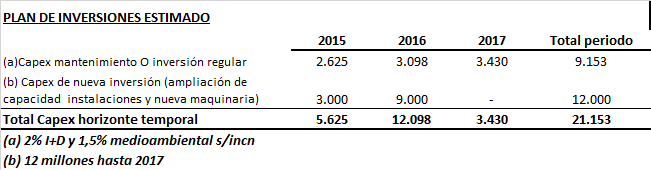

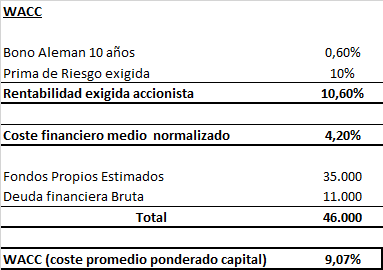

El método elegido es un descuento de flujo libre de caja con un horizonte temporal de 3 años + valor residual. He decidido, modificar el horizonte temporal respecto al anterior análisis, porque considero que excluyendo el valor residual estaba metiendo tanto margen de seguridad que lo que estaba consiguiendo principalmente era distorsionar el potencial de la valoración intrínsica de esta compañía.

He de aclarar que en el cálculo del valor intrínsico de la compañía no está incluída su reciente expansión de la India que como indiqué no supondrá agregación de estados financieros pues consolida por el método de participación.

Hipótesis consideradas:

1) Plan de Inversiones: Basado en declaraciones del presidente, donde indicaba una aceleración de las inversiones en los próximos dos años para adquirir nueva maquinaria especializada, dos líneas de mecanizado en Frenos y Conjuntos y una reforma de varias naves de la Fundición. Con objeto de cubrir posibles desviaciones sobre el presupuesto de inversiones, he considerado a la inversión recurrente del 3,5% sobre cifra de negocio en I+D y medio ambiente, capex de ampliación de capacidad, maquinaria y líneas de macanizado entre 2015 y 2016 de 12 millones adicionales, produciéndose el grueso de la inversión durante el año 2016. A continuación presento el siguiente plan de inversiones estimado:

(en miles de euros)

2) Tasa de descuento:WACC. He subido la prima de riesgo respecto al anterior informe como resultado a las peores perspectivas de crecimiento a nivel global, y he calculado el coste medio financiero en base a varios ejercicios con objeto de normalizarlo, porque considero que los costes de financiación están en niveles anómalos. Por tanto, la WACC se incrementa desde el 6% utilizado em mi anterior informe al al 9,07% utilizado en este.

3) He considerado unos incrementos importantes en la cifra de negocio para los ejercicios 2016 y 2017 , pero inferior a la estimación que hacia el presidente hace un mes en un medio de comunicación, donde preveía duplicar la facturación antes de 2018. Yo he considerado un 20% de incremento para el ejercicio 2016 y otro 17% adicional para 2017 situando el grado de cumplimiento en el entorno del 80% del importe previsto por el presidente, ya que considero que el deterioro económico global deber ser tenido en cuenta a la hora de realizar unas estimaciones más prudentes, aunque creo que realmente se pueden cumplir estas cifras en base a los siguientes párametros:

a) solida cartera de pedidos para los próximos años.

b)pedidos formados por piezas totalmente acabadas que incorporan un mayor valor añadido.

c) han recuperado clientes como las plantas de renault valladolid y palencia que hace muchos años que no trabajaban con ellas.

d) El modelo kadjar que supone una venta de 5 piezas por unidad, ha inciado una expansión en los mercados que le llevaría desde los 40 paises actuales a cerca de 70 de manera progresiva, y por la ttipología del producto parece que podría tener una gran aceptación.

e) Espero que paulatinamente LGT penetre en otros sectores industriales y no crezca solamente en automoción.

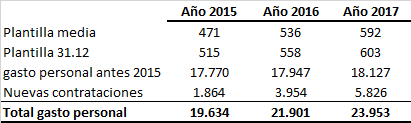

4)Gastos de personal: He considerado un incremento progresivo de personal desde los 515 empleados de 2015 hasta 603 empleados en 2017, de tal forma que durante 2016 se incorporarían durante el año otros 43 empleados y durante 2017 otros 45 empleados. Así mismo considero que las nuevas contrataciones se realizarán a un coste medio sensiblemente inferior a los actuales:

5) Otras consideraciones: El margen bruto debería ir mejorando levemente fruto del aumento de la productividad conseguido por las nuevas inversiones en maquinaria más eficiente, el gasto por amortizaciones se incrementará como resultado a las fuertes inversiones que se realizará LGT en construcciones, maquinaria e instalaciones. El tipo nominal del Impuesto de Sociedades en España se reduce gradualmente desde el 28% de 2015 hasta un 25% a partir de 2016, pero yo he considerado un tipo efectivo inferior porque pienso que LGT seguirá beneficiándose de deducciones en la cuota del impuesto situándolo de media en un 23% aprox. Respecto a la deuda, considero que LGT va a generar un flujo libre de caja de unos 24 millones en los próximos 3 años, adicionalmente creo seguirá pagando un dividendo del 50% del beneficio por lo que la salida de caja por divendos durante este periodo podría ser de unos 16 millones de euros y adicionalmente tiene que acometer la inversión de la india que según las noticias publicadas podría rondar los 15 mill, por lo que es muy posible que la compañía aumente su nivel de endeudamiento y de ahí que en 2017 haya incrementado el gasto financiero por la subida del endeudamiento y por el incremento previsto del coste de financiación, en cualquier caso la deuda financiera neta seguiría por debajo del 1x del Ebitda. Quedaría la duda sí invertirán en una planta de mecanizado en EEUU.