No soy fan de operar materias primas (commodities), pero hoy traigo una correlacción técnica interesante que se está produciendo en la Plata.

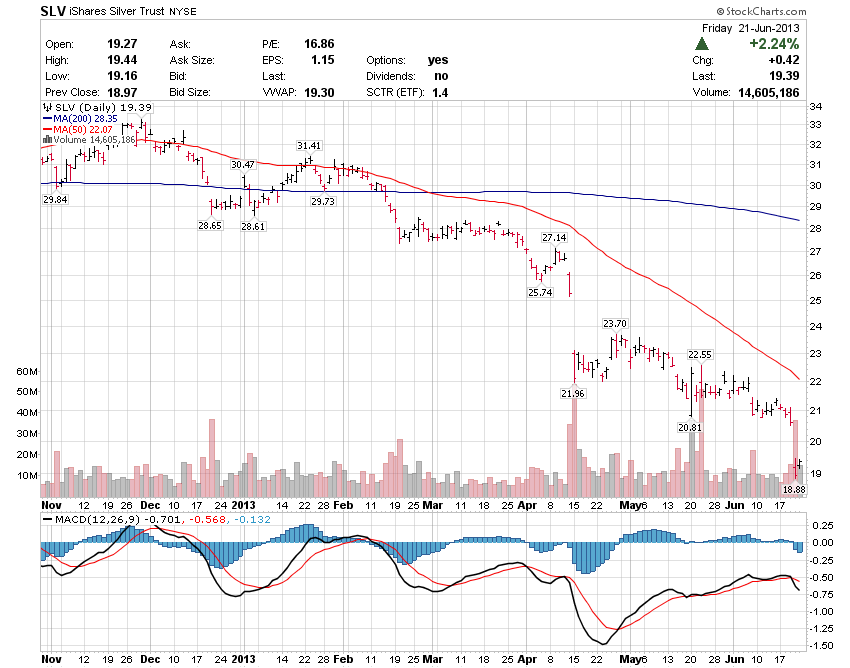

Veamos su gráfico, a través del ETF SLV. Podemos ver que la tendencia es claramente bajista.

Y veamos un gráfico de correlación, del que considero uno de los mejores blogs en esta materia (marketanthropology.com).

Vemos como el periodo Julio-Agosto podría ser un momento de consolidación, para a continuación iniciar un rebote, quizá en busca de zona de resistencias ($30-$35), asumiendo que el patrón técnico de la plata se repetirá.

De materializarse dicho rebote alcista, estaríamos hablando de una revalorización de la plata del 50% en un año.

Voy a proponer 2 estrategias para trabajar este posible movimiento de largo plazo.

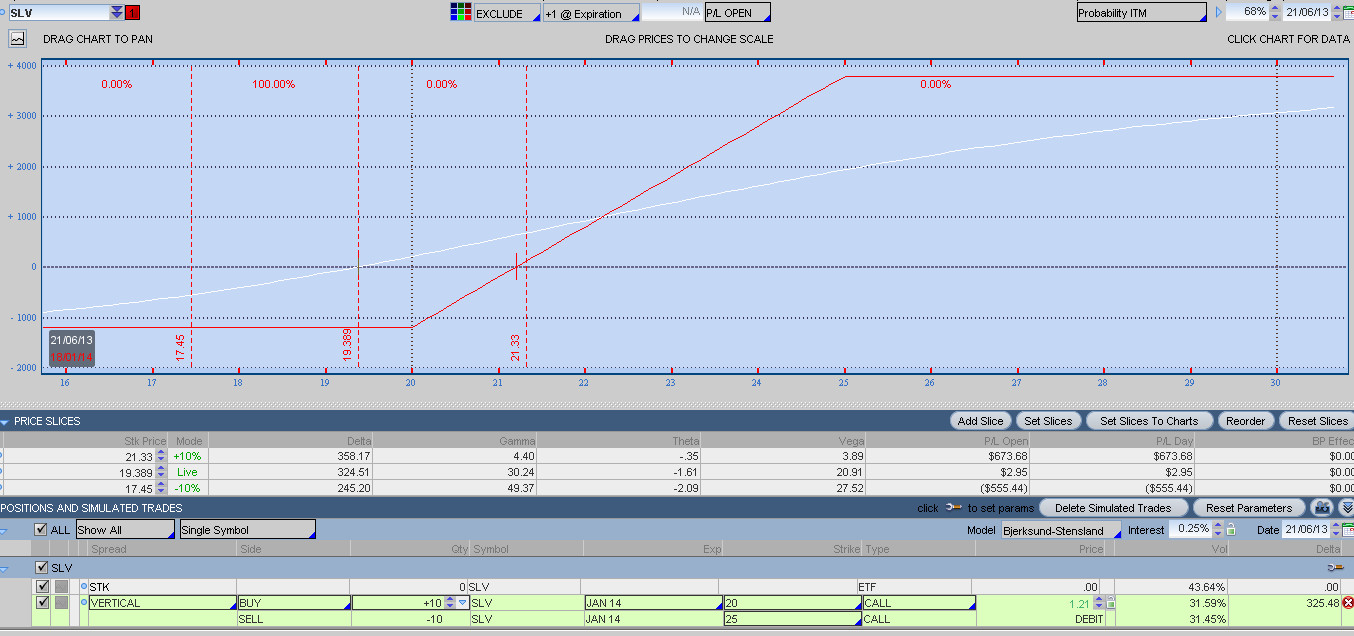

Estrategia #1 - Vertical Spread ATM

Una estrategia sería de más corto plazo, para trabajar un movimiento de reversión a su media de 50 sesiones (ahora en los $28), y que podría materializarse para Noviembre-Diciembre. Por ello, nos iríamos a una expiración de JAN14 (208 días).

Podríamos realizar el siguiente spread: BULL CALL JAN14 20/25 = LC JAN14 20 + SC JAN14 25 ($1.21)

Por ejemplo, 10x contratos serían $1.210 (que sería el máximo riesgo).

Si el precio llegara a la zona de $28, supondría un retorno de unos $2.500 = 106% (el máx. beneficio de la posición si la dejamos expirar, sería de $3760 = 210%)

El gráfico de riesgo es el siguiente:

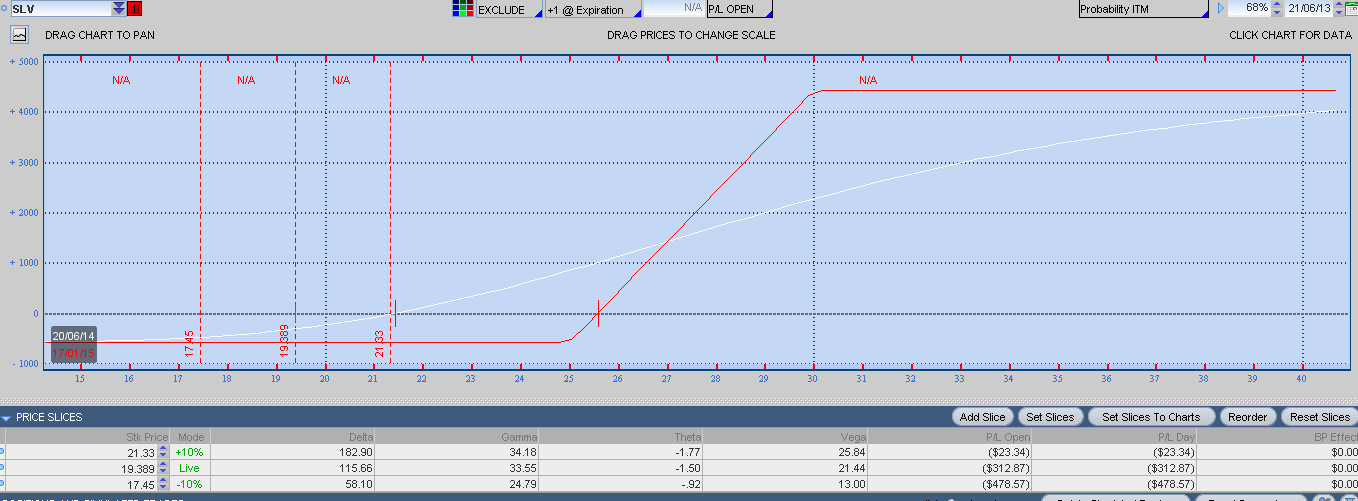

Estrategia #2 - Vertical Spread OTM

Una combinación con la estrategia 1 sería algo mucho más especulativo y agresivo, para trabajar ese posible movimiento anual que nos devuelva hacia la zona de los $35 ó $40, quién sabe.

Se trataría de comprar un vertical spread OTM con expiración JAN15 = LC JAN15 25 + SC JAN15 30 ($0.58)

10x contratos serían $580. Adjunto gráfico de riesgo.

Viendo los niveles de sobreventa en semanal y la fuerte zona de soporte entre los $15 y $18, no plantearía ningún ajuste. Se puede dividir el capital en 3 entradas para ir promediando en los próximos 2 meses.

Para los amantes de la plata y aquellos que crean que SLV estará a mayor precio de aquí a 6-12 meses, puede ser una interesante estrategia.

Como siempre, es tu riesgo y tu responsabilidad. Buen trading.

Disclosure: Long Vertical Spread en SLV.

SharkOpciones

********************************

Formación en Inversión y Trading con Opciones: Registro gratuito aquí

12.11.01_col.png?1392117277)