Si quieres recibir los últimos artículos en tu email y no perderte nunca nada,suscribete aquí.

Tiempo de lectura: 11 min.

En 2008, yo estaba estudiando en Montreal, y nuestro profesor de Finanzas Avanzadas nos pidió un trabajo de valoración de empresas. Y, de entre las miles de empresas que nos pudieron haber tocado... Nos tocó RIM.

Hasta 2008, RIM había tenido un crecimiento espectacular y, aplicando nuestros queridos modelos de Descuento de flujos de caja o por múltiplos, tras horas de arduo trabajo, obtuvimos nuestro resultado… 10 páginas. Múltiples hojas de Excel. Una bonita portada. Y un precio objetivo a 5 años entre 230-450$ (en ese momento creo recordar que estaba sobre los 100$).

¡Inversión inmejorable! Por supuesto, lo que debería haber hecho yo, como chicillo inteligente que soy era llamar a mi Trader y comprar todo lo que pudiese. Al fin y al cabo, lo decía el modelo, ¿no?

En realidad, recuerdo que me revolví sobre todo eso. Les dije a mis compañeros de grupo que eso era imposible. Que, aunque la compañía había crecido mucho y los análisis sectoriales a los que teníamos acceso le daban un futuro brillante, yo creía que RIM iba a morir.

Así que fui a donde el profesor y le dije que los modelos que manejábamos me parecían incompletos y que no estaban teniendo en consideración otros factores como la competencia u ocurrencias futuras. Ante tal osadía, mi Profesor me miró con ojos duros como el carbón y me dijo "Esto es lo que utilizan los mejores Bancos del Mundo. Ahora, haz el trabajo tal como os lo he pedido que no te voy a poner más nota por acertar o no."

Lo cual era una forma "amable" de decirme que dejase de molestarle, que él estaba ahí para dar clases y no tenía tiempo para niños arrogantes como yo; un "¡no vayas de listillo chaval!" en toda regla.

En cuanto a mis compañeros, su intención era sacar una buena nota y eso no íbamos a conseguirlo diciendo adiós al modelo y chupándonos el dedo para ver de donde venía el aire.

Así que al final seguimos el modelo, entregamos el trabajo y obtuvimos una A… lo que debería haberme contentado, ¿o no?

Porque claro, el problema, es que la realidad a veces te da en la cara y no puedes mirar hacia otro lado. ¿Sabéis cual es la cotización actual de RIM (a 4 años de entonces)? 17$

Ahora, yo podría sonreir y contaros que mis increíbles artes de la predicción me ayudaron. Que mi intelecto sobrehumano supo "escudriñar" el futuro y que por eso defendí mi caso a capa y espada.

Pero no. Como ya os he contado, yo mismo erré a lo grande con la valoración de las empresas. Y en este caso, creo que mi repulsa a esas cotizaciones de RIM vinieron porque soy un Apple Fanboy confeso (lo sé, pagaré por mis pecados en el infierno).

Sin embargo, nada de eso importa porque el caso y el ejemplo que quiero dar es triple:

-

Solo porque sea "la forma normal" de hacer las cosas, no significa que esté bien.

-

Solo porque lo diga el profesor o alguien de autoridad no significa que tenga razón (otro caso aparte es porque en la universidad, en vez de enseñarnos, nos intentan adoctrinar, pero eso es otro tema, para otro tipo de blog)

-

El futuro es INCIERTO. Y si aciertas, es por suerte, no porque tengas más visión que los demás.

Sé, sin embargo, que muchos os creeréis que sí existen personas con esa capacidad de predicción sobrehumana, con una visión clara y prístina sobre como va a ser nuestro futuro.

Veámoslo

Prediciendo el futuro

A los seres humanos nos encanta predecir el futuro. No entiendo a que vienen tantas ganas de saber lo que va a venir cuando la mayoría de nosotros no sabe ni lo que pasa con nuestras vidas HOY, pero bueno; dejemos en que es una cosa racial. De la Raza Humana.

Sin embargo, eso de predecir, no se nos da muy bien. Hay quien acierta de vez en cuando, pero saber distinguir el ganador del "charlatán" es como la ruleta del casino. Por mucho que quieras que caiga siempre en negro, las probabilidades dicen que , algunas veces, la bolita caerá en el rojo.

Lo que quiero decir es verdad que a veces, la gente acierta. Pero, amigos mios, ESO NO SIGNIFICA QUE ACIERTEN SIEMPRE. Ni que sean las mismas personas las que aciertan.

Y aquí no estoy hablando de los emprendedores que puede que monten una empresa y fallen y sigan intentándolo y al final triunfe. Porque es muy diferente la mentalidad de un "emprendedor" que pone su energía en una idea de negocio, que un especulador, trader o experto, que lo que intenta hacer es "predecir" un futuro incierto.

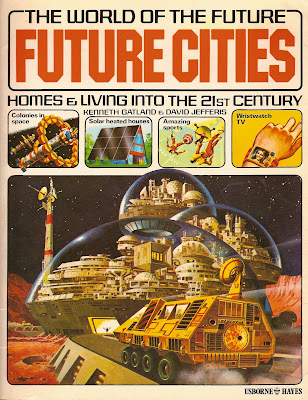

Por ejemplo, hace 50 años, había gente que creía que en el año 2.000, tendríamos colonias en Marte, Robots que atenderían nuestras necesidades y nuestros coches surcarían los aires. Fijaros en esta portada de una revista de los años 60, por ejemplo:

Y este no es el único ejemplo de erróneas predicciones tecnológicas.

Pero no ocurre solo con la tecnología. La política, siempre muy agorera cuando gana el contrario, tampoco es muy buena prediciendo el futuro (una de mis favoritas es el "porque la burbuja inmobiliaria no explotará nunca").

Y que decir de las veces que hemos "predicho" el fin del mundo en nuestra historia. ¡Suficientes para acabar hasta con las cucarachas!

Pero si hay una industria que ha hecho de la "bola de cristal" su centro neurálgico es, sin duda, la industria financiera. Toda la industria se basa en los estudios de "analistas" que estiman, para millones de compañías, sus ingresos futuros, sus gastos futuros, los gustos futuros de los consumidores, y millones de factores más… para luego dar un numérico y decir, "Creemos que van a ganar esto".

Estos "expertos", apuestan ingentes cantidades de dinero después de "predecir" miles de factores, todos ellos cambiantes y desconocidos. Leamos por ejemplo, una definición de este proceso "técnico" tal como lo define la Investopedia:

"Many analysts will incorporate top-down factors such as economic growth rates, currencies and other macroeconomic factors that influence corporate growth (…). To predict revenues, analysts estimate sales volume growth and estimate the prices that companies can charge for the products. On the cost side, analysts look at expected changes in the costs of running the business. Costs include wages, materials used in production, marketing and sales costs, interest on loans, etc."

Todos ellos factores "en el futuro", donde equivocarse en uno solo puede cambiar totalmente el resultado.

La "bola de Cristal" financiera

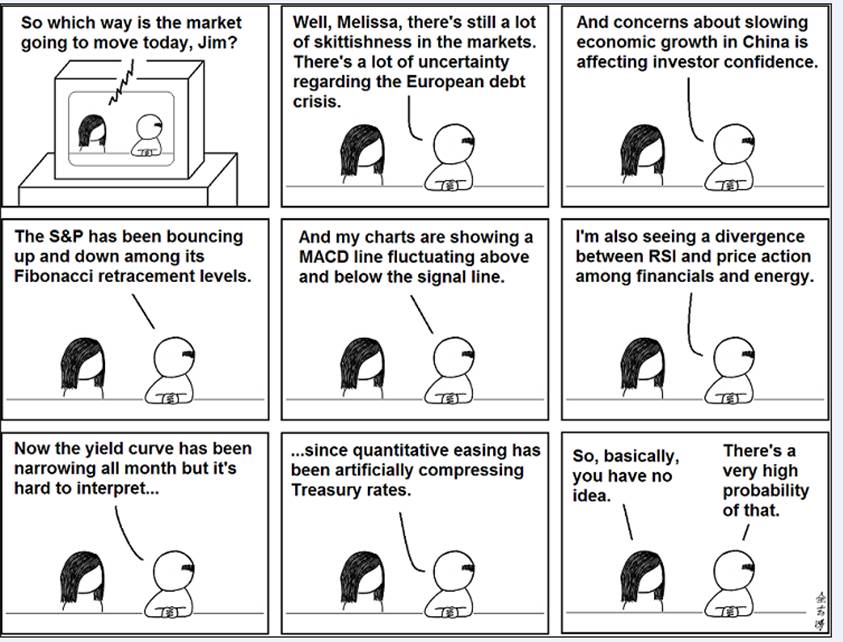

(Vía Gurusblog)

¿Queréis ejemplos? Haberlos, los hay a miles, pero como hemos empezado con RIM, hagamos una recopilación:

-

Primero, veamos la cotización de RIMM en los últimos 5 años, donde podemos ver una clara tendencia bajista... Pero eso solo lo vemos a toro pasado, por supuesto:

%2018.00.47.png?1328461285)

-

En Agosto 2008, la mayor parte de los Bancos de Inversión recomendaban comprar la acción, a pesar de haber bajado hasta los 100$ desde su máximo en los 140$.

-

Ya en Octubre 2008, Zacks decía que la acción volvería a los 100$, a pesar de haber bajado ya a los 60$.

-

Y algunos, por Septiembre 2010, aun la veían como una genial inversión a pesar de encontrarse en los 44$.

-

Y parece que, finalmente, en Diciembre 2010 empezamos a ver una división en Wall Street acerca de la compañía, el tema es, ¿A quien creer?

-

Y es que, los expertos nunca han sido muy consistentes con sus "recomendaciones". Mirad simplemente este resumen de las "recomendaciones", donde se ve la esquizofrenia predictiva en todo su esplendor.

¿Puede ser esto un caso aislado? Yo creo que no… miremos por ejemplo el genial desempeño de los fondos estrella seleccionados por MorningStar (el mayor "experto" en fondos de inversión del mundo). O, sin ir más allá de nuestras fronteras, observemos la presciencia de los adivinos españoles (solo un 12,5% acertaron que superaría los 10.500 puntos…).

Algunos, que aun no os lo creeís totalmente, estaréis pensando: "Entonces... ¡Lo que tengo que hacer es ir cambiando de gestor/experto encontrando el correcto! JAJAJAJAJA. ¡Que listo soy! MUAJAJAJAJAJAJAJA (risa malvada)"

El problema, claro, es que ningún fondo de inversión o estrategia ha sido "siempre" la ganadora.

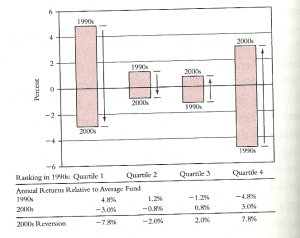

Por una parte, los fondos de inversión que durante un periodo tienen altas rentabilidades, no continuan con ellas en el futuro, como se puede ver en este gráfico (cortesía de inversorinteligente.es):

"los fondos de inversión que se situaron en el primer cuartil de rentabilidad en la década que terminaba en el año 1990 (4,8% de rentabilidad media), pasaron a ser los menos rentables en la década posterior, con una rentabilidad del -3%." (vía inversorinteligente.es).

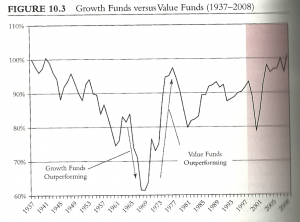

¿Y que pasa cuando comparamos estrategias de mucha solera como el Value y el Growth? ¿Hay alguna de ellas que sea mejor que la otra? Pues parece ser que todo depende del momento de la historia en el que te encuentres... y que ninguna supera a la otra de forma continua, tal como se ve en este otro gráfico (cortesía también de inversorinteligente.es):

¡Apocalipsis!

"¡Pero Alfonso! ¿De verdad no hay nada que hacer? ¿Ninguna manera de estar "seguros"? ... ¡Mama tengo miedo!"

A los seres humanos nos gusta estar "seguros". Queremos saber si esa inversión saldrá bien o no. Queremos saber si ese negocio irá bien. Para nosotros, ese futuro incierto debe ser algo concreto, algo "cuantificable". Y cuando ocurre algo inesperado, entonces queremos creer que alguien lo pudo predecir, y que los que no lo vieron era porque eran o bien idiotas o bien interesados.

Esto ocurre, sobre todo, con las "predicciones" económicas. Ya sean para estimar el PIB, como va a ir el comercio mundial, cuales van a ser las mejores compañías del año, que acciones van a subir, o cualquier cosa, siempre atribuimos mucha importancia y "certeza" a estas predicciones.

Pero, ¿Hacemos bien?

Poco después de volver de Montreal, estuve de prácticas en una importante gestora de Fondos de Inversión. Y lo que aprendí en mi corta estancia allí, me valdrá para toda la vida.

Verás, uno de mis trabajos allí era hacer comparaciones entre los fondos de la competencia y los nuestros. ¿Cómo habían ido? ¿Por qué habíamos ganado al fondo X ese día y al siguiente no? ¿Cómo íbamos en el Ranking de Fondos?

Cuando fuí a hacer esa primera comparación, mi encargada me dijo algo que nunca olvidaré. Me dijo: "Tu solo fíjate en que porcentaje de Renta Fija y Renta variable tienen los fondos que nos han ganado."

¡Oh yeah! Lo hice y era increible. Dependiendo del día y de la semana, los fondos que ganaban más o perdían más estaban perfectamente correlacionados con su % de Renta variable. Cuando era un buen día en el mercado de valores, entonces los fondos que tenían más renta variable estaban en lo más alto del Ranking. Y cuando no, bajaban.

Esto además era así también cuando miraba los Rankings anuales. Si había sido un año bueno para la Renta Variable (en 2009, como recordareis, fue el rally alcista en el segundo trimestre) entonces los fondos con mayores porcentajes salían ganando.

EL GESTOR APENAS IMPORTABA. Las acciones particulares apenas importaban. Lo que importaba, a pesar de la pasta que cobraba esta gente y del mucho tiempo que pasaban leyendo estudios de mercado y yendo a conferencias y con sus modelos, era como iba el mercado en general. ¿Qué estaba pasando?

Lo que estaba pasando es de lo que ya se habían dado cuenta en algunos estudios, como el famoso "Determinants of Portfolio Performance", el Asset Allocation, o Asignación de Activos, influye en el 90% de los resultados de una cartera de inversión.

En este estudio, se analizaron las "asignaciones de activos" de más de 91 fondos de más de 100 millones de dólares y se comparó sus rentabilidad efectivas respecto las rentabilidad de índices indexados en la misma proporción que la asignación de activos de cada fondo. Por ejemplo, si un fondo tenia un 60% en acciones americanas y un 40% en bonos; se comparaba la rentabilidad de una cartera "ficticia" en la que se invertía en fondos indexados del S&P500 y de Bonos del tesoro Americano y la rentabilidad real que había tenido el fondo.

Y así, los autores del estudio descubrieron que, tal como me dijo mi supervisora de la gestora de fondos de inversión, que la asignación de activos explicaba el 93,6% de los rendimientos de los fondos analizados.

Ergo... ¿De que servían las predicciones de los analístas? Para muy muy poco.

Como prepararnos para la incertidumbre

Señores, vivimos en un mundo incierto. Todos los intentos de "predecir" el futuro fallan estripitosamente cuando se les enfrente a un análisis riguroso y científico.

Dejar que nuestra vida e inversiones se guíen por estas predicciones es una temeridad. El futuro no está para intentar "ganarlo" o para "anticiparlo". Lo que importa es el presente y lo que podemos hacer nosotros aquí y ahora.

Porque es ahora, en el PRESENTE, cuando podemos tomar el control de nuestras vidas con nuestras propias fuerzas, usando el sentido común.

¿Qué podemos hacer entonces? ¿No hay ninguna manera de "asegurarnos" el futuro?

En general, las personas tienen dos reacciones ante la incertidumbre. O bien intentan predecir el futuro o bien deciden ignorarlo. Ambas estrategias (por llamarlas de alguna manera) son una carrera hacia al infierno. El que intenta predecir, porque acaba perdiendo más de lo que debería y el que lo ignora porque... bueno, porque ignorar la enorme bola que viene a por ti en plan Indiana Jones y decir "ya me las arreglaré cuando ocurra" no te va a salvar de ser salvaje y violentamente aplastado.

En vez de eso, debes primero reconocer que no puedes predecir el futuro y dirigir tus energías a convertirte en una persona "Todoterreno", te debes preguntar, ¿Que puedo hacer HOY yo para que no me afecte el futuro?

Hazlo lo mejor que puedas

La excelencia en lo que haces es la mejor forma de asegurarte una carrera laboral brillante.

Apple y otras grandes empresas como Google o Zara, no han triunfado por haber "predicho" lo que iba a ocurrir. Ellos proporcionan un servicio, y lo hacen mejor que sus competidores. De la misma manera, si quieres asegurarte un futuro laboral, la mejor manera que tienes de hacerlo es darlo todo. Pero no solo metiendo muchas horas y "esforzandote" mucho, sino formándote a ti mismo, pensando siempre en quien es el cliente y con actitud postiva.

La educación, por ejemplo, está demostrado que reduce la tasa de paro. Pero no solo hay que plantearse el "hacer un master"; muchas veces, la formación necesaria no está en ninguna universidad. Un libro sobre networking como "Never Eat Alone", o sobre negociación como "Diga no para obtener un sí", pueden ayudarte inmesamente (ya me pondré un día con este tema concreto...).

Anticípa tus gastos

Si hay algo seguro en tu futuro es que vas a gastar dinero. ¿En qué? Ese es el quid de la cuestión.

Por una parte, aunque no conozcas el futuro, sí sabemos, más o menos, lo que es probable que ocurra. Por eso, debes utilizar el Ahorro Dirigido para anticipar todos los gastos que puedas. El seguro del coche, tu futura casa, tus viajes... Cuanto más dinero anticipes, mejor preparado estarás.

Y, por otra parte, para prepararte para aquellos gastos que no se pueden anticipar, lo más necesario es tener siempre un colchón donde caerte. Ten preparado un fondo de imprevistos de al menos 6 meses de gastos,

Invierte para no perder, no para ganar... y acabarás ganando más.

Si quieres jugar a la bolsa y divertirte, hazlo. Pero ten siempre presente que, ante un futuro incierto, lo que necesitas es que tus ahorros estén invertidos en una cartera diversificada, con una asignación de activos acorde al riesgo que quieres asumir y a largo plazo.

Una estrategia que cumple estos requisitos es la Estrategia BogleHead, de la cual ya he hablado en otros artículos. Y otra, que está dando muy buenos resultados y que es más conservadora, es la llamada "Cartera Permanente", de la cual podéis encontrar más información aquí. Y si queréis tener acceso gratuito a una de las mejores guías de inversión que se han escrito, de Frank Amstrong, podéis obtener la versión española en este post de Rankia.

Con estos tres consejos, ya irás por delante de la gran mayoría de "credulos" ;) del mundo. A algunos os parece que es demasiado simple pero, lo que tenéis que entender es que, a la hora de la verdad, lo importante es saber que NADIE puede predecir el futuro. Ni tu, ni yo, ni Warren Buffet.

Y saber eso, e interiorizarlo en nuestras decisiones, nos ayudará a aumentar nuestro patrimonio y a ser mejores trabajadores y mejores personas.

|

Si quieres recibir los últimos artículos en tu email y no perderte nunca nada, suscribete aquí. Además, recibirás material exclusivo que no será publicado en el blog. Sin duda, ¡La mejor manera de leer ThinkingRich!

PD: Y también puedes ayudarme dándole al "Me gusta" de Facebook que hay debajo de este mensaje ¡Gracias por adelantado!

|