En 2000 surgían los CDO y los CLO, los primeros muy famosos de 2006 a 2008, donde se empaquetaban diferentes MBA en estos vehículo de titulización de deuda hipotecaría, y que se consideraban erróneamente como seguros y por lo tanto diversificados, realmente este argumento es falaz, puesto que estaban llenos de hipotecas subprime, y con un alto riesgo de impago, a su vez a partir de estos CDO se creaban CDO que contenían otros CDO, a estos CDO se le llamaban sintéticos, generando una burbuja que en cuanto el activo subyacente fallase haría caer como un castillo de naipes todos los CDO, contaminando desde los tramos de menor calificación, a los de mayor calificación.

En este caso tenemos un esquema muy simple de un CDO y un CDO sintético, la idea en un principio que se podría pensar que es brillante, degeneró y creó un monstruo que se llevó literalmente por delante el sistema financiero a nivel mundial, las respuestas de los Bancos Centrales como siempre en vez de proteger la economía real, dejando que el libre mercado purgue la basura que pervirtió el propio sistema y genero una burbuja de condiciones brutales, llevándose por delante familias, negocios,... Todo aquello que genera valor para la economía. +

Doblo la apuesta, rescató a los corruptos, que se aprovechan del sistema para enriquecerse de forma que roza lo ilícito, y doblar la apuesta con QE, ahora tenemos un QE ilimitado, hinchando aun más la burbuja. Pero esta vez dirigida a la deuda corporativa, con un nuevo vehículo de titulización básicamente similar al CDO y que contiene desde deuda corporativa y ABS, los CLO o Collateralized Loan Obligation, o en castellano Obligaciones de Prestamos Colateralizados o Garantizados.

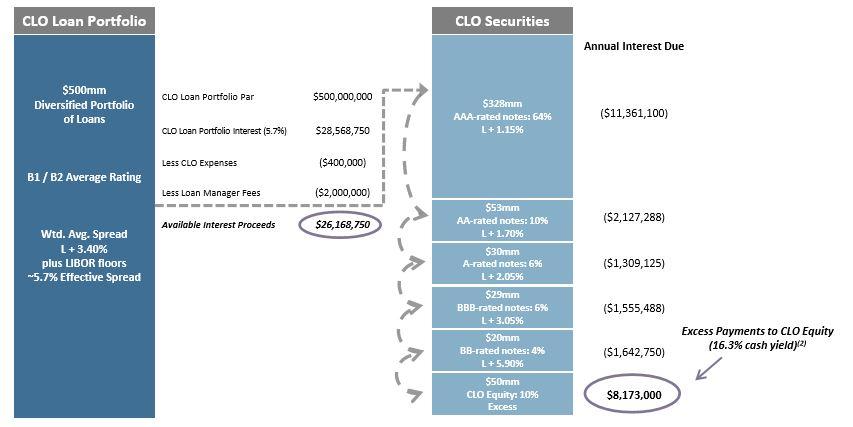

Fuente: Ares Management Co - CLO Primer

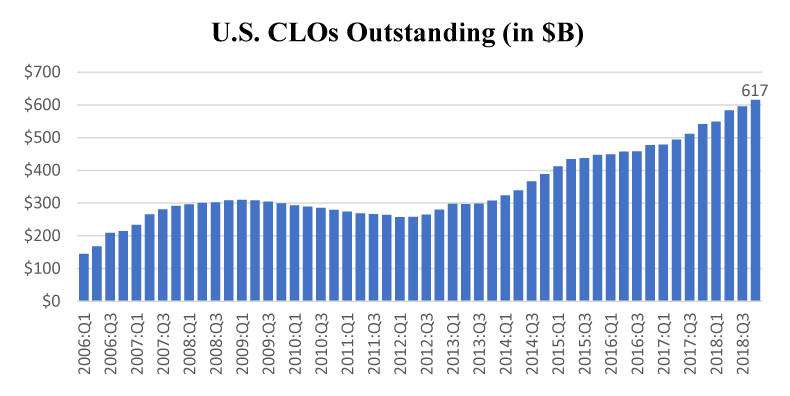

En este caso tenemos como se estructura, y no es más que otro tipo de CDO pero con deuda corporativa de prestamos altamente apalancados y ABS, estos han crecido al calor de los CDO que obtuvieron mucha popularidad durante 2006 a 2008, en 2012 fue cuando estos tipos de titulización tuvieron su auge, una vez que los problemas causados por los CDO se calmaron, y con unos tipos bajos que obligaba a todo tipo de entidad financieras a buscar interés, arriesgándose más de la cuenta y apalancándose de forma desproporcionada para adquirir todo tipo de activos de altísimo riesgo como los CLO.

Como vemos otra vez la misma historia, todo tipo de entidades financieras recurriendo a este tipo de activos para garantizarse rendimientos prometidos a sus inversores, en este caso los CLO constituidos en las Islas Caiman, y de dudosa transparencia, ya que no le afecta la ley Dodd-Frank y por lo tanto no están controlados ni por la FED ni la SEC, generan un riesgo de quiebra del sistema financiero potencialmente alta.

Un mercado que a finales de 2019 se acercaba a los 700.000 millones de dólares en una cantidad similar a lo que en su momento alcanzó los CDO 700.000 millones de dólares. Pero resulta que la estupidez del ser humano, le lleva a repetir los mismos errores una y otra vez, pensando que esta vez va a ser diferente, "que puede salir mal si en este caso hacemos lo mismo con los bonos de empresas, ya que las bolsas lo más probable es que sigan subiendo porque la FED suministra liquidez que mantiene los mercados a flote".

He aquí que nos encontramos en un momento Minsky, estos CLO altamente cargados de prestamos corporativos altamente apalancados, se han calificado como seguros es decir AAA, tenemos la misma historia, otra vez que con los CDO, como decía Minsky, cuando un inversor está tan endeudado que no puede devolver ni el principal ni el interés necesita que el precio de los activos suban para poder re-financiar sus deudas, lo que provoca que ante cualquier evento que desestabilice la economía, haga saltar por los aires el esquema Ponzi.

Hasta ahora el mantra era que una empresa estaba bien valorada si crece lo más rápido posible, no se valora si estas empresas realmente ganan dinero, con lo cual este tipo de ideología que se ha impuesto en Wallstreet, obliga a que las empresas crezcan muy rápido, aunque sea comprando otras empresas, o recomprando sus propias acciones, y el método más rápido es recurriendo a prestamos altamente apalancados.

Todo este efecto a sido alentado por Bancos Centrales como la FED que se han puesto a emitir liquidez sin parar para que el crecimiento de las acciones estuviese garantizado, y este tipo de crecimiento Ponzi de la economía financiera fuese sostenible, a medida que la FED iba retirando la liquidez el sistema empezó a generar tensiones, la subida de tipos provocaba que estos prestamos fuesen cada vez más caros, estaba claro que la tensión financiera apareciese tarde o temprano y eso ocurría el 17 de septiembre de 2019, con unas tensiones en el mercado repo ya conocidas, y un falta de liquidez, extrañamente alta, debido a todo el aplancamiento permitido por la FED para que el esquema ponzi de recompra de acciones y crecimiento de la economía en base a prestamos altamente aplancados no se parase, casos como We Work son un claro ejemplo.

Pero teníamos más, de China llegaban noticias preocupantes de un sistema bancario en la sombra haciendo aguas, y con las empresas triplicando las quiebras desde 2017, con un Banco Central de China recurriendo a sus reservas de dólares para poder financiar un sistema que se estaba cayendo a pedazos y que aún las consecuencias son patentes, de ahí viene que tengamos una escasez de dólares brutales, esto es lo que ocurre cuando toda la economía se basa en el sistema EURODOLAR, es decir; la moneda de reserva mundial en este caso el dólar.

Entonces llego el coronavirus que agravo todo, un sistema ya de por si frágil se ve aún más presionado, por los cierres totales de la economía, llevando a todo tipo de impagos desde hipotecarios, a los propios prestamos altamente apalancados que son los colaterales de los CLO, si estos fallan los CLO se caen a pedazos. Las consecuencias son instituciones financieras de todo tipo infectadas por un virus de deuda subprime otra vez, y que puede estallar en el futuro, la FED lo esta calmando con inyecciones de liquidez, en lo que parece una prorroga para posponer un problema mayor, el alto apalancamiento que drena liquidez y no va a desaparecer.

Es por ello que la FED esta comprando tramos AAA de los CLO, y posiblemente acabe por comprar tramos de peor calificación crediticia, ya que entidades de calificación crediticia como Fitch, Standart&Poors y Moodys van a rebajar a bono basura 1000 CLO en Europa y EEUU, lo que puede acabar por generar problemas legales graves, la FED se ha visto en una tormenta perfecta, prestamos altamente apalancados, no solo en EEUU, en la propia China también, esto ha generado una demanda de dólares brutales, por una parte las propias empresas altamente apalancadas y el propio sistema EURODOLAR escaso de dólares, llevando al balance de la FED a niveles desproporcionados.

Como vemos esto es insostenible, y como escribía Robert Triffin en su paradoja, un país en el cual su divisa es la reserva mundial, está esta obligada a suministrar liquidez de su propia divisa para sostener el sistema, esto obliga a que su balanza comercial sea negativa, y a gastar sin parar, esto puede conducir a varios finales alternativos, a que este flujo se pare y entonces el sistema quiebre, a que el país de divisa de reserva se endeude de tal manera que la economía y la divisa se destruya, o que el Banco Central de la divisa de reserva se convierta en el Banco Central Mundial y su divisa en la única moneda que se use de forma legal.

Esto aunque suene a teoría de conspiración no tiene nada de conspiración, son los escenarios finales posibles, y es aquí cuando cobra en su máxima potencia la guerra comercial de Trump contra el resto del mundo y sobretodo China por la batalla del deficit comercial. Ahora que cada uno especule porque nos encontramos en la situación actual de inestabilidad actual.

Es aquí cuando se plantean dos dudas, ¿ esta dispuesto todo el mundo a someterse a las directrices de un único estado? en este caso EEUU, ¿ y el propio EEUU esta dispuesto a financiar a su mayor rival China? La guerra comercial no es casual, ni en la situación que nos encontramos actualmente.

Lo que vemos no es más que las consecuencias de un sistema basado en crecimiento en base al apalancamiento, y la base de una economía en una moneda de reserva mundial que lo hace insostenible a largo plazo, y que conduce inevitablemente a la destrucción de la economía, la guerra comercial no es más que la consecuencia de las ineficiencias de un sistema creado para quebrar así mismo.

_col.png?1586639872)

_col.png?1603804364)