Los metales preciosos oro y plata, iniciaron una tendencia alcista hace algunos meses. Lo que parece una suave tendencia alcista puede convertirse en un crecimiento exponencial para finales de 2021.

Un análisis completo de Cyrille Jubert (para goldbroker) lo divido en tres partes, que ha ido publicando desde Junio de 2019 con un acierto total hasta ahora. Como se puede ver, el autor proporciona una hoja de ruta marcando los puntos de giro, con lo que se puede seguir para comprobar su acierto.

Además completa su análisis técnico con una profunda comprensión de las fuerzas que mueven la cotización de los metales y su relación con los movimientos de los bancos centrales.

Aunque ha publicado otros informes, empiezo su relato con el análisis publicado el 24 Junio 2019.

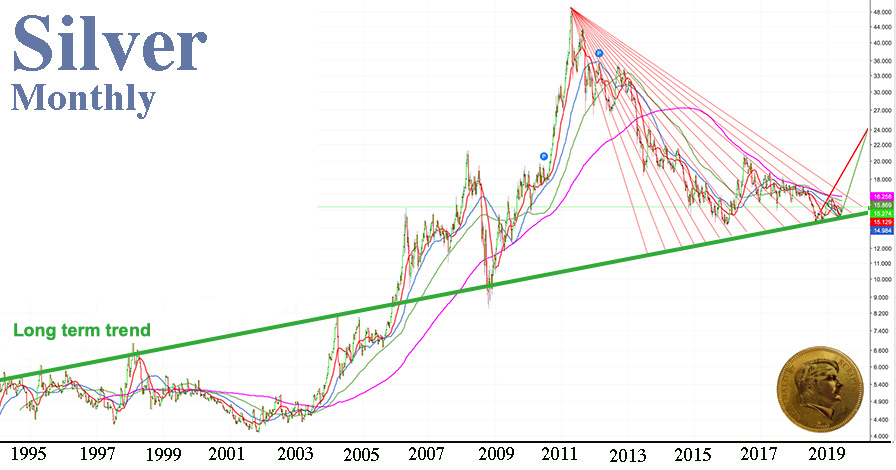

Después del punto bajo a principios de septiembre, la plata comenzó una primera ola de ascenso, antes de recuperarse lógicamente de regreso a la línea de soporte baja.

El 1 de diciembre, cuando el mercado de valores colapsó, la plata comenzó su segundo tramo hasta que tocó la resistencia dos veces, si no tres.

![]()

El 28 de mayo, la consolidación de la plata en forma de cuña descendente terminó con el retroceso del ventilador Fibonacci, que se aprobó el 27 de diciembre, y un nuevo soporte en el soporte a muy largo plazo, ya tocado en septiembre y Noviembre de 2018. Estos sucesivos retrocesos en el soporte a largo plazo pusieron fin a la larga consolidación de los precios de la plata desde la reducción de JPM 2010-2011.

![]()

Habiendo encontrado una base sólida, la plata podrá desarrollar la tercera etapa de su rally alcista.

La creciente resistencia oblicua, que limitó el aumento de los precios durante la primera etapa del aumento y bloqueó los picos alcistas tres veces de enero a marzo, se volverá a probar antes de fin de año, pero es muy optimista. Si se prueba en diciembre de 2019, sería de alrededor de $ 21, incluso $ 22 en enero.

Si comparamos la pendiente de esta resistencia con la de 2016, el rally alcista de 2016 fue más violentamente alcista. Pero la pendiente es estrictamente igual al aumento de febrero de 2009 a enero de 2011. Espero que dure.

Durante esta segunda etapa del ascenso, la plata pasó a uno de estos fanáticos de Fibonacci, que marca el espacio desde la parte superior. Estos fanáticos son de crucial importancia en los algoritmos comerciales de los banqueros que se encargan de "gestionar" los movimientos de los metales preciosos. Cada vez que se pasa un ventilador y, en teoría, ha cambiado de resistencia para convertirse en un soporte, los precios volverán sobre él, lo que se llama un retroceso, para certificar que este ventilador se ha convertido en soporte. Este pequeño juego permite a los maestros del juego retrasar el aumento de metales preciosos y oro en particular, ya que todavía sirve como un estándar monetario ... "Hoy más que ayer pero mucho menos que mañana".

El aumento alcista que siguió a la reunión del FOMC del 19 de junio rompió el próximo fanático de Fibonacci y lo cercó. Los precios volvieron a bajar para hacer un retroceso en el promedio móvil de 100 días del mercado, que se había roto en esta pequeña ola de aumento, pero los precios deberían retroceder hacia el norte. Todavía considero que la plata debería estar en $ 21 alrededor de enero de 2020 y que debería estar en $ 34 a fines de 2020.

Hay varios factores que impulsan los metales preciosos.

Por un lado, Trump está desestabilizando totalmente el comercio internacional, generando una crisis extremadamente profunda. A largo plazo, esto será beneficioso para Estados Unidos, que tendrá que recrear el tejido industrial que ha sido destruido por tres décadas de reubicación. A corto plazo, hundirá a Estados Unidos en una profunda recesión.

Trump, al atacar por todas partes: Rusia, China, India y Europa, está facilitando la desdolarización.

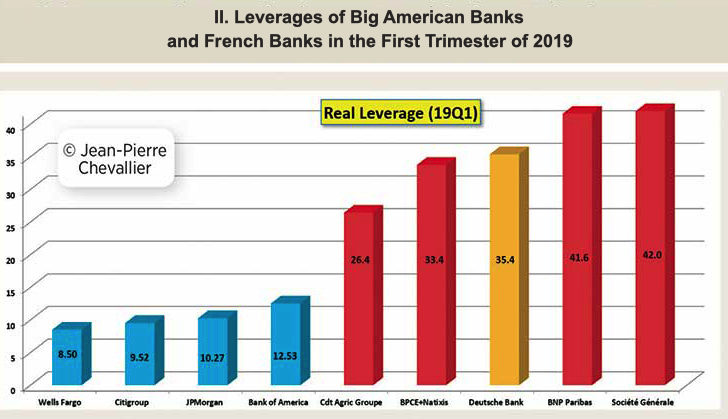

Por otro lado, los bancos europeos no han tenido en cuenta las lecciones del colapso sistémico de 2008-2009. A diferencia de los bancos estadounidenses, que tuvieron que reducir su apalancamiento con la Ley Dodd-Frank, los bancos europeos no cumplieron con la regla prudencial de un apalancamiento máximo de 10 y aún muestran un apalancamiento extremadamente peligroso. Lehman había quedado en bancarrota con un apalancamiento de 32.

![]()

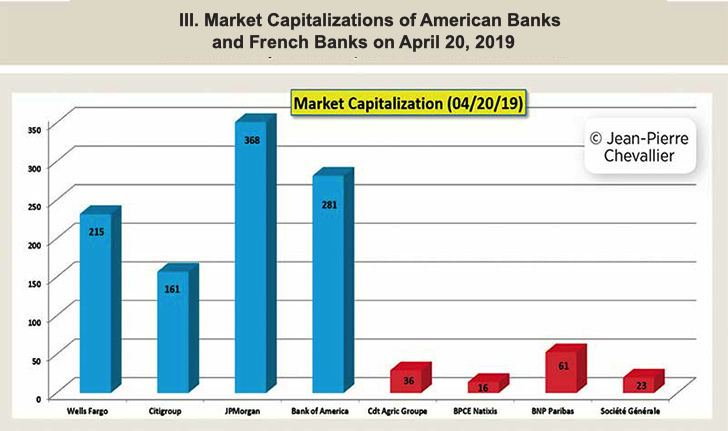

El resultado es que la Gran Capital huyó a los bancos más seguros. Los precios del mercado de valores de los bancos europeos son aterradores.

![]()

Los analistas siempre hablan de Deutsche Bank , pero el gráfico de Société Générale es peor. La acción valía 50 € a finales de 2018, ahora solo vale 21 €.

![]()

En diciembre de 2018, para evitar un colapso bancario sistémico, el BPI impuso una inversión de 180 ° de la política monetaria de la Reserva Federal y autorizó al BCE a inundar los bancos con sus TLTRO, préstamos prácticamente sin intereses. El Banco de Japón (BOJ) anunció que reanudaría la compra sistemática de bonos del gobierno japonés y el Banco Central de China (BPOC) inundó el mercado con liquidez durante el primer trimestre.

Los bancos chinos también están en una mala posición. La guerra comercial, que está perjudicando a las empresas chinas sobreendeudadas, les está haciendo más difícil cumplir con los plazos de sus préstamos.

Como resultado, muchos bancos en China están al borde de la bancarrota. SHIBOR , el equivalente de LIBOR para China, muestra que el mercado interbancario está bajo estrés.

Desde diciembre, para salvar el sistema, todos los bancos centrales han estado creando divisas de una forma u otra.

En este mundo globalizado, la caída de un banco puede conducir a la caída de todo el sistema. Big Capital se refugia en masa en bonos del gobierno, preferiblemente en los Estados Unidos, pero también en Alemania, Suiza e incluso Francia. Los países más seguros toman préstamos hoy en día a tasas negativas. Esto no es saludable. No es sostenible.

Incluso si los medios no lo informan, estamos en medio de una grave y profunda crisis, que está empujando hacia arriba los metales preciosos.

Para el 31 de diciembre de 2021, todos los bancos deberán cumplir con los estándares de Basilea III. Es decir, tener un apalancamiento máximo de 10. Para esto, los bancos tendrán que aumentar su capital social. Imagine que estos bancos invierten parte de su patrimonio en oro físico, que en realidad se mantiene. Desde marzo de 2018, este oro se ha clasificado como "Nivel 1" , es decir, se registra al 100% de su valor real. Si el precio del oro en euros aumentara lo suficiente para el 31 de diciembre de 2021, permitiría a los bancos europeos cumplir con los estándares de Basilea III.

En el fondo, estoy convencido de que esto es lo que va a suceder. Al llevar esta lógica hasta el final, considero que la etapa ascendente de los metales preciosos será muy gradual en 2019 y 2020, con una aceleración extremadamente poderosa desde octubre o noviembre de 2021. No podrá encontrarlo buscando en los gráficos , pero solo preguntándose por qué la regla 589 de NYMEX (que ya expliqué en un artículo anterior ). Si se permite que la plata aumente en $ 12 por día, se permitirá que el oro aumente en $ 400 / día, es decir, $ 2,000 por semana. A este ritmo, los bancos que han convertido su patrimonio en oro volverán rápidamente a los estándares prudenciales de Basilea III.

Los principales administradores de dinero del mundo ya están maniobrando para mantener el sistema en funcionamiento, pase lo que pase, hasta finales de 2021. Draghi dijo que haría "lo que sea necesario" para salvar la zona euro, cualquiera sea el medio. Eso es lo que hace mes tras mes. Pero él no es el único. Los bancos centrales están trabajando en equipo para eso.

Mirando el gráfico del índice del dólar, uno podría preguntarse si no ha habido "Plazza Accord 2.0" y un acuerdo del banco central, como en 1985 para bajar el precio del índice del dólar. En ese momento, Estados Unidos tenía el mismo problema con Japón que hoy con China. Por lo tanto, era urgentemente necesario:

- Para detener la burbuja especulativa del dólar estadounidense;

- Para reducir el déficit de cuenta corriente de Estados Unidos, que había alcanzado el 3,5% del PIB;

- Para reducir los excedentes comerciales de Japón y detener el preocupante crecimiento de sus inversiones, particularmente en bienes raíces, en los Estados Unidos.

![]()

Hace dos semanas, el índice del dólar experimentó una fuerte caída, que parecía orquestada. La semana pasada, fuimos testigos de un retroceso lógico de los soportes que se habían roto y esta semana, se observó otra caída muy fuerte. Los precios deberían finalizar la semana por debajo del promedio móvil de 40 semanas, que corresponde a los 200 días. No me sorprendería que el objetivo fuera devolver el índice del dólar al MA100W, que correspondería al precio del dólar hace un año.

En 1985, la burbuja especulativa del dólar era una locura, que no es el caso hoy. Los precios se habían reducido de un máximo de 165 $ a un mínimo de $ 87.50 en dos años. Imagínese cuánto apoyaría esto el aumento de los metales preciosos, si este "Plazza Accord 2.0" se hiciera realidad. Lo veremos en los gráficos, si sucede. Por el momento, las autoridades monetarias no se han comunicado sobre el tema.

El gráfico de oro semanal está cerca del gráfico de plata.

Esta semana hubo un gran avance en la resistencia horizontal. Los precios incluso cruzaron el próximo ventilador de Fibonacci, acercándose a la resistencia oblicua.

Una vez que termine el impulso, alrededor de $ 1,448 , como de costumbre, habrá un retroceso en la resistencia horizontal, que ha bloqueado los precios durante 2000 días.

El oro está entrando en un nuevo nivel, pero los métodos de negociación no han cambiado. Tienes que ser paciente.

![]()

El segundo articulo publicado unos meses después.

El 24 de junio de 2019, en el artículo "La plata continúa su recuperación alcista ", escribí: "Habiendo encontrado una base sólida, el dinero podrá desarrollar la tercera etapa de su recuperación alcista".

Este tercer tramo debería traer un aumento prácticamente continuo a alrededor de $ 19.5 en octubre. Después de una rápida consolidación a $ 17, la plata reanudará su ascenso a su primer objetivo, que es $ 21 .

El nivel de $ 21 debe alcanzarse en diciembre o en las primeras semanas de 2020.

![]()

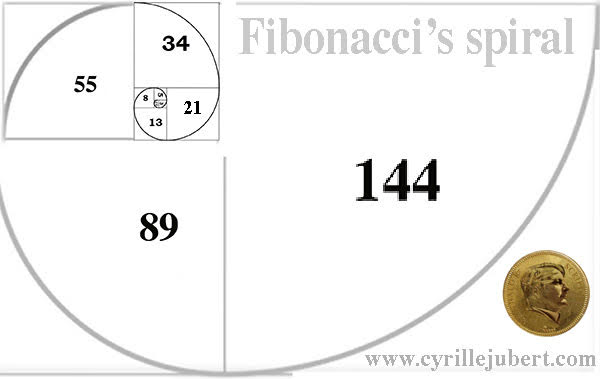

Los cursos de precios siempre habían seguido los principios descubiertos por Fibonacci hace mucho tiempo. Para la plata, es obvio.

Este aumento comenzó en $ 13 ... irá a $ 21 ... luego (13 + 21 =) a $ 34 ... luego (21 + 34 =) $ 55 ... etc.

El nivel de $ 21 debería alcanzarse alrededor de enero de 2020 y el nivel de $ 34 alrededor de octubre de 2020 ... Después, me parece, que debería haber una aceleración brusca del espacio-tiempo.

Pero todavía no estamos allí.

![]()

LA DOCENA SUCIA

![]()

En abril de 2019, Société Générale arrojó la toalla, abandonando su papel de "creador de mercado" en el mercado de oro y plata sintéticos de Londres. En este mercado, tradicionalmente doce bancos de lingotes tienen el mercado. Pero estamos presenciando un éxodo real: el 80% de los bancos del London Gold Fixing han abandonado el barco fantasma LBMA.

Desde 2014, algunos de los nombres más importantes del cártel de creadores de mercado habían dejado el mercado de metales preciosos de Londres: Barclays Bank, Deutsche Bank, Mitsui & Co y Credit Suisse abandonaron LBMA. En retrospectiva, las numerosas adiciones a la lista desde finales de 2014 hasta principios de 2016 parecen haber sido reemplazos sustitutos mientras se mantenía constante el número de bancos.

Barclays había sido multado por manipulación de oro , varios supervisores investigan el Deutsche Bank por las mismas razones, Mitsui estaba bajo investigación por las autoridades suizas por su negocio de metales preciosos y Credit Suisse estaba bajo investigación por el Departamento de Justicia de los Estados Unidos. Si bien eso puede haber sido una coincidencia, el calendario de multas e investigaciones regulatorias no puede haber sido irrelevante en las decisiones de esos bancos de retirarse de sus actividades comerciales de metales preciosos.

¿Podrían estas deserciones de SG ser el comienzo de una nueva ola de partidas y la primera señal de un escándalo en los mercados de Londres de metales preciosos sintéticos?

El 8 de julio de 2019, el parlamentario de Stafford, Jeremy Lefroy, desafió al secretario del Tesoro John Glen en la sesión de la Cámara de los Comunes sobre manipulaciones iterativas en el Mercado de Metales Preciosos de Londres (LBMA) - Vea el informe de la reunión . Jeremy Lefroy dio una explicación extremadamente clara del estado del mercado, donde el oro y la plata sintéticos, que no tienen existencia real, representan 100 veces el oro y la plata físicos en los almacenes. Denuncia las manipulaciones realizadas a través de ETF, que tampoco tienen obligación de realidad, ni obligación de ser auditados. En conclusión, demuestra que estos mercados están totalmente falsificados de manera fraudulenta, en contra de la ley británica.

El Secretario de Economía del Tesoro parecía dominar el tema a la perfección. Habló sobre derivados que pueden justificarse para protegerse de los riesgos del mercado, pero al mismo tiempo, pueden ser un peligro para la estabilidad financiera mundial. Mencionó las diversas reglas establecidas en 2017 sobre la LBMA y los servicios especializados, que investigan cualquier riesgo de manipulación del mercado, sea cual sea el producto en cuestión.

Este intercambio puede parecer el doble discurso del político habitual ... pero los resultados ya están aquí.

Andrew Maguire conoce muy bien a Jeremy Lefroy y lo ayudó a dejar un registro lo más claro posible sobre estas manipulaciones de los precios del oro y la plata para la Cámara de los Comunes. El 25 de julio, en una entrevista con Craig Hemke de TF Metals Report, Andrew Maguire, dijo entre líneas, protegiendo su fuente de uno de los bancos más grandes en este mercado, que se están implementando nuevas reglas y que estas nuevas reglas serán evitar cualquier manipulación de precios.

Como resultado, los bancos de lingotes abandonarán el gran casino, porque ya no podrían ganar aplastando los precios del mercado. Andrew Maguire parece estar seguro de eso.

LA BATALLA DE LOS TITANES

A principios de agosto de 2016, el Financial Times publicó un artículo " Goldman vs. JP Morgan en la Batalla de Oro ", que revela que Goldman Sachs y el banco chino ICBC, el número 1 del mundo, se han unido para oponerse a JPM y HSBC en el futuro de El mercado del oro. El primero (GS / ICBC) quería crear un nuevo mercado, totalmente transparente, regulado por una autoridad supervisora, mientras que los antiguos cómplices de JPM / HSBC, solo querían mejorar un poco la LBMA, pero continuaban sus opacas negociaciones OTC (Over The Counter )

Sin embargo, este primer ataque de GS / ICBC falló ya que no lograron crear un nuevo mercado para metales preciosos.

Desde el 12 de septiembre de 1919, a raíz de la Gran Guerra, la fijación de oro estaba en la oficina de NM Rothschild & Sons entre los cinco corredores de oro más grandes de Londres.

En 2004, los Rothschild pasaron ... curiosamente, en el momento exacto en que se lanzó el ETF GLD, un producto financiero que permite a los especuladores invertir en oro, pero sin tener que tocar un lingote, asegurarlo o encontrar una caja fuerte. Se supone que GLD compra lingotes de oro físicos en función del número de acciones compradas por los especuladores. Algunos analistas han argumentado que el efectivo de los especuladores que juegan un rally de oro fue utilizado por los bancos de lingotes para tomar una posición contraria en los mercados.

Un producto similar se lanzó dos años después, para metal plateado, con ETF SLV. JPM y HSBC fueron los custodios oficiales de las existencias de metales GLD y SLV, y al mismo tiempo, custodios de estos mismos metales para el COMEX y para el LBMA, y los dos principales actores en los mercados de oro y plata.

Todo esto siempre ha apestado como una estafa internacional.

Pero después del escándalo sobre LIBOR, las investigaciones judiciales de los diversos bancos que manejan los mercados comenzaron a llover y desde entonces la LBMA se ha visto obligada a mudarse.

BASILEA III: RATIO DE FINANCIACIÓN ESTABLE NETA

Como saben, el oro pasó al Nivel Uno en marzo de 2019 y todos los bancos deberán cumplir con los estándares de Basilea III el 31 de diciembre de 2021.

Los estándares de Basilea III se refieren al NSFR (Net Stable Funding Ratio). La definición completa se puede leer en el sitio web del BPI . Este NSFR requiere que los bancos tengan capital suficientemente líquido y proporcional a sus compromisos en los mercados.

Desde principios de 2019, hubo negociaciones duras entre la LBMA, la Unión Europea y el BIS, para obligar a los bancos de lingotes a tener liquidez NSFR que cubra el 85% de sus posiciones especulativas sobre metales preciosos. LBMA había estado haciendo campaña para reducir este efectivo al 50%. ( Reuters )

De todos modos, esta relación de financiación estable neta estructural es una desventaja real para los bancos de lingotes, que hasta ahora podían especular con depósitos de margen de solo 5% o 6% y, por lo tanto, palancas gigantescas. The Dirty Dozen ahora está en una misión suicida en la LBMA.

El giro actual de la Guerra Comercial, transformado oficialmente en agosto en una guerra de divisas, refuerza el papel de los metales preciosos como refugios seguros. Los bancos de lingotes en posiciones cortas pueden terminar en escasez ante una demanda muy fuerte de oro y plata.

NUEVAS REGLAS DE CFTC

La misión de la Comisión de Comercio de Futuros de Productos Básicos ( CFTC ) es fomentar mercados abiertos, transparentes, competitivos y financieramente sólidos.

El nuevo presidente de la CFTC, Heath Tarbert, quien asumió el cargo en los últimos días de julio, decidió que el gendarme del intercambio de metales preciosos haría su trabajo. Heath Tarbert decidió limitar el volumen de derivados, especialmente en metales preciosos. ( Su discurso del 29 de julio )

Por lo tanto, los bancos de lingotes están bajo ataque en Londres y en Nueva York.

UNA BALLENA EN EL MERCADO DE LA PLATA.

Cada semana, el Commodities Exchange Constable, la CFTC, publica las posiciones de los comerciantes (COT) a nivel mundial, pero también por categorías de "Grandes comerciantes", "cobertura comercial de su producción" y "especuladores". También publican las posiciones de los cuatro traders más grandes y las de los ocho traders más grandes. La mayoría de las veces, los Grandes Comerciantes cazan en banda y todos se ponen en posición "corta", frente a los "protectores" y los especuladores, que son "largos", si piensan que los metales subirán.

Alasdair Macleod detectó una anomalía en el mercado monetario el 11 de julio. Uno de los mayores "Grandes Comerciantes" ahora juega una parte totalmente diferente de los otros 3 desde marzo de 2017.

![]()

Notarás que exactamente hace un año, escribí un artículo " Alguien está arrinconando la plata ..." Parte 1 y Parte 2 .

Para que tenga lugar la Reforma Monetaria , es esencial elevar el precio de los metales preciosos a niveles mucho más altos que los precios actuales. El precio de la plata probablemente debería estar cerca de $ 500 la onza en ese momento.

PARA ENTENDER EL FUTURO, ESTUDIA EL PASADO.

Y para aquellos que dudarían de ese precio y me tomarían por tonto, recuerden que la plata estaba en $ 1.4 a principios de 1971 versus $ 14 a principios de 2019 ... por lo que el precio actual es exactamente diez veces más alto que el precio de 1971 .

El dinero subió a $ 50 en 1980 ... por lo que tiene sentido que la plata pueda llegar a $ 500 en los próximos años.

Esto podría tomar menos tiempo que en los años setenta, porque hoy todo el sistema está cerca de la bancarrota. Hay una necesidad urgente de guardarlo.

No tenga miedo, puede disfrutar de sus vacaciones, los bancos centrales están trabajando las 24 horas del día, 7/7.

Y el tercero, hasta ahora el último publicado.

https://www.goldbroker.com/news/precious-metals-the-time-of-consolidation-1619

Desde los albores de los tiempos, los precios de los productos básicos han ido subiendo y bajando, como lo demostró Leonardo Fibonacci (1175-1250). Cualquier fuerte impulso al alza del precio de una materia prima traerá un período de consolidación más o menos profundo, independientemente del mercado, antes de un aumento adicional si se cumplen las condiciones para ello.

Se espera que los metales preciosos aumenten mucho más, pero después del fuerte aumento en los últimos meses, se necesita una corrección y probablemente inminente.

Silver ha desarrollado su tercera etapa ( ver artículo del 24 de junio ) y llegó el 4 de septiembre al nivel esperado ( ver el gráfico del 9 de agosto ).

Desde septiembre de 2018, la principal resistencia oblicua ha bloqueado el aumento más de 5 veces, es más que probable que obligue nuevamente a los precios a una consolidación.

![]()

Si observamos los precios mensuales, el promedio móvil de 50 meses (MM50M) ha jugado un papel importante como resistencia móvil desde 2016, la lógica del gráfico impone un retroceso en esta resistencia.

Por lo tanto, podríamos tener un empuje violento hacia abajo hacia $ 16.35 este mes, una corrección que debería durar unas dos semanas.

![]()

Una vez que se completa esta corrección, el aumento debe reanudarse. Se espera que el precio de la plata alcance los $ 21 hacia fines de año y que alcance los $ 26 o $ 27 en marzo de 2020.

Después de una breve consolidación en el umbral de Fibonacci de $ 21, la plata continuará aumentando hacia una fuerte resistencia de $ 31, que probablemente se alcanzará en agosto.

![]()

Después del fuerte aumento de oro durante los últimos 3 meses, sería lógico presenciar una consolidación.

Dado que el umbral de $ 1,350 ha jugado un papel importante desde 2013, parece necesario un retroceso en esta resistencia. Aquí también, la corrección podría ser muy brutal en septiembre.

El promedio móvil de 100 meses (MMA100M) roto en junio es actualmente de $ 1,351. Esto refuerza esta resistencia que probablemente ahora sea un soporte.

Si el discurso de la Reserva Federal al final de la reunión del FOMC del 17 al 18 de septiembre anunciara una nueva inyección monetaria (QE), el oro se recuperaría fuertemente.

![]()

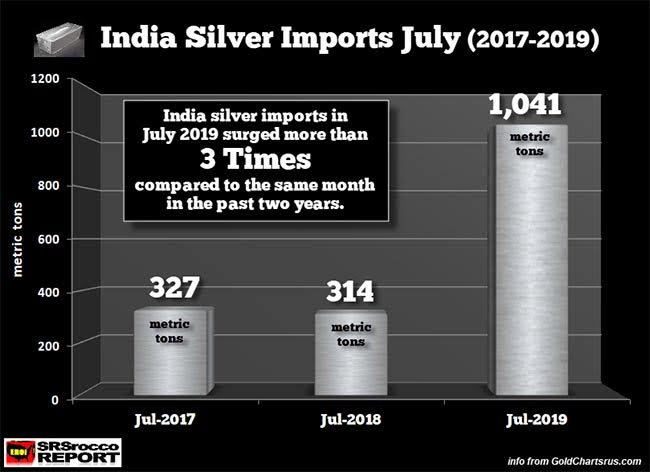

La demanda de plata de la India se triplicó en julio de 2019 en comparación con el mismo período en 2018, de 314 toneladas a 1,041 toneladas.

![]()

El 7 de agosto de 2018, en la segunda parte de mi artículo "Alguien está acorralando el mercado de la plata para causar una escasez", estaba hablando de la compra de plata de la India:

"India importó un promedio de 2,667 toneladas de plata entre 1999 y 2010. Luego, de 2011 a 2017, importó un promedio de 5,375 toneladas por año. En 2018, si continúa al mismo ritmo, India podría importar 8,667 toneladas.

La industria india (que incluye joyas) solo necesita 2,667 toneladas. El excedente promedio de 2.700 toneladas desde 2011 ha sido importado por seis bancos y ocho agencias, como se puede ver en la Encuesta Mundial de Plata 2017. Desde 2011, estos compradores podrían haber acumulado un tesoro de 25,000 toneladas (881 millones de onzas) ".

Lo que no especifiqué en este artículo es que China impone un impuesto a la importación de plata, los bancos chinos y los fondos de cobertura (pero no solo los chinos) aprovechan las facilidades de las "zonas francas" creadas en India y entregan su plata allí excluyendo impuesto. Por lo tanto, estamos presenciando una continuación de este "Rincón de plata", con una fuerte aceleración de este fenómeno. "The Big Fish" que evoco en mi artículo del 12 de agosto no caza solo, ya que la Encuesta Mundial de la Plata 2017 informa que seis bancos y ocho agencias importan plata en la India.

Estas gigantescas inversiones en plata tienen mucho que ver con la reforma monetaria en preparación y el RESET que ya ha comenzado, sin que las masas lo noten. Todas las monedas se devalúan en concierto contra el oro. En euros, libras esterlinas y en muchas monedas, el oro ha establecido nuevos récords históricos . Nunca es oro lo que sube, es el poder adquisitivo del dinero lo que disminuye. Como ya sabe, el poder adquisitivo de cada dinero fiduciario se verá muy erosionado en los próximos años. Debe dividirse entre 7 al menos.

Por ahora, recuerde que si tiene que completar sus compras en oro o plata, debe hacerlo el 17 o 18 de septiembre por la mañana ... Si mis análisis son correctos, obviamente.

Saludos.