Rusia tiene el honor de ser la segunda mayor amenaza global, según Obama

Serguéi Lavrov, ministro de Exteriores de la Federación Rusa

No hace mucho leí un artículo de un conocido analista de cuyo nombre no quiero acordarme, en el que dibujaba una realidad de cuento de hadas para la economía de Estados Unidos basada en una interpretación sui géneris del dilema de Triffin. Se trata de un discurso convincente, trufado de medias verdades y de medias mentiras que luego los mass media difunden por todo el globo para intentar confundir al personal. Según él, la economía norteamericana va “viento en popa y a toda vela” porque el PIB vuelve a crecer con fuerza, porque el paro baja, la inflación está controlada y porque no se atisban subidas de tipos de interés en un futuro cercano. Asimismo, nuestro analista aprobaba las medidas de reducción del déficit público puestas en marcha por la administración Obama que le han allanado el camino a la FED para dejar de imprimir dinero a través de los QE. Es una política que está obteniendo muy buenos resultados… –decía-; ya que al reforzar la cotización del dólar se ejerce “un efecto llamada” sobre los capitales que emigraron a los países emergentes al comienzo de la Gran Recesión. Y eso es muy bueno para algunas bolsas, claro está…

Mientras lo leía; o mejor dicho, mientras leía ese panfleto… Me acordé del diagnóstico que Miguel Ángel Rodríguez, de XTB, lanzó hace un par de años. En unas circunstancias parecidas a las actuales en el que la mejora de la mayoría de los indicadores macro sugería el fin de la recesión, el Sr. Rodríguez apostó por una recuperación vigorosa de la economía estadounidense que fortalecería al dólar y pondría fin de una vez por todas al rally de los metales preciosos (también descartó otra ronda de flexibilización cuantitativa). Personalmente, sus análisis me dejaron “patitieso”. Pues cuando rascas un poco en cómo se confeccionan los indicadores macro relacionados con el paro, la inflación y el PIB, te das cuenta de que están muy manipulados. No reflejan el estado real de la economía. Si no nos hiciéramos trampas al solitario, sabríamos que la tasa de paro norteamericana sobrepasa el 20%; la inflación oscila entre el 5 y el 6% y que la información reportada por el PIB tiene muy poca credibilidad. Del mismo modo, a los de XTB tampoco parecía importarles el efecto perverso que sobre el consumo tiene la caída de los salarios, ni el tamaño de una deuda pública desbocada que amenaza la estabilidad de las finanzas mundiales. Pertenecen a ese mundo de hedge funds siempre alcistas que interpretan los datos según su conveniencia. Daniel Lacalle hace lo mismo cuando habla del fracking y José Carlos Díez otro tanto cuando proclama a los cuatro vientos que desde el comienzo de la crisis Estados Unidos ha creado varios millones de empleos (olvidando misteriosamente que el número total de horas laborales trabajadas se mantiene plano).

Miguel Ángel Rodríguez, Daniel Lacalle, José Carlos Díez e incluso Juan Ignacio Crespo, son tipos brillantes a los que siempre leo y escucho con atención. Pero qué diablos: ¡también son un poco tahúres! Nunca puedes creértelos del todo. En el caso de Miguel Ángel sus pronósticos fueron vapuleados por la FED cuando al cabo de unos días Bernanke lanzó el QE3… Lo cuál impulsó la cotización del oro hasta los 1800$/oz. Y entonces: ¿qué pasó?; ¿es que no se estaba saliendo de la recesión? Vaya, vaya, vaya… Lo que muchos analistas no terminan de concebir es que no se puede aflojar un sistema Ponzi. Así que en un momento dado, las autoridades monetarias tienen que decidir entre dejar que el sistema se autorregule o inyectar más liquidez para sujetar en corto los intereses de la deuda.

Interpretando a Triffin

Hoy, como ayer, vuelven los cantos de sirena… El asunto de si Estados Unidos está creciendo o no es muy complejo. No lo tengo nada claro; y sí lo hace, habría que saber “¿por qué?”. De todos modos, lo que sí sabemos es que el resto del mundo crece muy poco y que Europa no crece nada. Quizá por eso, los países de la Unión Europea han añadido al cálculo del PIB las actividades ilícitas procedentes del narcotráfico y la prostitución. Si hace unos años me hubieran dicho que el gobierno de Mariano Rajoy intentaría consolidar el crecimiento con las aportaciones de los camellos, los yonquis y las prostitutas –estimado en un 0’9% del PIB-, no lo hubiera creído posible… Del mismo modo, las agencias federales estadounidenses agrupadas en el Economic Classification Policy Comittee (ECPC), acaban de lanzar una propuesta sorprendente que todavía tiene que ser aceptada; a saber, que el país incluya en el PIB las importaciones de los productos patrios que sus multinacionales fabrican en China. Por ejemplo: si Apple ensambla iPhones en Asia para el mercado norteamericano, los burócratas del ECPC pretenden que esas importaciones consoliden en el PIB nacional. Lo cuál nos llevaría a una situación de lo más rocambolesca; ya que esos iPhones impulsarían tanto el Producto Interior Bruto de Estados Unidos como de China.

Estos tejemanejes ponen de relieve que la economía mundial no va a ninguna parte. Aunque tampoco hay de qué preocuparse, ¿no? Siempre saldrá algún político o analista que evitará esos engorrosos detalles para decirnos que todo marcha divinamente.

Y ahora recuperemos a Triffin… El economista belga decía que cuando las recesiones se internacionalizan, la Reserva Federal actúa como prestamista de última instancia e imprime dólares para inyectar liquidez en el sistema. Con ese dinero los yanquis se van de compras por todo el mundo… De este modo, la fuerte demanda de materias primas, manufacturas y demás productos proporcionada por Estados Unidos mejora los números de su consumo interno y contribuye a dinamizar los intercambios comerciales por todo el globo. En ese contexto, es inevitable que el dólar se debilite y que el resto de divisas que se cruzan con él se fortalezcan –sobre todo las que pertenecen a los países que reciben el flujo de capitales estadounidenses-. Lo cuál crea ciertas tensiones entre los responsables de los respectivos Bancos Centrales (por esta circunstancia el ministro de finanzas de Brasil, Guido Mantegna, habló hace unos años de “guerra de divisas”). Otro problema relacionado con las inyecciones de liquidez de la FED es la inflación que inevitablemente campa por las economías emergentes. La solución a este entuerto es bastante elegante; pues se espera que éstos países vuelquen parte de su superávit comercial en la compra de T-bonds. De este modo los BRICS pueden controlar la subida de los precios y los yanquis obtienen financiación para su ejército y su abultado déficit por cuenta corriente.

La pura verdad es que Estados Unidos se autofinancia a sí mismo con “la ayuda” de los demás. Sin embargo, pasado un cierto tiempo… el incremento de las obligaciones imperiales crea serias dudas sobre su solvencia. Entonces la prima riesgo empieza a ponerse nerviosa; tras lo cuál, decía Triffin, lo normal es que la Reserva Federal suba los tipos de interés.

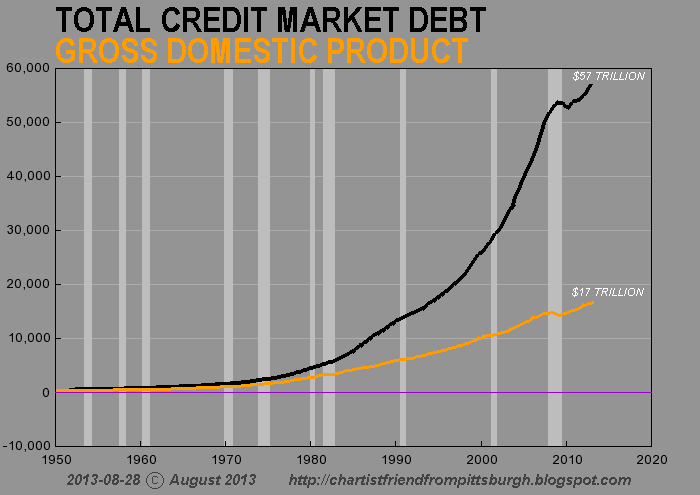

A ver cómo lo hacemos… Para que la línea amarilla del PIB converja con la línea negra de la Deuda (en billones de dólares, incluye la deuda federal, estatal, corporativa y de consumo)

La subida de las tasas en un momento de gran endeudamiento, siempre es un problema… Incluso si se trata de Estados Unidos. Llegados a este punto la FED puede hacer dos cosas: 1) seguir inyectando liquidez para rebajar los intereses de la deuda –en teoría eso NO calma los nervios de los acreedores-; o 2) permitir que los tipos suban hasta que se sitúen en un nivel atractivo para los inversores.

Desde hace un año más o menos, parece estar cumpliéndose la segunda premisa. El interés de los bonos a 10 años han subido un 1% hasta situarse en el 2’5% actual –aunque a veces tocaron la barrera del 3%-. Si a esto le añadimos que muy pronto la FED dejará de imprimir dinero mediante los QE; entonces, no debería extrañar a nadie que el dólar se esté fortaleciendo. Como decía el analista al que hacía referencia al principio de este post, todas estas medidas ejercen un “efecto llamada” sobre el dinero que emigró hacia los emergentes al principio de la crisis. Por eso mismo la inversión del flujo de capitales crea problemas de liquidez en muchos países. Menos en China y en algunas naciones ricas en materias primas, los demás Bancos Centrales se ven en la necesidad de encarecer agresivamente el precio del dinero para evitar la marcha de los inversores. Es lo que ha hecho Turquía, Indonesia, Argentina y Rusia, entre otros. Todas estas circunstancias están reflejadas en el modelo de Triffin. ¡Pero mucho ojo…! El dinero no vuelve a Estados Unidos por la mejora de su economía como quieren hacernos creer tantísimos analistas a través de índices y estadísticas manipuladas; los capitales regresan porque el Imperio está en apuros por el peso de la deuda y, por eso, intenta mejorar su financiación sin tener que recurrir a la imprenta.

Jugando con la deuda

En este juego eterno con los tipos de interés, los burócratas de la FED ponen en un lado de la balanza a los deudores y, en el otro, a los ahorradores. ¿Qué pesa más? Sin duda los deudores. Por eso han abaratado al máximo el precio del dinero, para que las decenas de millones de norteamericanos que se las ven y las desean para llegar a fin de mes con la ayuda de sus tarjetas de crédito tengan, al menos, un respiro. En cambio, para los bancos la política de tipos al 0 o 0’25% es una joda que les impide ganar dinero a través de los préstamos concedidos a largo plazo. Por ésta y por otras razones que ahora no vienen al caso, se explica la brutal caída de la velocidad del dinero y del multiplicador monetario en Norteamérica.

La línea azul marca la tendencia del crédito bancario –no presta ni el gato-

Lo cuál nos lleva a una situación de lo más curiosa… Ya que al impedir el encarecimiento del precio del dinero, el Imperio ahuyenta a los ahorradores; tanto internos como externos. O dicho de otro modo: cierra una vía de financiación.

De este modo, a la Reserva Federal sólo le queda un camino para mejorar la financiación exterior gracias a la revalorización del dólar. A saber: facilitar la subida de los intereses de la deuda soberana. Cuando Bernanke comenzó a reducir el ritmo de impresión de dinero –el famoso tapering-, sabía que el yield del bono a 10 años se incrementaría. Y lo consintió. Asimismo, como el precio de las hipotecas estadounidenses está vinculado al interés que el país paga por sus bonos… La endeble recuperación inmobiliaria se fue a tomar por saco (otro “cisne negro” que ningún analista quiere contemplar). Puestos a elegir; entre fortalecer a su divisa o dejar de apoyar al mercado inmobiliario, la FED sin duda optó por lo primero. Aunque a regañadientes…

En el fondo todo es “un quiero y no puedo”. Puede que un interés del 2’5% para el bono a 10 años no parezca mucho. Pero están haciendo un gran esfuerzo (prueba de ello es que el bono español para el mismo periodo… ¡Rinde menos!). Y además, como también les ocurre a los europeos, no pueden permitir que el yield se descontrole porque eso tendría un efecto catastrófico sobre los 700 billones de dólares en derivados financieros que los grandes bancos tienen en su balance. Si fuera así muchos de ellos incurrirían en graves pérdidas; o irían directamente a la quiebra por su excesivo apalancamiento. Teniendo en cuenta el peso del sector financiero en el PIB de Estados Unidos, se entiende por qué Janet Yellen procede con cautela y porqué Obama se ha olvidado de su Premio Nobel de la Paz.

También se entienden las artimañas del ECPC con el PIB manufacturero

El momento de los tipos duros

La conclusión que saco de todo esto, es que Estados Unidos impulsa el fortalecimiento de su moneda por el lado de la oferta, no por el de la demanda. Es así porque la demanda mundial de dólares se mantiene plana o está cayendo. Sé que este es un tema controvertido que da y dará para muchas discusiones; aunque yo no tengo dudas al respecto. No decía Jesús de Nazaret que “por sus hechos los conoceréis”. Ok, pues analicemos los hechos. Los BRICS acaban de poner en marcha un banco propio cuyo modus operandi replica en buena medida las funciones del FMI y del Banco Mundial. Se trata de un hecho extremadamente relevante; ya que mediante su creación estos países reclaman su independencia financiera fuera del área del dólar. En principio el banco cuenta con un capital de 50.000 millones de dólares y unas reservas de 100.000 millones. Si eso es mucho o poco, no es un asunto relevante. Lo importante aquí es que los 5 países que han creado ese banco muy pronto crearán una moneda propia basada en una cesta de divisas sobre la que podrán imprimir todo el dinero que les dé la gana para financiarse.

El FMI y el Banco Mundial no son las únicas instituciones creadas para defender al dólar tras la conferencia de Bretton Woods (1944), cuyo declive parece irreversible. A la Organización Mundial del Comercio (OMC), tampoco le va mejor. Llevan años detrás de un gran acuerdo comercial que, según ellos, contribuiría al crecimiento mundial y crearía 21 millones de puestos de trabajo. Ante tan buenas intenciones no se entiende que la India haya mandado a paseo a la OMC. Las malas lenguas dicen… ¿O tal vez sean las buenas?; que el nuevo gobierno de Narendra Modi no ha querido condenar a la inanición a centenares de millones de pequeños campesinos indios que quedarían expuestos a los intereses de Monsanto. Luego, me temo que próximamente el gobierno de Delhi pedirá el ingreso en la Organización de Cooperación de Shanghái. Sin duda el sitio dónde hay que ir si quieres encontrar alguna ayuda para resistir el empuje beligerante de la actual administración estadounidense.

Hace poco más de un mes o mes y medio, los países de la Organización de Cooperación de Shanghái realizaron maniobras militares conjuntas en el centro de Asia para combatir al terrorismo. Un parlamentario australiano no terminaba de entenderlas: ¿maniobras para combatir a quién?; ¿que yo sepa no hay terroristas en el centro de Asia…? Je je. Parece que este hombre no entiende la fina ironía de los rusos… Los rusos, los chinos y los brasileros están sufriendo en carne propia “las revoluciones de colores” que los yanquis financian y patrocinan en sus zonas de influencia. Los norteamericanos practican el viejo lema del “divide y vencerás”. Pretenden influir en la política interna de los BRICS y romper su alianza estratégica. Con el único objetivo de defender al dólar y a sus multinacionales.

Sin embargo Obama no es Genghis Khan. Ni el ejército estadounidense tiene la capacidad para someter a los rusos ni a los chinos. Ni siquiera han podido vencer a los talibanes… Por otro lado, Vladimir Putin y Xi Jinping son tipos duros de verdad. Ambos líderes están purgando sus países de elementos “quinta columnistas” que puedan hacerle el juego a Occidente y preparándose para un duro enfrentamiento con Estados Unidos. La desdolarización es inevitable porque ofrece a los BRICS más ventajas que inconvenientes. En primer lugar, porque estos países recuperarán la independencia en asuntos de política monetaria. No es moco de pavo… Ya que al independizarse de la influencia de la FED recuperarán la plena soberanía y pondrán fin al último capítulo del periodo colonial. Todo el modelo de Triffin saltará por los aires; Estados Unidos perderá la ventaja de financiar ad eternum el colosal déficit público que alimenta a su ejército –lo cuál siempre es muy conveniente…-; y el dólar sufrirá una monumental devaluación que liberará a favor de los BRICS gran parte de la demanda energética mundial que hoy absorbe el Imperio. Sus reservas en dólares se verían muy perjudicadas, cierto, pero sus monedas se fortalecerán y una cosa compensará a la otra.

Mientras los Bancos Centrales de los emergentes consolidan los swaps para transaccionar en sus respectivas divisas, marginando al billete verde, Inglaterra propone sacar a Rusia del sistema internacional de pagos electrónicos o SWIFT. ¡Y es que esto es la guerra señores! Espero que sepan lo que hacen, porque si van por ahí los BRICS crearán su propio sistema de pagos y la fractura entre ambos mundos se acentuará. Vistas las tensiones internacionales en Ucrania, en el Mar de China y en Oriente Medio, el divorcio parece inevitable. Si en 2009 sólo 1% del comercio chino se pagaba en yuanes, a mediados de 2013 esa cifra alcanzó el 17%. Siempre a expensas del dólar. Aunque lo más significativo tal vez sea la tendencia… Por eso los próximos dos o tres años se presentan muy calentitos. Los acuerdos entre los emergentes y sus países satélite provocará un aluvión de dólares que volverá a la madre patria.

Y entramos entonces en territorio desconocido. Con sólo una reducción del 10% en el comercio mundial del billete verde, se liberarían nada más y nada menos que 1’2 billones de dólares. Luego, como ese monto está apalancado en un 500% -según opina la gente que sabe de estas cosas…-, la cantidad resultante que ingresaría en Estados Unidos equivaldría a unos 6 billones de dólares. Con semejante aportación de dinero no hay que ser un lince para advertir que el mercado de acciones, los bonos y los bienes raíces experimentarán un extraordinario brote inflacionario. Luego, como los salarios irán muy por detrás de esas subidas y de la inflación resultante, auguro para el país grandes tensiones sociales y “fergusones” por doquier debido al incremento de las desigualdades sociales.

No es de extrañar pues, que Obama esté tan cabreado. Quién sabe… A lo mejor la FED tiene que subir los tipos de interés mucho antes de lo previsto; pero no porque la economía se esté recalentando debido a la recuperación, sino porque ya empiezan a llegar esos dólares que los BRICS desprecian. Con una renta variable en máximos históricos que ya ha alcanzado el 160 del PIB, podría ser…Visto de esta forma, la manipulación del oro y de la plata tiene los días contados. Pues ese mercado puede absorber gran parte de ese monto. Eso evitaría males mayores con la inflación y quizá detendría la sangría del metal que emigra hacia Asia. Podría ayudarle a la FED a contener la situación.

Así que ya veis, ser goldbug y amar al dólar, es francamente incompatible.

Un abrazo amigos/as!