![El primer fondo de inversión de Indexa Capital obtiene una rentabilidad de 3,9 puntos por encima de la media El primer fondo de inversión de Indexa Capital obtiene una rentabilidad de 3,9 puntos por encima de la media]()

El primer fondo de inversión de Indexa Capital obtiene una rentabilidad de 3,9 puntos por encima de la media

El fondo Indexa RV Mixta Internacional 75 FI, administrado por Renta 4 y subgestionado por Indexa se lanzó hace un año con el objetivo de atender a algunos clientes que prefieren invertir en un fondo de fondos en lugar de en una cartera de fondos según destacan desde Indexa Capital.

![Indexa obtiene una rentabilidad acumulada de 18 puntos porcentuales mayor que los fondos comparables Indexa obtiene una rentabilidad acumulada de 18 puntos porcentuales mayor que los fondos comparables]()

Indexa obtiene una rentabilidad acumulada de 18 puntos porcentuales mayor que los fondos comparables

Indexa Capital, presenta los resultados de sus carteras de fondos de inversión del primer trimestre del año, así como su rentabilidad acumulada desde su lanzamiento en diciembre de 2015.

![Una crisis bursátil más Una crisis bursátil más]()

Unai Ansejo, co-fundador y CEO de Indexa Capital, comparte su opinión sobre la crisis bursátil actual y nos da recomendaciones sobre como deberíamos actuar.

![No existe evidencia de que los gestores activos te protegen ante caídas No existe evidencia de que los gestores activos te protegen ante caídas]()

No existe evidencia de que los gestores activos te protegen ante caídas

Recientemente hemos leído en varios medios (como por ejemplo “La prueba de fuego para la gestión pasiva” en El País) como los gestores activos admiten que en los últimos años, los fondos indexados han obtenido mejores rentabilidades que los fondos de gestión activa.

![Como las gestoras indexadas defienden el interés de los inversores, el buen gobierno corporativo Como las gestoras indexadas defienden el interés de los inversores, el buen gobierno corporativo]()

Como las gestoras indexadas defienden el interés de los inversores, el buen gobierno corporativo

El patrimonio gestionado de los fondos indexados aumenta año tras año y tres gestoras indexadas están recogiendo la mayor parte de este crecimiento: Vanguard, iShares (que pertenece a Blackrock) y State Street Global Advisors (SSGA).

![Fondos de acumulación y fondos de distribución Fondos de acumulación y fondos de distribución]()

Fondos de acumulación y fondos de distribución

En nuestras carteras de fondos de inversión utilizamos únicamente fondos que no pagan dividendos (se denominan fondos de acumulación) mientras que en los planes de pensiones utilizamos ETFs que en algunos casos sí pagan dividendos (se denominan fondos de distribución).

![Invertir en el mejor o peor momento no es tan importante Invertir en el mejor o peor momento no es tan importante]()

Invertir en el mejor o peor momento no es tan importante

Muchos inversores buscan el mejor momento para invertir o desinvertir. En un artículo anterior ya mostramos que lo mejor es no elegir cuando inviertes o desinviertes porque al hacerlo, los inversores pierden de media entre un 1 y un 1,5% anual.

![Indexa ha tenido una rentabilidad 4,9 veces mayor que la media de los fondos españoles en los 4 últimos años Indexa ha tenido una rentabilidad 4,9 veces mayor que la media de los fondos españoles en los 4 últimos años]()

Indexa ha tenido una rentabilidad 4,9 veces mayor que la media de los fondos españoles en los 4 últimos años

Las carteras de fondos del gestor automatizado líder en España han rentado en 2019 de media 7,8 puntos porcentuales (p.p.) más que los fondos similares recogidos por Inverco.

![Suerte o talento Suerte o talento]()

La suerte es un factor muy importante en muchos ámbitos y habitualmente tendemos a minusvalorar la relevancia que tiene. Por supuesto que el talento importa, pero los datos muestran que la suerte es muy determinante a la hora de entender el éxito en cualquier actividad.

![Limitaciones de la indexación global pura Limitaciones de la indexación global pura]()

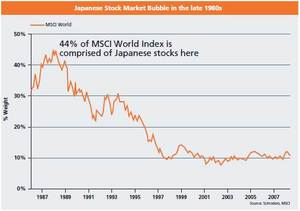

Limitaciones de la indexación global pura

En Indexa somos unos firmes defensores de la indexación global por capitalización y de evitar a toda costa el sesgo local (“home bias”) que habitualmente tienen los inversores y los gestores.

![El homo indexatus, invertir a largo plazo y los “cisnes negros” El homo indexatus, invertir a largo plazo y los “cisnes negros”]()

El homo indexatus, invertir a largo plazo y los “cisnes negros”

Los gestores recomendamos invertir a largo plazo y en general también insistimos en la importancia de la diversificación. Acudimos a datos históricos de índices para mostrar como la rentabilidad de los mercados a largo plazo merece la pena.

![Tu paga: nuevo servicio para clientes que buscan un ingreso recurrente Tu paga: nuevo servicio para clientes que buscan un ingreso recurrente]()

Tu paga: nuevo servicio para clientes que buscan un ingreso recurrente

A muchos inversores les gusta invertir en activos que les dan algunos ingresos recurrentes. Los hay, por ejemplo, que invierten en inmobiliario para tener los ingresos del alquiler, los que invierten en empresas que pagan dividendos y los que invierten en préstamos para cobrar los intereses.

![Reducción de las comisiones de los fondos de Vanguard Reducción de las comisiones de los fondos de Vanguard]()

Reducción de las comisiones de los fondos de Vanguard

¡Tenemos una muy buena noticia para nuestros clientes! Vanguard, continuando con su política de reducción continúa de comisiones para sus clientes (igual que Indexa), acaba de anunciar una significativa reducción de costes de los fondos de su gama europea.

![Lanzamos el seguro de vida Indexa Lanzamos el seguro de vida Indexa]()

Lanzamos el seguro de vida Indexa

Después de lanzar nuestro servicio de gestión discrecional de carteras de fondos (2015), de planes de pensiones (2016), de EPSV (2018) y nuestro fondo de fondos (2019), hoy inauguramos oficialmente nuestro nuevo servicio: el seguro de vida Indexa.

![Redondeos de participaciones en los traspasos de fondos de Vanguard Redondeos de participaciones en los traspasos de fondos de Vanguard]()

Redondeos de participaciones en los traspasos de fondos de Vanguard

Cuando un cliente traspasa un fondo de inversión, la mayoría de las gestoras calculan las participaciones del fondo de destino con 5 decimales. De esta manera el cálculo es bastante preciso y el importe que pierde el cliente por el redondeo del número de participaciones no es apreciable.