“... la mayor parte de los fracasos...han estado causados por la bebida y por las deudas...” de Warren Buffet .

Pueden acceder al documento completo aquí

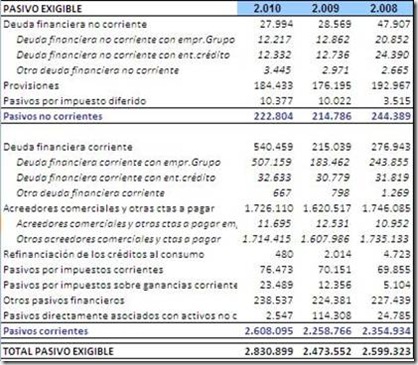

El Pasivo

Son las Obligaciones que tiene contraídas la empresa.

La gran transformación del Grupo DIA para su salida a Bolsa, ha sido la de sus Recursos de Capital. Se ha transferido “Patrimonio” vía Dividendos a Carrefour ( 100% Norfin Holder S.L. antes de la salida) y se ha financiado vía Endeudamiento Financiero. Esto supone añadir costes financieros a sus cifras históricas de resultados si las tenemos como referencia, amén del resto de circunstancias – por ej. cancelación de saldos de c/c con el Grupo Carrefour - que le afectan por su salida de Grupo Carrefour. Analizaremos el trasvase.

El “Pasivo Corriente” son las deudas y las obligaciones a las que debe hacer frente la compañía dentro del año fiscal.Las Deudas financieras a corto plazo del Grupo DIA consolidado al cierre del ejercicio de 2.010 ascendían a 540,4M€, con un aumento de 325,4M€ respecto al ejercicio anterior. La mayor parte del saldo corresponde a “Deuda financiera corriente con empresas del Grupo” (507,15M€) que recoge las cuentas corrientes mantenidas con Carrefour Finance S.A. y Erteco SAS (Francia) que devengaban un interés de mercado (Euribor a 6 meses +0,75%).

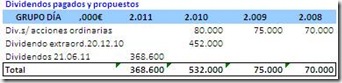

Parte de la justificación de estos diferenciales de saldos tan importantes provienen de la distribución de un Dividendo extraordinario en diciembre de 2.010 a su socio único por 452M€. Este dividendo fue financiado con recursos del Grupo.

Una vez aprobada la escisión de Grupo DIA de su matriz Carrefour ( véase JGA de Carrefour del 21.06.2011), el Grupo DIA distribuirá un dividendo adicional de 368,6M€ a su socio único (Norfin Holder S.L.) antes de su salida al Parqué.

La evolución de su “Deuda financiera corriente” la podemos analizar en:

Con el marco verde, se han imputado las decisiones de la JGA de Carrefour que afectan a las cuentas de 2.010. Estas decisiones tienen su repercusión en los Estados Contables comunicados a , donde no se aprecia al 31.03.2011 por no haber realizado aún la distribución del último dividendo pero que extrapolé en el marco rojizo.

La “Baja” de la Deuda con empresas del Grupo por 880,5M€ es financiada con un préstamo sindicado que comentaremos posteriormente, teniendo como “Préstamo bancario corriente” 192,75M€ y como “Préstamo sindicado” ( que aún no vemos por ser “no corriente”) de 700M€. Con estos movimientos el saldo con el Grupo Carrefour debió quedar cancelado.

El movimiento de 60,095M€ que se aprecia al 31.03.2011 responde en parte al Dividendo de 40M€ distribuido por la sociedad de Portugal al socio único, siendo el resto imputable al pago del saldo de la cuenta corriente con Carrefour.

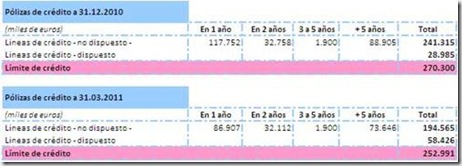

Dentro de los saldos de “Deuda Financiera corriente” se encuentran incluidos los importes dispuestos de las “Pólizas de Crédito” que mantiene el Grupo DIA:

A 31.03.2011 el Grupo ha dispuesto de 58,4M€ sobre líneas de crédito totales de 252,991M€.

Para comprobar la veracidad de estos movimientos habrá que esperar a la comunicación que Grupo DIA realice a CNMV de su estado intermedio del primer semestre del año 2.011.

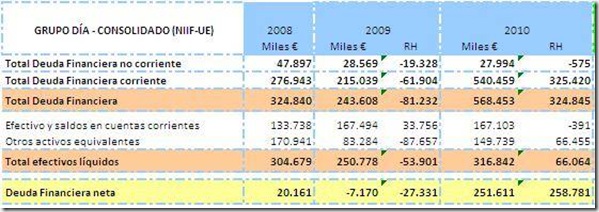

Posteriormente, analizaremos la evolución de sus “efectivos líquidos” que minoran la Deuda Financiera - que no quedaron completamente analizados al ver el Activo - cuando veamos la Deuda Financiera globalmente. Sólo expresar que el efectivo pasa de 304,6M€ en 2.008 a una estimación actual de 171,5M€. Habrá que esperar la comunicación a CNMV.

En Mercadona la Deuda financiera corriente es apenas inexistente (el 0,05% del total activo), y debe corresponder a la amortización financiera de la Deuda de largo plazo o previsión de intereses vencidos y no devengados (no hay detalle).

[1]

Los Acreedores comerciales y otras cuentas a pagar, o también llamado Pasivo Comercial, representa en el Grupo DIA en 2.010 el 53,06% de su total activo y el 60,97% de todo su pasivo exigible ( es un pasivo exigible sin coste en casi su totalidad, salvo aplazamientos legalmente negociados). Esta proporción, respecto de su pasivo exigible, empeorará en 2.011 por el aumento de endeudamiento financiero con coste llevado a cabo para la salida del Carrefour de su accionariado (aprox. en 2.011 será de 52%).

En Mercadona representó en 2010 el 51,4% (en 2009 el 55,8%) de su total activo y el 92,8% (en 2009 el 95,1%) de todo su pasivo exigible.

[2]

El saldo de proveedores en 2.010 representa en el Grupo DIA 2,84x del valor de sus stocks de Mercaderías, siendo en Mercadona 3,38x (en 2.009 3,6x). Esto está relacionado con los plazos de pago y la rotación de sus stocks (lo que antes denominamos esfuerzo de inversión por unidad de venta) según la tipología de artículos a la venta (ver comentarios en PMM).

-

Refinanciación de créditos al consumo. Corresponde a las líneas crédito que utiliza Finandia, como medio de refinanciación de préstamos a terceros. Su saldo en 2.010 fue de 480mil€, yendo en descenso desde 2008 por menor concesión de préstamos y por la utilización de recursos propios.

-

Pasivos por impuestos corrientes. Su saldo en 2.010 fue de 76,47M€, aumentando 6,3M€ sobre el ejercicio precedente. Este alza tan importante se debe, principalmente, a las modificaciones que sufrieron los saldos de “Hacienda Pública Acreedora por IVA” por las subidas de tipos impositivos acaecidas en Portugal y España.

-

Pasivos por impuestos sobre ganancias corrientes. Su saldo refleja el importe pendiente de ingresar por el impuesto sobre las ganancias ( en España el I.S.). El saldo consolidado en 2.010 fue de 23,48M€ ( en 2.009 fue 12,35M€, en 2008 fue 5,1M€) con incrementos muy importantes sobre los años precedentes. Estos incrementos obedecen al incremento de la tasa impositiva de Portugal, y a la entrada en beneficios de las sociedades de Brasil, Argentina y Twins Alimentación S.A.U.

-

Otros pasivos financieros. En este epígrafe se incluyen las previsiones de pagas pendientes de pago a “Personal”, los “Proveedores de Inmovilizado” y “Otros pasivos corrientes” (básicamente los pagos pendientes a subarrendatarios por las ventas “pasadas” por Caja).

![clip_image010 clip_image010]()

El diferencial más importante de 2.010 es el de “Otros Pasivos”, motivado por un cambio en las condiciones de pago a los subarrendatarios por el alquiler de las secciones de fruterías y carnicerías.

Pasivos asociados a activos no corrientes. En 2009 el saldo de este epígrafe era de 114,3M€, ya que incluía los pasivos asociados a los activos a la venta – adquiridos por Carrefour Marinopoulus – de “DIA Hellas A.E.” en Grecia (DIA participaba en esta sociedad en el 80%).

La venta de dicha sociedad produjo 87,7M€ de plusvalías en el ejercicio 2.010. Las pérdidas en 2.009 de “DIA Hellas A.E.” fueron de 10,5M€, y en 2.008 de 8,4M€.

El saldo de estos pasivos a 31.12.2010 era de 2,5M€.

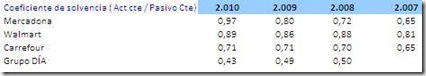

El coeficiente de solvencia.

El coeficiente de solvencia expresa la relación entre el Activo corriente y el Pasivo corriente, cuando más alto sea más posibilidad de transformar en liquidez tendrá la compañía para hacer frente a su pasivo corriente. Cuando el valor de este coeficiente >1 se considera bueno, y si es <1 malo, aunque hay que precisar que su bondad dependerá de la velocidad y capacidad de la empresa en generar recursos.

En el Grupo DIA este ratio permanece casi constante desde 2.008, entre 0,5-0,49, pues aunque se ve algo inferior al cierre de ejercicio de 2.010 no es tal, una vez se ha financiado con préstamos a largo plazo las disposiciones por distribución de reservas y dividendos que se realizaron a Norfin Holder S.L.

Mercadona viene mejorando constantemente su coeficiente de solvencia, aproximándose a 1, lo que denotaría la casi inexistencia de Fondo de Maniobra negativo tan típico del sector. Walmart, sigue el mismo camino que Mercadona.

Las empresas del sector de la distribución alimentaria suelen mantener Fondos de Maniobra negativos, propiciado especialmente por los recursos de proveedor ( cobran a menor plazo que pagan ).

En esta imagen se aprecia el F.M. negativo de Grupo DIA a 31.12.2010 por -1.496,2M€:

El Fondo de Maniobra de Grupo DIA en 2.010 representa el 46% del total de su activo, y financiaba el 69,9% de su “activo no corriente” (inmovilizado). En 2008 y 2009 el F.M. representó +/-35% de su activo corriente y financiaba el 53%-54% de su inmovilizado, nivel que se estima alcanzará con la financiación obtenida a largo plazo.

Mercadona – con datos de 2.009 - mejora cada año con una tasa de crecimiento CAGR del 9,6%, y todo ello debido a la capitalización continua de la casi totalidad de sus beneficios netos. En 2.009 su Fondo de Maniobra ya sólo financiaba el 11,1% de su Activo total.

[3]

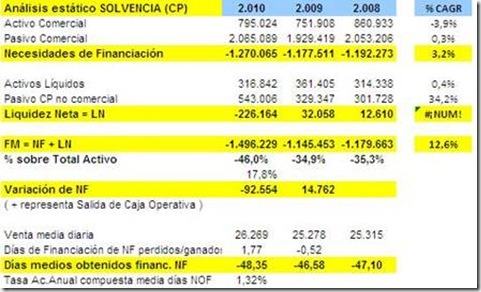

Por ello, para analizar la solvencia hay que precisar más que en el simple análisis del coeficiente de solvencia, y disgregarlo en sus dos componentes NOF y LN:

- Análisis estático de solvencia:

Se observa que

el Fondo de Maniobra empeoró bruscamente en 2.010 en 350,7M€ por los motivos comentados anteriormente, reflejados en la disminución de la Liquidez Neta en 258,2M€ y el aumento de las Necesidades de Financiación en 92,5M€.

El Fondo de Maniobra volverá a situarse en 2.011 (junio’11) en un rango similar a los años precedentes, una vez puesta en marcha la financiación de largo plazo.[4]

El Fondo de Maniobra de Grupo DIA es un 15,8% inferior a las Necesidades de Financiación ( FM < NF ), lo que podría producir cierta inestabilidad en el corto plazo si hubiese una oscilación brusca en las ventas.

Hay que tener en cuenta que la financiación operativa (NF) lo es con carácter permanente, mientras la empresa continúe con su actividad comercial, y varía si se altera alguna de sus variables (días de cobro, días de pago, días de stock, volumen de negocio, márgenes, rotación, personal, impuestos...).

El Fondo de Maniobra de Mercadona en 2.009 fue 3,8 veces superior a sus Necesidades de Financiación, lo que le dota de una envidiable fortaleza en el corto plazo ( si FM > NF hay estabilidad y solvencia en el corto plazo ).

En el Grupo DIA, los días de financiación obtenidos por la financiación de todo el circuito operativo (NF) ascienden a 48,3 días (1.270M€) con datos de cierre de ejercicio, superior a los 35,8 días que se obtenían sólo de la financiación media cedida de proveedor (ver PMM).

La financiación cedida por el proveedor ascendía en Mercadona a 46,5 días, siendo ésta inferior a la que obtiene de la totalidad de gestión productiva de 48,82 días. Mercadona viene disminuyendo los días de financiación obtenidos de sus proveedores y acreedores a una tasa del –5,35% ( preparando la entrada en vigor efectiva de la nueva

Ley de Lucha contra la Morosidad ).

La Liquidez Neta de Grupo DIA es negativa, equivalente en 2.010 a 8,6 días de ventas, mientras en años precedentes fue positiva. La liquidez negativa nos anticipa que, para su próximo ejercicio, la empresa no dispondrá en principio de activos realizables suficientes para hacer frente a sus vencimientos, salvo que los recursos generados durante el mismo o la financiación permanente proveniente de las variaciones de Necesidades de Financiación vayan nutriendo el desequilibrio o se inyecten recursos financieros permanentes. Esta situación quedará subsanada en 2.011 con la disposición del préstamo anteriormente comentado.

Esta posición de Liquidez Neta negativa, actualmente, no constituye una ventaja competitiva del Grupo DIA en el sector.

En 2009 para Mercadona la Liquidez Neta fue positiva, equivalente a casi 36 días de ventas, y al 9,6% de sus ventas

[5].

La posición de Liquidez Neta que mantiene Mercadona no la tiene ningún otro operador de supermercados nacional, y

constituye una ventaja competitiva muy importante [6]

- Análisis dinámico de solvencia:

Desde un punto de vista dinámico, los Recursos Generados más la financiación diferencial obtenida con carácter permanente de la operativa del negocio (NF), deben ser suficientes para atender los vencimientos de su Deuda y el pago de Dividendos a sus socios.

La previsión del ejercicio 2.011 contempla los ajustes que van a producirse en los Saldos de Deuda y no los que quedaron reflejados en el Balance a 31.12.2010 por 540,4M€ (veremos un análisis posterior con el desarrollo de la Deuda Financiera Total).

El Superávit de Fondos previsto para 2.011 de 265,3M€ podrá ser destinado a financiar parte de la inversión prevista de 300M€-350M€ ( recordad que hay Tesorería disponible en Caja).

No se ha previsto desembolso por dividendos en 2.011, más que los 368,6M€ ya distribuidos al socio único antes de la Salida a Bolsa.

El Grupo DIA no debe tener ningún problema, en principio, para atender sus vencimientos de Deuda Financiera a corto plazo con sus recursos generados, tal y como se ha diseñado su financiación.

El “Pasivo no Corriente”

El pasivo no corriente son las deudas y las obligaciones a las que debe hacer frente la compañía en un plazo superior a un año.

Las provisiones son obligaciones que la empresa estima se devengarán frente a terceros, resultando a veces indeterminado su importe o su fecha de cancelación.

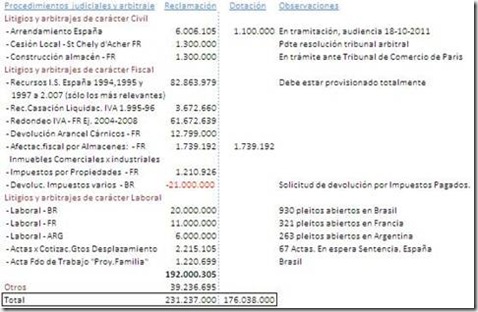

El valor aproximado de los “litigios y recursos” en los que se encuentra inmerso el Grupo DIA asciende en 2.010 a 231,2M€ teniendo ya provisionados 176M€.

La empresa estima que sólo representarán devengo 184,43M€ que es su saldo de Provisiones en 2.010, correspondiendo principalmente a las “provisiones por retribuciones a largo plazo al personal por planes de prestación definida” y a “provisiones fiscales, legales y sociales” (176M€ de los 184,43M€).

A 31.03.2011 el saldo de “provisiones fiscales, legales y sociales” del grupo DIA ascendía a 179,4M€., siendo el saldo total de Provisiones de 188,3M€ (+3.869 miles € por actualización de valor razonable en España sobre Actas de Inspección y dotación adicional en Francia por litigio redondeo IVA).

El Grupo DIA no tiene provisiones dotadas de carácter corriente, o de corto plazo, según las estimaciones que han debido realizar desde su departamento jurídico. De realizar algún pago en 2011, éste no habría sido incluido en su Balance como de corto plazo a 31.12.2010, ni en la comunicación a CNMV a 31.03.2011.

· Los Pasivos por Impuestos diferidos, son aquellos que deben pagarse pero que aún no se han liquidado. Al igual que los Activos por Impuestos diferidos – que no comentamos en el Activo – serían los que habría que cobrarse pero que aún no se han liquidado.

Ambos corresponden a las diferencias temporarias que surgen entre resultado contable y la base imponible del impuesto.

[7]

El tipo efectivo de Impuesto sobre Beneficios para el Grupo DIA viene siendo superior al 33% de media, siendo en 2.010 del 69,9% (por ajustes realizados), en 2.009 del 22,4%, 2.008 del 32,4%. Se estiman tipos efectivos para 2.011 del 39,2% y 2.012 del 31%, siendo a partir de 2.013 del 30,3%.

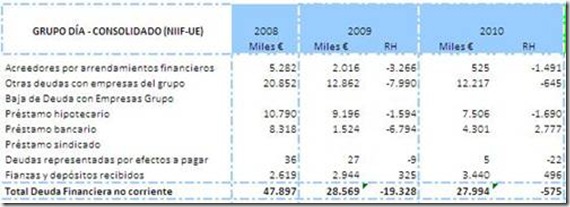

· El importe y evolución de la Deuda financiera de largo plazo se expresa:

En 2.008 el saldo de “Deuda Financiera no corriente” ascendió a 47,8M€, pasando al cierre de 2.010 a 27,99M€. Este descenso no es tal, ya que si se imputan los hechos que vendrían a posteriori con la desvinculación del Grupo Carrefour, cancelación de su cuenta corriente, distribuciones sucesivas de dividendos al socio único y consecución de un Préstamo sindicado con 7 entidades por 1.050M€ nos encontramos que la “Deuda Financiera no corriente” estimada a 31.03.2011 se sitúa en unos 723M€ (necesario esperar confirmación con datos intermedios 1er.semestre depositados en CNMV, fecha prevista 30.08.2011).

“Las compañías con una ventaja competitiva duradera muestran normalmente muy poca – o ninguna – deuda a largo plazo... Esto es así porque estas empresas son tan rentables que se autofinancian cuando deben ampliar negocio o realizar adquisiciones, por lo que nunca deben pedir prestado grandes cantidades de dinero”...” las compañías con una rentabilidad suficiente como para saldar toda su deuda a largo plazo en tres o cuatro años son buenas candidatas en nuestra búsqueda del negocio excelente con una ventaja competitiva a largo plazo.[8]

En Mercadona, su deuda financiera de largo plazo es muy baja, testimonial, y más teniendo en cuenta la liquidez neta que presenta. Además, viene disminuyendo su valor desde hace 5 años al menos.

Ésta sí representa una ventaja competitiva duradera de Mercadona.

[9]

Total Deuda Financiera consolidada de Grupo DIA.

Vamos a revisar la deuda financiera, y sus condiciones particulares en su conjunto (deuda financiera corriente y no corriente).

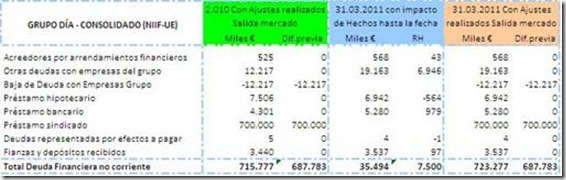

Después del cierre de ejercicio de 2.010 se simula la situación que resultaría después de la desvinculación de Carrefour, pasando los saldos de “Total Deuda Financiera” de 568,4M€ a 941,8M€ (después de la cancelación de la cuenta corriente con el Grupo Carrefour, distribución de dividendo extraordinario de 368,8M€ y firma del contrato de financiación). En la información depositada a 31.03.2011 estos hechos no habían ocurrido aún, con lo que no se detallan, y nosotros hemos estimado cuál sería la situación más probable resultando una Deuda Financiera total de 918,7M€.

Si descontamos la “Caja disponible”, la “Deuda Financiera Neta” habría pasado de los 20,16M€ de 2.008 a los estimados de 747,2M€ al 31.03.2011.

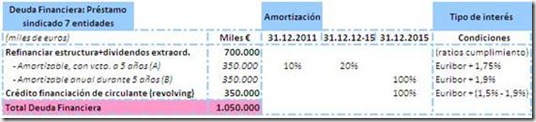

El “Préstamo Sindicado y sus condiciones básicas” se expresan en:

DIA podrá realizar disposiciones bajo el Contrato de Financiación a partir de la admisión a negociación de sus acciones.

Los costes de formalización del préstamo sindicado ascendieron a 15M€, quedando periodificados en: 1,5M€ en 2.011, 3M€ para 2.012-2.013 y el resto para 2.014-2.015.

El préstamo se articula en 2 tramos. Un tramo de 700M€ - con 2 subtramos A y B con distintos plazos de amortización - destinado a la liquidación de la deuda corriente y no corriente con las empresas del Grupo Carrefour que incluye el pago de dividendos extraordinarios -.

Otro tramo de 350M€, destinado a proporcionar flexibilidad para la financiación del circulante, estacionalidad de flujos de efectivo y liquidez ante imprevistos.

La estimación realizada por Grupo Dia, ajustando su Deuda Financiera a 31.12.2010, y la que se expresa estimada a 31.03.2011 es de la utilización total de los 700M€ y de 192,75M€ de los 350M€ de crédito revolving para poder llevar a cabo la cancelación total de los saldos con Carrefour de 880,5M€.

El Contrato de Financiación está sujeto al cumplimiento de unos determinados ratios financieros, con una comprobación de periodicidad semestral por los acreedores financieros, y que obligan escuetamente a:

-

Ratio “Deuda Neta Total Recalculada / Ebitda recalculado”, con un rango inicial del 3,5x y descendiendo hasta el año 2.014 que sería de 2,5x

-

Ratio “Ebitda / Gastos Financieros netos” no será inferior a 6,5x

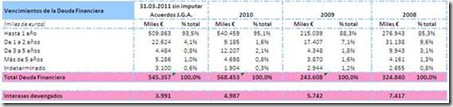

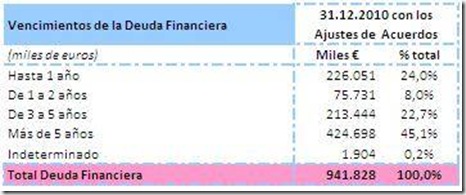

Los vencimientos de la Deuda Financiera corriente y no corriente en la información intermedia comunicada a CNMV a 31.03.2011 sin imputar la segregación se expresan:

(*) Indeterminado: Corresponde a fianzas de subarriendos

Se observa que el 93,5% de los 545M€ tendrían vencimiento a 1 año, pero no es tal, como veremos con la aproximación que el Grupo DIA expresa a 31.12.2010 ajustado con acuerdos de J.G.A. que se encontrarían próximos a la situación de 31.03.2011:

Como se observa la estimación de amortización de Deuda Financiera para el año 2.011 pasa a ser de 226M€ (24% del total de 941M€), inferior a los 509,8M€ expresados anteriormente antes de la firma del Préstamo Sindicado (ver la previsión de 2011 incluida en el anteriormente expresado “análisis dinámico de solvencia a CP”).

¿Generará el Grupo DIA suficientes recursos para atender su Deuda Financiera de acuerdo a su Plan de Negocio expresado antes de la salida a Bolsa?

Las líneas básicas del plan depositadas en CNMV para 2011-2013 y nuestra extrapolación a 2.015 quedan descritas en este resumen:

Para el año 2.011, el Grupo DIA expresó vencimientos de 226M€ que provienen básicamente de la disposición de pólizas (28,9M€ a 31.12.2010) y de la utilización del crédito revolving para atender pagos pendientes a Carrefour (192,7M€ que se realizará después de la admisión a cotización en el mercado). Podría haber ligeros ajustes en estas cifras con los datos a 31.03.2011.

La información expresada por el Grupo DIA sobre el resto del calendario de vencimientos es bastante escueta, no pudiendo discernir claramente la que correspondería a cada año.

Debemos dejar constancia de que tanto las estimaciones de distribución de dividendos como las inversiones son meras estimaciones, dentro de los rangos expresados por DIA.

Como resumen, expresar que si se cumple el plan de negocio planteado por el Grupo DIA y su generación de recursos, éste no debería tener ningún problema para atender el pago de la totalidad de su Deuda Financiera, manteniendo un colchón de seguridad de un 26% por el diferencial entre los recursos generados en el período 2011-2015 y la deuda neta a satisfacer.

¿Y si no cumple el Plan de Negocio? Lo veremos posteriormente al analizar una hipótesis pesimista, en lugar de la optimista expresada por DIA.

El Patrimonio neto. Constituye la parte residual de los activos de la empresa, una vez deducidos todos sus pasivos. Incluye las aportaciones realizadas, ya sea en el momento de su constitución o en otros posteriores, por sus socios o propietarios, que no tengan la consideración de pasivos, así como los resultados acumulados u otras variaciones que le afecten.

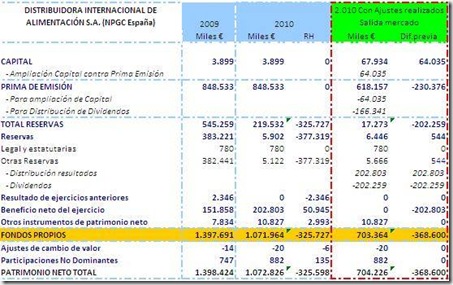

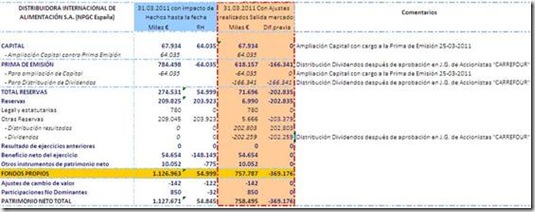

En primer lugar, vamos a expresar el Patrimonio Neto Individual de de DIA como empresa matriz del GRUPO consolidable DIA que es nuestro objetivo de análisis. De esta forma, y aunque no nos adentremos en su análisis, entenderemos la aportación de DIA España a la “retirada” de recursos que realizó Carrefour antes de su escisión.

Nos llamará la atención, la disminución de patrimonio de 2008 a 2010. Especialmente la que se produce entre 2009 y 2010, el Patrimonio Neto Individual de DIA desciende 325.598 miles de euros. Posteriormente, veremos su justificación.

Adjunto cuadros para análisis y reflexión de los lectores, de DIA individual (dominante), aunque los comentarios los realizaremos sobre el Grupo consolidable DIA posteriormente. Señalar solamente que nuestra estimación a 31.03.2011 es de Patrimonio neto es 758.495 miles de euros (habría que confirmar con datos intermedios 1er.semestre depositados en CNMV, fecha prevista 30.08.2011).

En el marco verde se expresan los ajustes comunicados por DIA y que afectan a la verdadera visión del Balance cerrado a 31.12.2010.

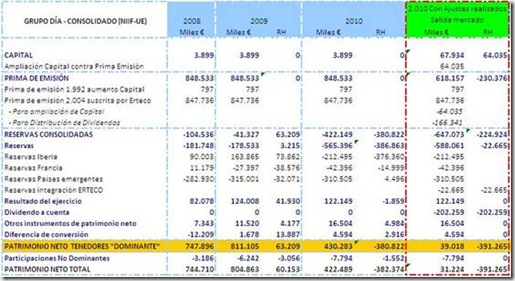

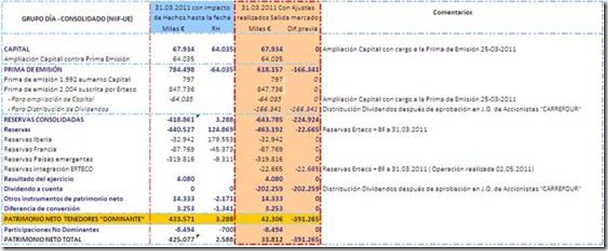

Realizada la consolidación de las empresas de su perímetro de acuerdo a la NIIF-UE, el Patrimonio neto de Grupo DIA se expresa:

Vemos un diferencial importante en el patrimonio consolidado al compararlo con el de “DIA España”, y en parte es por la aportación negativa que en su conjunto realizan el resto de empresas del perímetro de consolidación.

Llama la atención el diferencial entre los Resultados obtenidos al 31.03.2011 por la sociedad dominante “DIA España” (54.654 miles de euros) y los atribuidos a tenedores de instrumentos de la dominante “Grupo DIA” (4.080 miles de euros). Hay sociedades del Grupo que aún no aportan resultados positivos.

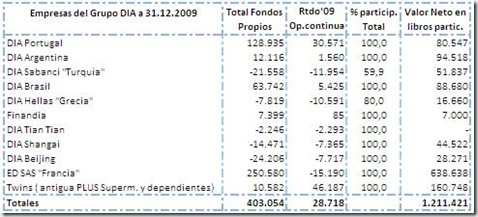

En el Depósito de Cuentas del ejercicio de 2.009, la sociedad dominante “DIA España” declaraba un Valor Neto en libros de su participación en las empresas del Grupo de 1.211,4M€ frente a un Total de Fondos Propios de 403M€:

A 31.12.2009 ya se tenían contabilizados deterioros de valor sobre estas empresas de 353,7M€.

Los Acuerdos de J.G.A. de Carrefour, previos a la segregación, y las operaciones entre empresas del grupo realizadas durante 2.011 se han incluido – a título meramente informativo – al cierre de ejercicio de 2.010, ajustándolo, para así tener una mejor visión de su patrimonio actual. A 31.12.2010, y con los ajustes comentados, el Grupo DIA tendría un Patrimonio Neto Total de 31,22M€ (siendo el PN de los tenedores de la dominante 39,0M€) y el de la sociedad dominante DIA de 704,22M€.

Los movimientos más importantes quedan expresados en los Comentarios del cuadro adjunto, detallamos:

-

Ampliación Capital por 64.035 miles de euros con cargo a la Prima de Emisión el 25-03-2011. El Capital pasa a estar compuesto de 679.336.000 acciones ordinarias de 0,10€ de valor nominal.

-

Distribución Dividendos después de la aprobación en J.G. de Accionistas "CARREFOUR" el 21.06.2011 de 368,6M€ (166.341 miles de euros contra la Prima de Emisión y 202.259 miles de euros contra las Reservas y el Beneficio neto).

-

Reservas de Erteco más el Beneficio a 31.03.2011, tras la operación de adquisición realizada el 02.05.2011 al Grupo Carrefour por ED SAS.

Detalle de los dividendos distribuidos por el Grupo DIA a su socio único Norfin Holder S.L.:

Los antiguos socios de Carrefour desde el 5 de julio de 2.011, escindida DIA y admitida a cotización, fueron retribuidos gratuitamente con una acción de DIA por cada una que de las que poseían ( 1 x 1 ).

La situación patrimonial extrapolada a 31.03.2011 de Grupo DIA, con los mismos ajustes comentados anteriormente, nos expresa un Patrimonio Neto Total para el Grupo DIA de 33,8M€ ( dominante 42,3M€), inferior a su Capital Social.

En el caso de Mercadona su Patrimonio Neto aumentó a una tasa compuesta de crecimiento 2010-2004 del 23,2%, muy superior al de su volumen de negocio, debido acumulación de su beneficio no distribuido.

[10]

El Grupo DIA expresa, a la fecha de registro en CNMV 13.05.2011, no tener emitidas acciones preferentes[11], ni derechos de suscripción, ni obligaciones convertibles,... ni tampoco derechos de adquisición,... ni opción de compra o suscripción de cualquier miembro del Grupo DIA. Con lo que entendemos que debieron ser liquidados los instrumentos de patrimonio neto que expresaban en su Patrimonio consolidado a 31.03.11 por 14.333 miles de euros.

Sin embargo, también expresa que una vez admitida a cotización las acciones de la Sociedad, entren en vigor los nuevos estatutos, la retribución de los consejeros consistirá en una asignación mensual fija y en dietas por su asistencia a reuniones del consejo y sus comisiones. Asimismo, los nuevos estatutos sociales establecen que los consejeros ejecutivos podrán ser retribuidos mediante la entrega de acciones, de opciones u otros instrumentos de patrimonio por la cuantía que se acuerde en JGA, mientras que los restantes consejeros pueden ser retribuidos mediante la entrega de acciones siempre que las mantengan hasta su cese como consejeros.

El 09.05.2011 el accionista único fijó el importe máximo de la retribución a percibir por los nuevos consejeros nombrados del Grupo DIA en 1.000.000€ brutos por ejercicio. También acordó que en 2011 la citada cantidad fuese satisfecha en acciones.

Con fecha 28.07.2011 se registró en CNMV el Hecho relevante:

”El Consejo de Administración de DIA, S.A. ha acordado llevar a cabo un programa de recompra de acciones propias de conformidad en lo previsto en el reglamento CE nº 2273/2003”. Afecta como máximo a un número máximo equivalente al 2% del capital social.

Igualmente, DIA prevé incentivar a personal directivo (aprox. 200 beneficiarios) mediante participación en beneficios, con distribución de acciones gratuitas, atribución de opciones, etc... Los principales directivos y consejeros ejecutivos con planes de opciones y/o acciones gratuitas, y resto de directivos con acciones gratuitas.

Mercadona también carece de “Acciones Preferentes”, sería un “pasivo muy caro”, aunque técnicamente sea considerado como capital. Esta ausencia de Acciones Preferentes, el ritmo de crecimiento de sus Reservas, y como resultado la fortaleza de sus Fondos Propios que no lo tiene ningún otro operador de supermercados nacional, constituye una ventaja competitiva importante. Mercadona, tal y como acumula capital, si fuese una cotizada estaría en disposición de comprar acciones propias con sus excesos de liquidez ( tan del gusto de W. Buffet ), constituyendo uno de los sellos distintivos de las empresas con ventajas competitivas duraderas.

“... si una compañía no ve aumentar sus reservas, tampoco podrá hacer crecer su patrimonio neto. Si su patrimonio neto no crece, es muy improbable que pueda convertirnos en ricos a largo plazo”.

“... cuantas más ganancias guarde una compañía, más rápidamente crecerán sus reservas acumuladas, lo cual, a su vez, hará aumentar el ritmo de crecimiento de las ganancias futuras”... con estos excedentes ...”debe ir comprando compañías con una ventaja competitiva duradera”.

[12]

Como hemos visto anteriormente, el Patrimonio financiero del Grupo DIA debe ser reconstruido de nuevo, independientemente de que el mercado ya le reconoce un indudable valor a su patrimonio comercial. La situación actual del Patrimonio financiero del grupo DIA no constituye una ventaja competitiva duradera frente a otros operadores del mercado.

El Grupo DIA tiene que demostrar su capacidad de generar valor para sus accionistas, con su nueva estructura y su proyecto, pues su patrimonio histórico ya no existe y éste debe ser reconstruido para ganarse el respeto de los inversores más prudentes y de largo plazo.

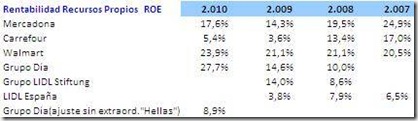

La Rentabilidad de los Fondos propios. Se utiliza para analizar la eficacia del equipo directivo a la hora de utilizar el dinero de los accionistas - ratio de fondos propios sobre sus beneficios netos ROE –

El

Grupo DIA en 2.010, con la estructura de cierre de su ejercicio de y sin tener en cuenta los hechos aprobados en JGA,

obtuvo una rentabilidad sobre fondos propios del 27,7%[13]. Si ajustamos el Resultado a las Operaciones continuadas (básicamente sin las plusvalías por la venta de “Hellas”) su ROE habría caído hasta el 8,9%.

La empresa expresa que a 31.03.2011, y aún sin imputar los hechos comentados anteriormente hasta la segregación de Carrefour, que agregando sus 12 meses precedentes su ROE sería del 33%.

Podríamos realizar una “estimación” de cuál sería la rentabilidad de Grupo DIA en 2.011 si cumple sus expectativas de negocio. Si partimos del Patrimonio Neto Total de cierre de 2.010, imputamos los hechos aprobados en JGA para la segregación, obtendremos que éste sería de 31,2M€. De igual modo, si a este Patrimonio le sumamos el Beneficio neto que espera obtener la compañía, estaremos en disposición de aproximar su ROE ... aprox. 74%.

Estos altos ratios de rentabilidad se justifican por el alto apalancamiento con el que nace el Grupo DIA. No podemos decir que constituya una ventaja competitiva en estos momentos, es un espejismo. Un inversor prudente y de largo plazo no debería tomar riesgos en compañías con alto apalancamiento.

¿Este ROE ofrece tranquilidad a sus socios?

¿Este ROE ofrece tranquilidad a las compañías aseguradoras de riesgo comercial?

¿Este ROE ofrece tranquilidad a sus acreedores financieros?

Mercadona viene obteniendo unas rentabilidades medias del 18%, no tiene crecimientos constantes, lo puede denotar signos de agotamiento de su modelo al estar restringido al ámbito nacional. Los excesos de liquidez que acumula Mercadona no están produciendo mejoras de rentabilidad para sus socios (si seguridad).

No ocurre así con

Walmart que sigue aumentando su rentabilidad.[14] Cuando una compañía es capaz año tras año de aumentar su rentabilidad denota estar en posesión de una ventaja competitiva duradera en su sector.

Ni Walmart ni Mercadona son negocios comparables con DIA, ni por sus volúmenes de ventas, ni por tipología de negocio, ni por concentración territorial. Sin embargo, son actores importantes del sector de la distribución y DIA se encontrará en el mercado con ellos, con Mercadona en el propio mercado base de DIA – en España – y con Walmart en el mercado exterior – Argentina, China, Brasil -.

¿Puede DIA obtener costos de suministro similares a estos grandes Operadores? La Salida del Grupo Carrefour no ha ayudado precisamente, ya lo prevé el Plan de Negocio.

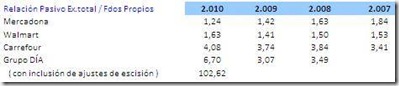

Si analizamos el “coeficiente deuda-fondos propios”, tendremos claro de dónde el Grupo DIA obtiene sus fondos para financiar sus operaciones – aunque creo que ya resulta obvio -.

En las empresas de corte industrial, lo ideal, es que este coeficiente sea < 1, pues implica una financiación mayor de recursos propios sobre deuda ( para financiar con garantías su activo fijo y corriente ).

En una empresa del sector de la distribución – especialmente la alimentaria -, este coeficiente será normalmente > 1, pero es de gran importancia analizar su evolución temporal y su comportamiento frente al sector.

Se observa que los niveles de riesgo y apalancamiento de Carrefour y DIA son más de 2x los de Walmart o Mercadona.

Para Mercadona y Walmart representan ventajas competitivas duraderas dentro de su sector.

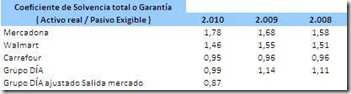

Si analizamos el “

coeficiente solvencia total o garantía”, observaremos hasta qué punto los activos reales de una compañía son suficientes para garantizar la totalidad de sus deudas.

[15]

En el caso de Grupo DIA los activos intangibles y el fondo de comercio en 2.010 suponen 459,8 M€. En el Grupo Carrefour representaban 12.930M€, en Walmart 16.763M$ y en Mercadona 64,8M€.Es decir, actualmente el Grupo DIA con un Patrimonio Neto Total consolidado a 31.03.2011 de 33,18M€ no cubre el valor de su Fondo de comercio 414,43M€ y de Otros activos intangibles 45,41M€.

El Grupo DIA calcula sus ratios de solvencia desde el activo total y obtiene estos resultados:

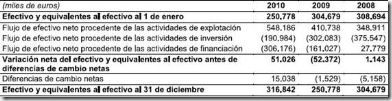

El Estado de Flujo de Efectivo. “Hay una diferencia enorme entre el negocio que crece necesitando una gran cantidad de capital, y el negocio que crece sin necesidad de capital.” de Warren Buffet .

“El estado de flujo de efectivo sólo nos dirá si la compañía ingresa más efectivo del que gasta, o si gasta más efectivo del que ingresa”.

En el cuadro adjunto se observan las variaciones de flujos de Grupo DIA para el período 2008-2010, y antes de los ajustes previos a la

Salida al mercado aprobados por la JGA de Carrefour del 21.06.2011:

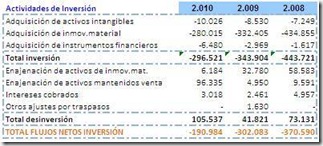

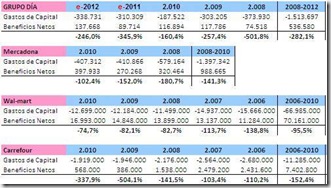

Nosotros vamos a fijarnos en el Flujo de Efectivo de las Actividades de Inversión, especialmente en los Gastos de Capital que son los invertidos para la adquisición de activos que tienen una naturaleza más permanente ( se mantienen durante más de un año ), como los bienes inmuebles, las plantas de producción y los equipos, las patentes,...

En pág. anteriores comentamos – con datos de Balance y Cuenta de Pérdidas y Ganancias - los esfuerzos que realizaba DIA en la inversión en comparación a Mercadona, Walmart y Carrefour.

En la imagen posterior se presentan los esfuerzos en Gastos de Capital que realiza cada uno de ellos en comparación con sus Beneficios Netos. El Grupo DIA mantiene Gastos de Capital medios - incluidas las estimaciones según su plan de negocios hasta 2.012- del 282,1% de su Beneficios Netos. El resto de referentes del mercado realizaban esfuerzos de: Mercadona 141,3%, Walmart 95,5% y Carrefour 152,4%.

Lo ideal serán series de datos a 10 años pero no se disponían, así que con lo expuesto es Walmart quien realiza el menor esfuerzo <100%.

Las empresas con una ventaja competitiva duradera son las que suelen dedicar un % menor de sus beneficios a Gastos de Capital que sus competidoras, y éste actualmente no es el caso de Grupo DIA.

Nota: Pueden acceder al documento completo de análisis y obtener mejor visión

aquí

[1] En Walmart en 2.009 representaba el 2,9% de su total activo, y en 2.010 el 3,33%.

[2] Para Walmart en 2.010 representa el 29% (29,6% en 2009) de su total activo y el 46,9%(50,7% en 2009)de su pasivo exigible

[3] En Walmart en 2.009 el F.M. sólo financiaba el 4,2% de su Activo total.

[4] Comprobar este hecho en el estado Intermedio 1er. semestre 2.011 que será remitido a

[5] En Walmart en 2.009 la Liquidez neta es equivalente a 2,7 días de ventas, y al 0,7% de sus ventas

[6] En 2.008 Ahorramás tenía una Liquidez neta equivalente a 10,2 días de ventas, y al 2,8% de sus ventas

[7]El tipo efectivo para Mercadona en el ejercicio de 2.009 Impuesto sobre Beneficios fue del 25% y en 2.010 el 29,3% ( tipo gravamen 30%)

[8] Extraído del libro: “Warren Buffet y la interpretación de estados financieros” de Mary Buffet y David Clark ISBN:978-84-9875-026-3

[9] Walmart en 2.009 podría amortizar su Deuda de largo plazo en menos de 2,5 años

[10] Los fondos propios de Walmart en el período 2009-2007 aumentaron a una tasa del 4,6%.

[11] Las acciones preferentes no tienen derecho a voto, aunque sí a dividendos ( fijos o ajustables ) que deben pagarse antes de los que corresponderían a los propietarios titulares de acciones ordinarias. Como deuda resulta muy cara, ya que se trata de distribución de dividendos, posterior al hecho de la imputación de gastos financieros previo al cálculo de resultado neto y de impuestos sobre beneficios.

[12] Extraído del libro: “Warren Buffet y la interpretación de estados financieros” de Mary Buffet y David Clark ISBN:978-84-9875-026-3

[13] El Patrimonio Neto Total pasaría de los 422,4M€ del cierre de ejercicio 2010 al simulado si se contabilizaran los acuerdos de JGA por 31,2M€

[14] Ratios de Soc.Coop.Consum:

![clip_image066 clip_image066]()

Ratios de Ahorramás: