Es el momento más adecuado de hablar de un interesante ETN con código XVIX. Este producto opera el VIX pero de una manera diferente. Se trata de un spread entre los futuros del VIX de corto plazo y los de largo plazo. En concreto mantiene 1/2 posición corta de futuros del Vix de próximo vencimiento y 1 posición de larga de futuros del Vix de un vencimiento más lejano.

Para los que ya estén ya algo familiariados con los ETNs VXX y VXZ, este spread sería como comprar VXZ y vender media posición de VXX con su rebalanceo diario correspondiente.

Veámoslo en mayor detalle para que le quede claro a casi todo el mundo.

XVIX (por seguir añadiendo definiciones) concretamente "apuesta" por cambios en la curva de futuros del VIX (term structure of VIX futures). El VIX contado es una cosa y otra son los futuros. Estos cotizan con una prima (contango) o con un descuento (backwardation) según la situación del VIX.

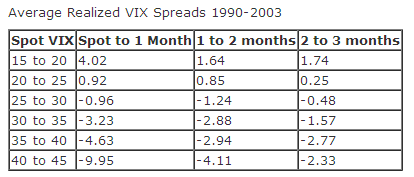

Aquí tenemos una tabla con las primas y descuentos promedio de los futuros con respecto al VIX para el periodo 1991-2003:

Se observa que cuando el VIX contado está entre 15 y 20, el futuro más cercano suele tener una prima media de 4.02 puntos, esto es contango. Sin embargo a medida que el VIX contado está sobre 25 el spread empieza a estar en backwardation. A mayor nivel del VIX contado mayor backwardation. Estas diferencias se explican porque cuando la volatilidad está baja, el vendedor de volatilidad, exige a mayor plazo una mayor prima, ya que un plazo mayor evidetemente ofrece mayor incertidumbre. Sin embargo, lo opuesto también ocurre. Cuando el VIX contado se dispara por miedos y pánicos (como el actual), los vendedores de volatilidad saben que esas emociones son rápidas y son capaces de vender volatilidad futura a menor precio.

Todo esto, también se puede representar mediante una curva donde se incluye el VIX contado y los futuros del VIX por orden de calendario. Sería la curva de futuros del VIX, algo parecido a lo que hacemos con la curva de tipos de interes.

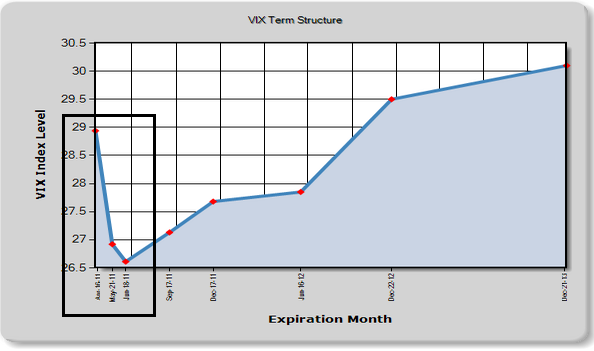

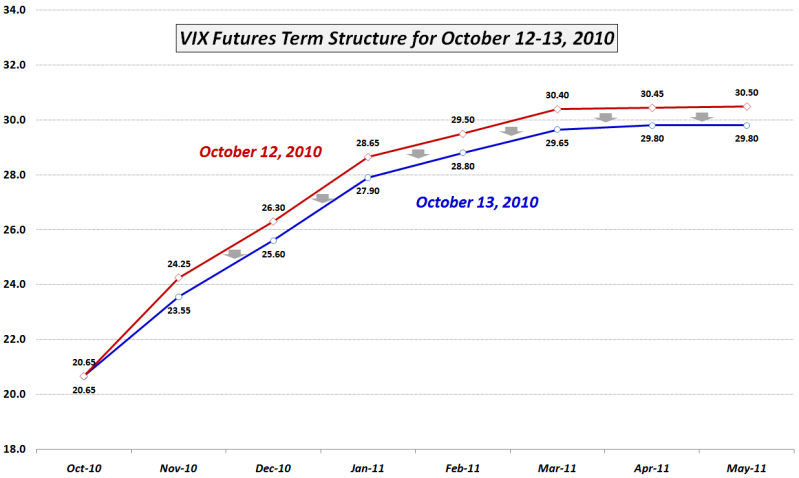

Vemos la curva de futuros del VIx para el día 12 de octubre y para el día 13. En concreto, esta curva pasó de un mayor contango a uno menor.

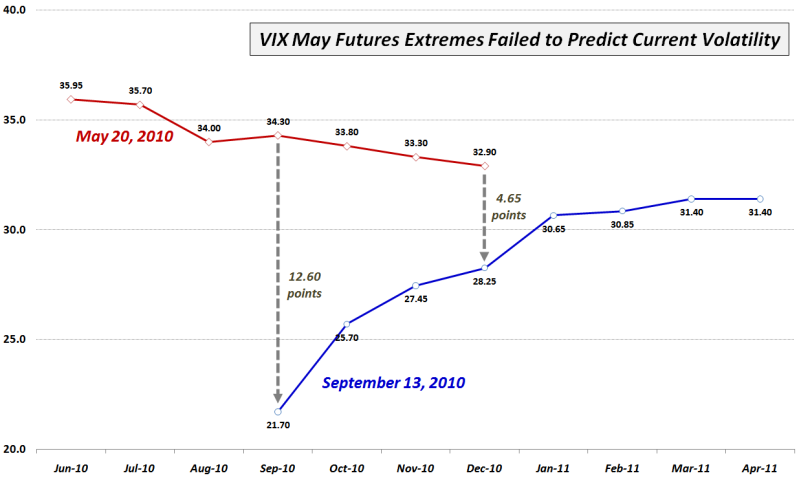

Una curva con backwardation sería como la que sigue:

Aquí se han representado dos. La curva de futuros para el 20 de mayo que estaba en backwardation (después del "flash crash") y como era la curva el 13 de septiembre de ese mismo año donde se ve que había pasado a contango.

Por tanto, recapitulemos: un VIX bajo suele ser coincidente con una curva de futuros del VIX al alza o en contango. Un VIX alto suele coincidir con una curva de futuros a la baja o en backwardation.

De aquí, cabría preguntarse, ¿hay algún poder predictivo para el mercado según veamos una curva con contango o backwardation? Mi respuesta es: no lo sé. Es algo que no he estudiado y lo que he leído he visto opiniones para todos lo gustos, pero nada demostrado con números. Está claro que tras toda crisis del mercado, los futuros se suelen situar en backwardation pero también es verdad que la crisis puede continuar.. Y cuando están en contango, la situación puede estar así meses y meses o años.

Otra pregunta, más mundana (y más interesante) es: ¿podemos beneficiarnos de los cambios de estar curva? La respuesta es sí, gracias a XVIX.

Evidentemente, XVIX, lo podemos comprar o vender. ¿Cuando comprarlo y cuando venderlo?

Hay que comprarlo cuando la curva de futuros está en backwardation, y hay que venderlo cuando están en contango. Pero, yo no recomiendo venderlo nunca, ya que el XVIX no es una relación de 1:1 entre el futuro de próximo vencimiento y el futuro de vencimiento más lejano, sino una relación de 0.5:1, con lo cual hace que comprarlo en backwardation sea un chollo y venderlo en contango puede dar beneficios pero no es nada interesante para mantener por mucho tiempo. ¿por qué? pues porque al comprarlo cuando la curva de futuros está en backwardation el beneficio proviene de cuando la curva se mueve de ese backwardation hacia el contango. Y este es el proceso más tipico. El miedo se disipa rápido. Sin embargo, lo contrario -que la curva pase de contango a backwardation- es mucho más raro y además al ser una relacion 0.5:1 evita que se puedan hacer beneficios a medio y largo plazo.

Como vemos en la imagen superior, el spread entre el futuro del VIX de vencimiento más cercano y el futuro de vencimiento a 6 meses se representa en rojo si está en backwardation o en verde si está en contango. En la gran crisis de 2008 estuvo mucho tiempo en backwardation, lo que a priori sería malo para comprar nuestro ETN XVIX, pero hay que recordar que la relación no es 1:1 sino 0.5:1 lo cual cambia las cosas. Con la imagen, solo quiero señalar, que salvo casos extremos,lo normal es que la curva esté en contango (verde) y que las zonas rojas (backwardation) señaladas con círculos son eventos escasos.

Al ser la relación 0.5:1 hace que el spread se comporte de manera general según estos dos ejemplos:

1. El VIx pasa de backwardation a contango:

El VIX está a 30, el futuro de abril a 25 y el de mayo a 24. Vendemos un futuro de abril y compramos 2 de mayo.

Al cabo de un mes el VIX desciende a 20 . El futuro de abril cotiza a vencimiento a 20, como hemos vendido, ganamos 5 puntos. Y que pasa con los dos comprados de mayo? Pues si ese futuro ha pasado de 24 a 22 hemos perdido 4 puntos. Total operación = 1 punto de beneficio.

2. El VIx pasa de contango a backwardation:

El VIX está a 30, el futuro de abril a 25 y el de mayo a 24. Vendemos un futuro de abril y compramos 2 de mayo.

Al cabo de un mes el VIX sube a 40. El futuro de abril a vencimiento cotiza a 40 y el de mayo a 32. En el de abril hemos perdido 15 puntos y en los de mayo hemos ganado 16 (8*2) puntos también, por tanto no hemos perdido, sino incluso ganado.

¿Pero esto suele ser así?

Sí, es el comportamiento general. Normalmente los futuros del VIX a un mes de vencimiento siguen al VIX en un 80% de su movimiento y los futuros a 3 meses de vencimiento siguen al VIX en un 40% de su movimiento. Por eso, cuando sube mucho el VIX, al ser dos futuros de vencimiento lejano (2*40%) cubren muy bien al futuro de vencimiento cercano (80%). Sin embargo, cuando caen, el futuro del VIx de vencimiento más cercano (80%) cae más rápido que los otros dos, generando un beneficio cuando operamos este spread o compramos el XVIX.

Esto no es siempre tan maravilloso y no es líneal, sino que se cumple a medio plazo. Entremedio hay ruido que puede hacer variar estas relaciones.

En esta imagen se ve la relación de todos los elementos. Si entendemos VXX como futuro de vencimiento más cercano y VXZ como futuro de vencimiento más lejano y vendemos 0.5 de VXX y compramos 1 de VXZ tendríamos XVIX. Como se ve, la gran crisis de 2008 hizo que este spread se comportara muy bien en los momentos de mayor crisis. Bajó un poco, pero desde el momento en que VXX y VXZ hicieron techo, entonces el VXX empezó a bajar más rapido en relación a VXZ creando un beneficio bestial para XVIX. Lo mismo ocurrió en mayo de 2010. Es tras una gran crisis cuando este ETN ofrece la mayor oportunidad de beneficio. Dicho esto, se observa que el XVIX se comporta bien todo el año, solo que sin tanto retorno. (Este gráfico no representa ningún comportamiento real del XVIX, se trata de una recreación, ya que el XVIX tiene algo más de 3 meses de vida).

Estos son los resultados de esta recreación:

- 2006 Return 11%, MDD 12%

- 2007 Return 18%, MDD 15%

- 2008 Return 14%, MDD 15%

- 2009 Return 24%, MDD 10%

- 2010 Return 55%, MDD 5%

Se observa que ofrece interesantes rendimientos con interesantes DD. También que 2010 y 2009 fueron años espectaculares. Esto es debido a que un backwardation moderado que no dure mucho (como en 2010) es la mejor situación para este ETN. Si el backwardation dura mucho, apenas hay beneficio (como en 2008), pero al final del año no hay pérdida (de momento).

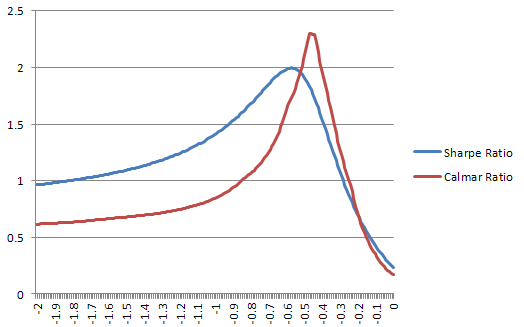

¿pero esto se mantendrá en el futuro? Analizando potenciales spreads con diferentes proporciones a la de 0.5:1 se observa en los datos históricos, que el mayor sharpe ratio se consigue con una proporción de -0.54/0.96 y el mayor calmar ratio se consigue con una proporción de 0.48/1.02. Lo cual demuestra que 0.5/1 es una relación óptima, aunque no tiene porque repetirse en el futuro. Sin embargo, teniendo en cuenta que hemos visto los escenarios más extremos hace no mucho y que las reconstrucciones salen positivas, creo que es una optimización correcta. (Para mejor y más información clicar aquí)

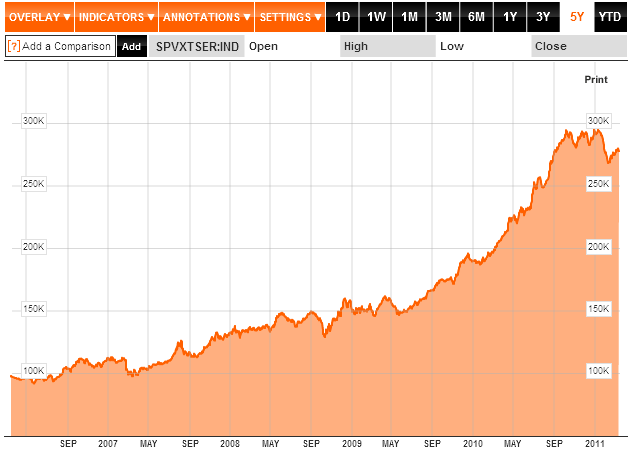

Este es el indice base en el que XVIX se fundamenta, según datos de Bloomberg. (para acceder a este dato buscar en este blog "Sitios que sigo" el enlace "SPVXTSER"

Vemos que su tendencia natural es al alza. Pero hay importantes caídas también. De hecho, este índice se encuentra bajista desde septiembre, justo cuando hemos atravesado un periodo de fuerte contango continuado. Sin embargo, el reciente backwardation (siguiente imagen) ofrece otra vez una oportunidad para que veamos revalorizarse este ETN en los siguientes meses, tal y como hubiera ocurrido después de septiembre-octubre de 2008 y después de mayo de 2010.

Observamos que la curva de futuros está en fuerte backwardation hasta verano de 2011 (recuadro). Por tanto, por todo lo dicho anteriormente, es un momento óptimo para comprar XVIX.

Soy consciente de que tal vez la explicación y argumentación podría extenderse más y ser más clara, pero esto no es un libro, sino un post de un blog en el que es difícil tratar este tema y que se entienda para todos los públicos. Pero si hay preguntas se intentarán responder.

Viendo los datos históricos del índice de Bloomberg, parece que tal vez sea interesante usar medias con cruces al ala para entrar en este producto.

Fuentes:

CBOE, Seeking Alpha, Vixandmore, OnlyVix

Comentario de mercado (solo imagen). Mi twitter http://twitter.com/#!/ContraInvest