En posteriores artículos voy a exponer las que yo considero las barras más eficaces para operar en el corto-medio plazo. Los gráficos se pueden representar de distinta forma, siendo las más usadas las velas japonesas o también llamadas candlestick, pero es cuestión de gustos. A mí personalmente es la que me gusta usar, puedo ver a simple golpe de vista un resumen bastante claro del período que analiza esa vela. Pues bien, en este artículo sólo explicaré la aplicación práctica de una de ellas, mi favorita de hecho, la cual tiene un elevado porcentaje de acierto. Me centraré en este artículo en mi favorita porque es de las que considero más fiables, y para que si alguien la desconoce se pueda beneficiar de ella lo antes posible.

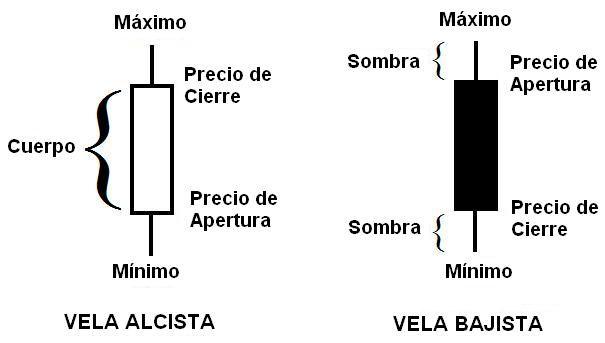

Lo primero que veremos será en qué consiste una vela japonesa.

Aquí tenemos dos ejemplos, una vela alcista representada con color blanco o verde, y una bajista de color negro o rojo. Los dos palitos que sobresalen representan el máximo y el mínimo respectivamente. Si la vela es blanca quiere decir que abrió a un precio y cerró a uno superior, formando el cuerpo. Si es bajista implica que abrió a un precio y cerró a uno inferior, formando el cuerpo de color negro. Estas velas pueden representar una semana, un día, una hora, 5 minutos... Debemos elegirlo en el gráfico, qué periodo queremos analizar. Si es un gráfico diario pues las barras representan el máximo y mínimo del día, a qué precio abrió ese día y a qué precio cerró.

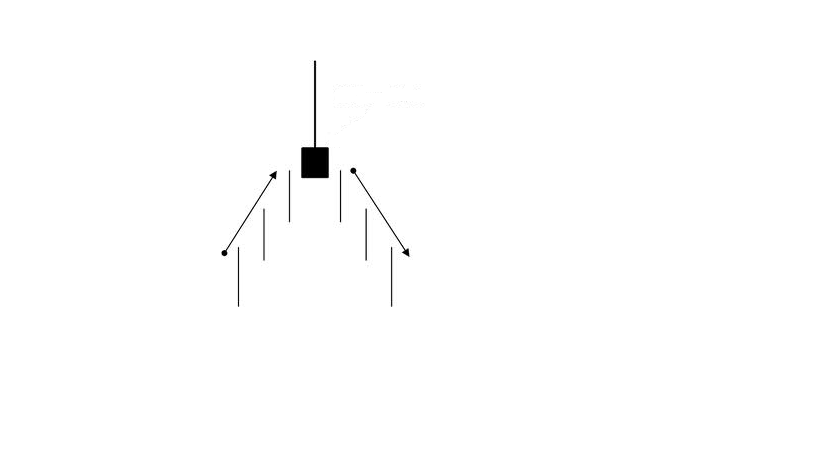

Pues vayamos al tema,

Esta es mi barra favorita bajo ciertas circunstancias que ahora nombraré. Vela tipo martillo, o barra reversa alcista. Suponiendo que sea una gráfica diaria, pues ésta barra viene marcada por un movimiento hacia el lado contrario durante la mayor parte del día, durante parte de ese período esa barra era completamente negra, muy bajista, pero después de caer de forma pronunciada se da la vuelta de forma brusca en la parte final de la sesión y logra cerrar por encima de la apertura , cerrando en o cerca del máximo del día, claramente el mercado ha pasado de manos de los bajistas o vendedores a los compradores. Hay veces en el que no logra cerrar por encima del precio de apertura pero se queda cerca, dejando esa cola de fondo (la gran línea que deja y que ha recuperado), la cual también es potencialmente alcista.También se puede ver el caso contrario.

En este caso es justo al revés, tenemos un martillo invertido o barra reversa bajista, tras estar cotizando bastante alto se produce un vuelco de compras a ventas, y acaba cerrando por debajo del precio de apertura, en o muy cerca del mínimo del día. En ese caso cierra en mínimos del día.

Ahora vayamos con la situación idónea para entrar, a mí me gusta entrar tras una caída de entre 3-5 barras bajistas en el gráfico diario, en las cuales cada máximo es inferior a la anterior, y cada mínimo es inferior igualmente a la anterior, si en ese momento se produce una barra reversa alcista me gusta entrar poco antes de la hora de cierre. Esa es la forma agresiva, entrar pocos minutos antes de que cierre el mercado cuando ya está muy formada la barra tipo martillo. Otra más conservadora es esperar al día siguiente a que supere el máximo de la barra reversa alcista. Si ante esa situación nos encontramos con un RSI que indica sobreventa les aseguro que entraré en ese valor, y me daría igual a qué se dedica, no me importaría si vendiera muñecas hinchables en Sitges, o polvorones en verano. ¡Entraré en esa empresa!

Ante esa situación en un gráfico diario hay unas probabilidades elevadas de sacarnos entre un 2-5% de beneficio en pocos días. El stop por ejemplo se podría colocar por debajo del mínimo de la barra tipo martillo.

En el caso de barra reversa bajista es exactamente igual pero al contrario, tras una subida de entre 3-5 barras alcistas, cada máximo y mínimo superior al anterior, se produce el martillo invertido y si encima es con un RSI indicando sobrecompra hay que entrar en esa empresa, pero esta vez en corto, evidentemente.

Pero veámoslo mejor en ejemplos, como siempre es la mejor forma de ver las cosas.

Este es el gráfico diario de BBVA en el que se puede apreciar que tras varias caídas y producirse la barra que estudiamos aparece una importante recuperación, en el primer caso va acompañado de un RSI algo sobrevendido. Si aparte se produce dicha barra en un soporte pues más probabilidades tendremos de éxito.

Veamos otro ejemplo.

Este es la gráfica diario de Gas Natural, igualmente se puede comprobar la eficacia de esta barra tras varias caídas. Recuerden que se podría entrar poco antes de la hora de cierre, cuando se está formando dicha barra (con el consiguiente riesgo de que finalmente no cierre tipo martillo), o esperar que se confirme y entrar al día siguiente al superar el máximo del día anterior.

Tras esas caídas que suelen anteceder a la barra que nos ocupa es como si la mayoría de especuladores pensara que es momento de comprar, y nosotros como buenas rémoras que somos debemos seguir el movimiento. Como podemos ver lo he simplificado bastante porque el planteamiento es bastante sencillo, sólo configuramos el gráfico diario, vemos varias caídas como las citadas y cuando se produzca dicha barra ¡zas!, si encima podemos complementerlo con otros elementos pues mejor que mejor, como decimos, simplemente con RSI, soportes, líneas de tendencia será suficiente.

En cuanto al caso contrario es exactamente igual, pero como dije antes en vez de abrir un largo evidentemente abriríamos un corto el día que se forme la barra tipo martillo invertido tras varias subidas, o al día siguiente tras romper los mínimos del día anterior.

Para el que tenga curiosidad, le recomiendo que vaya buscando gráfica por gráfica barras como las que vemos en este artículo para que vean la eficacia de la misma, evidentemente en bolsa nunca hay nada 100%, pero son barras bastante fiables.

En el blog tengo publicada una operación con este tipo de barras, en concreto una de Santander...pinchar para leer.

Como véis una estrategia sencilla de aplicar pero bastante eficaz, a mí me gusta simplificar las cosas y en bolsa no es menos, quien quiera complicarse tiene mil y un indicador, puede trazarle al gráfico 201 líneas y como dijo hace días por twitter un bloguero de rankia, ¡alguna tiene que funcionar! . Espero que para el que se esté iniciando en este mundo o en análisis técnico le sea de gran provecho el artículo para futuras operaciones.

¡Suerte en los Mercados!