Aquí tenéis la comparación en boca del propio Warren. Incluso se atreve a recomendar que en el caso que las 30 acciones B ofrezcan un descuento del 2% sobre las A es una buena operación. Claro que yo no me fío de nadie, y menos de alguien que tiene todas las ventajas para hacerlo y no lo hace a pesar de que ayer había más de un 7% de diferencia.

Todo esto viene porque un amigo me ha mandado un correo diciéndome que me leyera el siguiente post, donde un tal Felix Salmon propone hacer lo que recomienda mi amigo Buffett y no lo que él hace. Yo le recomendaría a Felix que si quiere sobrevivir algún tiempo más en los mercados abandone los razonamientos en primer grado, seguramente no ha visto la película “Entre pillos anda el juego”

Eso me hace pensar que el tema no es cuestión de un simple desequilibrio entre oferta y demanda de las dos clases de acciones, sino que puede deberse a algo mucho más profundo, que yo desconozco, pero que mi amigo Warren que sí conoce no lo quiere arbitrar. Un 7% en dos días es demasiado apetitoso para dejarlo correr sin tener unos buenos motivos.

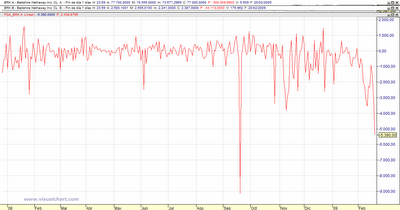

Sin tener ni idea del asunto, me atrevo a especular si tendrá algo que ver con la venta de puts sobre la cual ya hice la entrada en marzo del año pasado Análisis fundamental de Berkshire Hathaway que como se puede ver se ha convertido en un acierto.

¿Podría ocurrir que en un caso de perder hasta el gorro con los dichosos puts vendidos las acciones B se situaran después de las A?

¿Eso quiere decir que no podemos hacer el arbitraje?

Claro que podemos hacerlo, pero no como pardillos que llevan al matadero, sino jugando con las cartas buenas.

Cuando las 30 acciones B vuelvan a valer lo mismo que una acción A o un poco más (cosa que ocurre todos los meses), entonces compramos una acción A y vendemos 30 B. Esto es hacer arbitraje con riesgo cero y sin renunciar al beneficio.