La presentación de la declaración complementaria se debe realizar en aquellos casos en los que el contribuyente haya observado alguna errata en su Declaración de la Renta ya presentada por Renta Web, que suponga un aumento o reducción de ingresos dependientes de ésta. También deberá realizarse si el contribuyente tiene por objeto incluir perceptores que, debiendo haber sido incluidos en otra Declaración de IRPF de un ejercicio anterior, hubieran sido completamente omitidos en la misma. Por tanto, en la declaración complementaria solamente se incluirán las percepciones omitidas que motivan su presentación.

Declaración complementaria: cuándo se presenta

Deberán regularizarse mediante la presentación de una declaración complementaria:

- Los errores u omisiones padecidos en declaraciones ya presentadas que hayan motivado un ingreso inferior o una devolución superior a la procedente.

- Las pérdidas del derecho a reducciones o exenciones aplicadas en declaraciones anteriores. Es importante saber que la pérdida del derecho a deducciones se regularizará en la declaración correspondiente al ejercicio corriente, aplicando los correspondientes intereses de demora.

- La Agencia Tributaria, en los datos fiscales que pone a nuestra disposición, comunica separadamente los rendimientos del trabajo en concepto de atrasos, puesto que se regularizan por declaración complementaria.

Declaración complementaria: cómo se presenta

A continuación, te mostramos cómo realizar una declaración complementaria a través del programa Renta Web

Paso 1: Servicio de tramitación borrador / declaración (Renta WEB)

Lo primero que debemos hacer es acceder al servicio de Tramitación/ declaración (Renta Web). Para ello, deberemos facilitar nuestro número de referencia, la cl@ve PIN, o con certificado electrónico o DNIe.

Paso 2: Modificar declaración

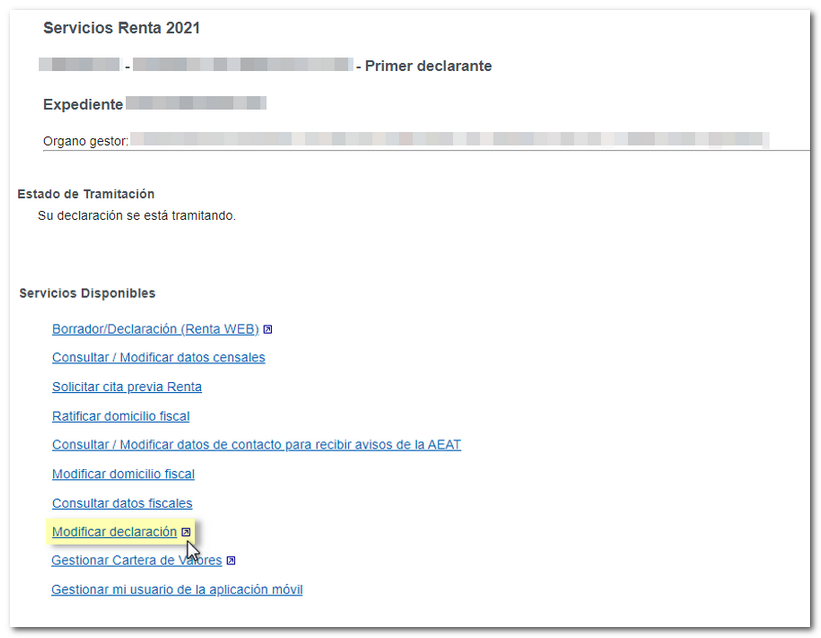

A continuación, verás la opción "Servicios disponibles". Deberás seleccionar la opción "modificar declaración".

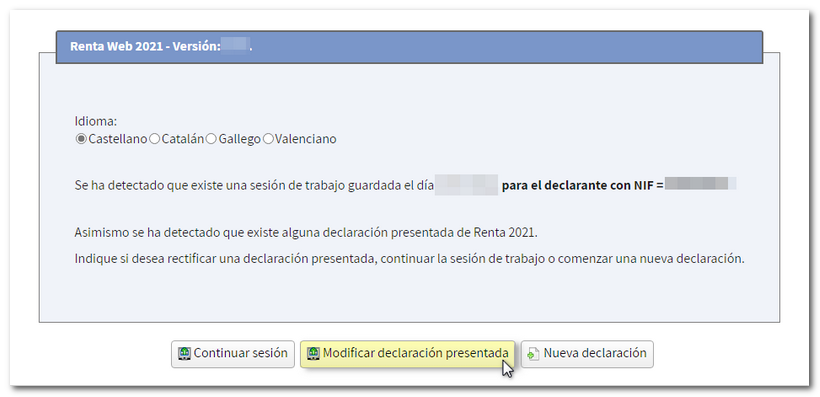

En el caso de que ya tengas una sesión iniciada en Renta Web, existe una opción "Modificar declaración presentada", que en caso de que la selecciones, mostrará un listado de declaraciones presentadas desde el cual puede recuperar la declaración original.

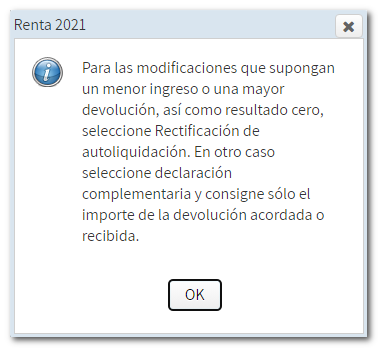

Un aviso informará de los supuestos en los que se puede presentar una declaración complementaria o una rectificación de la autoliquidación.

Un aviso informará de los supuestos en los que se puede presentar una declaración complementaria o una rectificación de la autoliquidación.

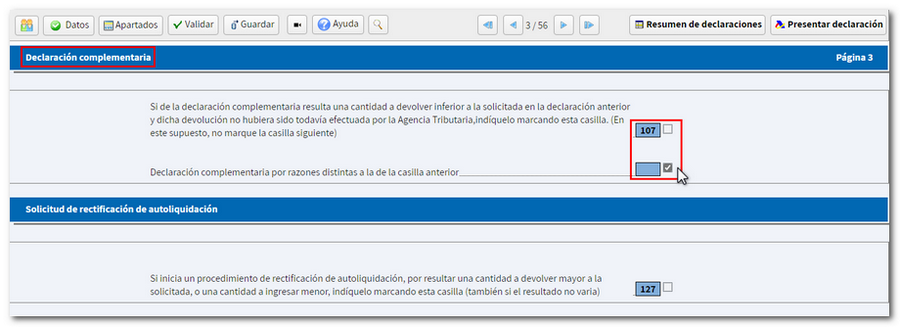

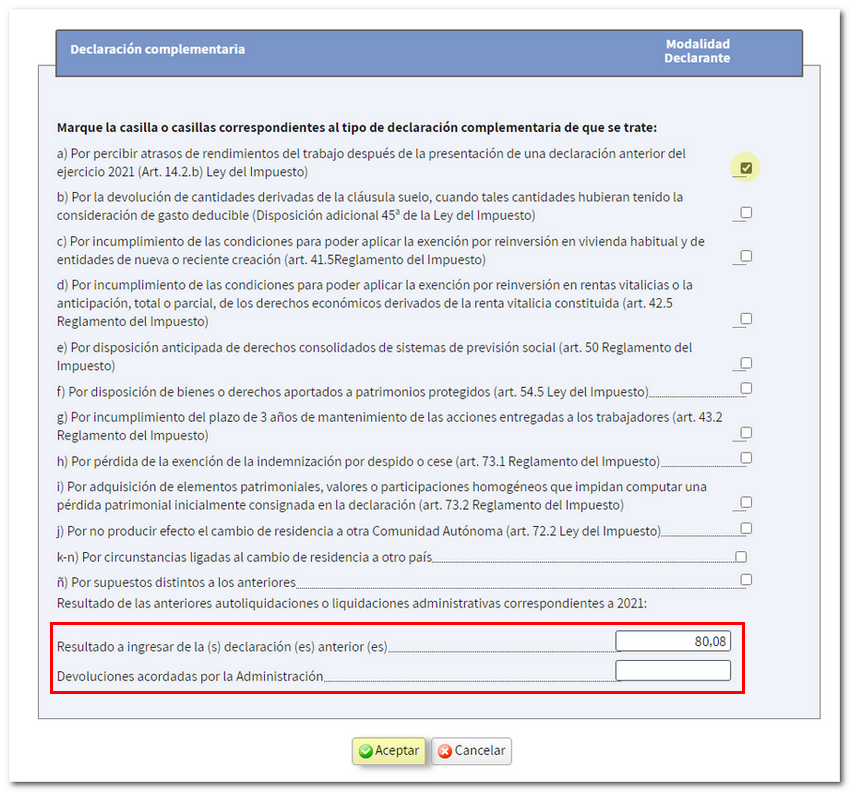

Paso 3: Motivo de presentación

En la página 3 de Renta Web debemos especificar el motivo por el cual realizamos la declaración complementaria. En el supuesto de que de la declaración complementaria resulte una cantidad a devolver inferior a la solicitada en la declaración anterior y dicha devolución no hubiera sido todavía efectuada por la Agencia Tributaria; se seleccionará la casilla 107.

En caso contrario, deberemos señalar la casilla "por razones distintas", y especificar la razón.

En función de la opción seleccionada puede aparecer una ventana emergente en la que deberás marcar la casilla correspondiente al tipo de declaración complementaria y completar el importe, a ingresar o a devolver, de la anterior declaración presentada.

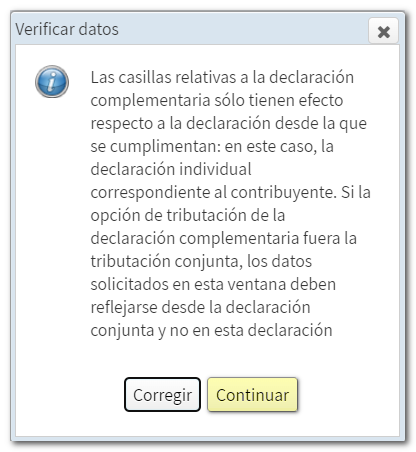

A continuación puede aparecer un aviso para que compruebes la opción de tributación seleccionada.

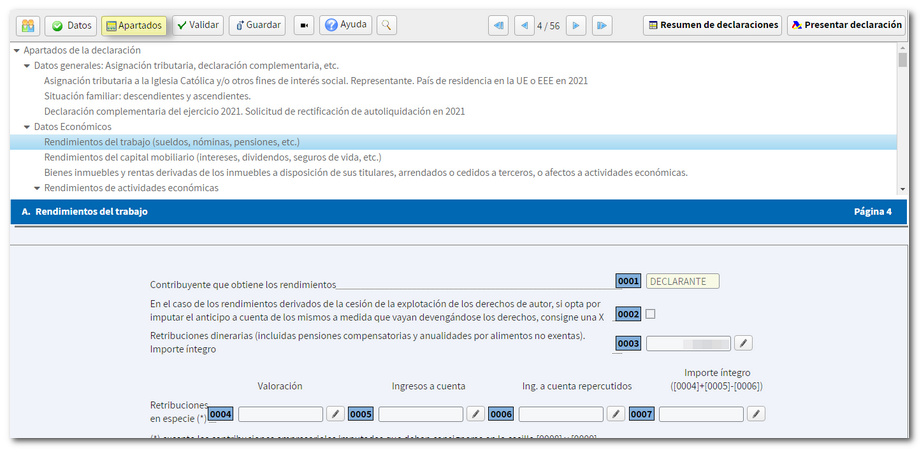

Accede a los apartados de la declaración para realizar las modificaciones correspondientes.

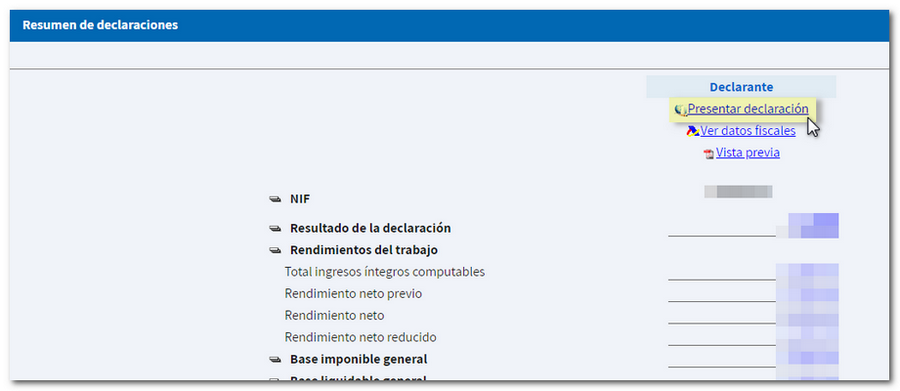

Por último slecciona el otón de "presentar declaración"

Recuerda que deberás consignar, si procede, la cantidad ingresada en su día o la devolución acordada.

También puedes acceder desde la declaración presentada a estas casillas desde la opción "apartados" , tal y como se observa en la imagen. Recuerda que una vez hayas introducido los datos, puedes comprobar el resultado de la declaración desde "Resumen de declaraciones".

El resultado de la declaración complementaria siempre es una cantidad a pagar del rendimiento omitido, ya que se están incluyendo perceptores, o rentas recibidas que generan una cuota tributaria positiva, por lo cual la cuota tributaria será mayor a la retención practicada en los atrasos.

Ciertas cuestiones importantes a tener en cuenta una vez hemos realizado la declaración complementaria:

- Si accedes con referencia tendrás que contactar con su Entidad Bancaria para obtener el NRC justificante del pago.

- Si accedas con certificado electrónico, DNIe o Cl@ve PIN podrás obtener el NRC justificante del pago a través de la pasarela de pago desde la opción disponible en el propio programa al presentar la declaración, o desde la opción "Pago de impuestos" de la Sede Electrónica.

- Otra alternativa sería la obtención de la predeclaración para presentarla en papel donde proceda.

Si tiene más dudas sobre la Declaración del IRPF puedes consultar el foro de fiscalidad.